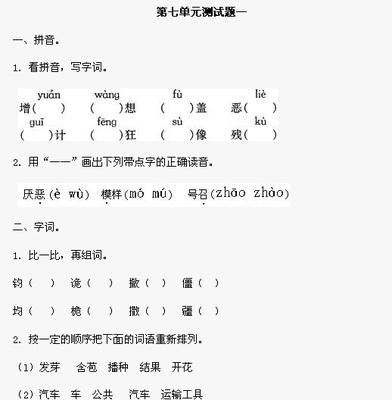

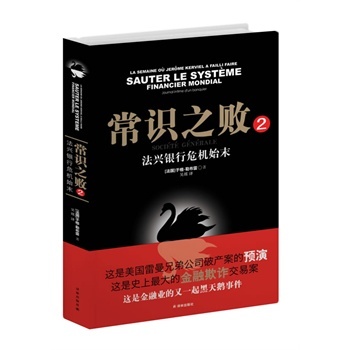

作为华尔街上的巨无霸之一,被称为“债券之王”的雷曼兄弟,从无限的光荣岁月走到破产的境地,不但给它的股东带来了巨大的损失,也引发了所谓的“金融海啸”,回顾它在短期内由盛而衰的历程,我们可以找出其风险形成和业务失败的原因。

一,美国的次贷危机引发的金融风暴

雷曼兄弟的倒塌是和自2007年夏天开始的美国次贷危机分不开的,所以要分析雷曼兄弟的问题,就不能不提美国的次贷危机。

次贷问题及所引发的支付危机,最根本的原因是美国房价下跌引起的次级贷款对象的偿付能力下降。但我过去所有房地产市场波动不同,此次次贷危机,造成了整个证券市场,尤其是衍生产品的重新定价。而衍生产品估值往往是由一些非常复杂的数学或者是数据性公式和模型做出来的,对风险偏好十分敏感,需要不断的调整,这样就给整个次级债市场带来很大的不确定性,投资者难以对产品价值及风险直接评估,从而十分依赖评级机构对其进行风险评估。然而评级机构面对越来越复杂的金融产品并未采取足够的审慎态度,而定价的不确定性造成风险溢价的急剧上升,并蔓延到货币和商业票据市场,使整个商业票据市场流动性迅速减少,由于金融市场中充斥着资产抵押证券,美联储的大幅注资依然难以彻底消除流动性抽紧的状况,到商业票据购买方不能继续提供资金的时候,流动性危机就形成了。

在这次次贷危机中,众多金融机构因资本被侵蚀和面临清盘的窘境,这其中包括金融市场中雄极一时的巨无霸们,贝尔斯登、“两房”、雷曼兄弟、美林、AIG皆面临财务危机或被政府接管、或被收购或破产收场。

二,雷曼兄弟自身的原因

1)进入不熟悉的业务,且发展太快,业务过于集中

作为一家顶级的

在2000年后房地产和信贷这些非传统的业务蓬勃发展之后,雷曼兄弟和其它华尔街上的银行一样,开始涉足此类业务。这本无可厚非,但雷曼的扩张速度太快(美林、贝尔斯登、摩根士丹利等也存在相同的问题)。近年来,雷曼兄弟一直是住宅抵押债券和商业地产债券的顶级承销商和账簿管理人。即使是在房地产市场下滑的2007年,雷曼兄弟的商业地产债券业务仍然增长了约13%。这样一来,雷曼兄弟面临的系统性风险非常大。在市场情况好的年份,整个市场都在向上,市场流动性泛滥,投资者被乐观情绪所蒙蔽,巨大的系统性风险给雷曼带来了巨大的收益;可是当市场崩溃的时候,如此大的系统风险必然带来巨大的负面影响。

另外,雷曼兄弟“债券之王”的称号固然是对它的褒奖,但同时也暗示了它的业务过于集中于固定收益部分。近几年,虽然雷曼也在其它业务领域(兼并收购、股票交易)方面有了进步,但缺乏其它竞争对手所具有的业务多元化。对比一下,同样处于困境的美林证券可以在短期内迅速将它所投资的彭博和黑岩

2)自身资本太少,杠杆率太高

以雷曼为代表的投资银行与综合性银行(如花旗、摩根大通、美洲银行等)不同。它们的自有资本太少,资本充足率太低。为了筹集

3)所持有的不良资产太多,遭受巨大损失

雷曼兄弟所持有的很大一部分房产抵押债券都属于第三级资产(Level 3Assets)。雷曼作为华尔街上房产抵押债券的主要承销商和账簿管理人,将很大一部分难以出售的债券都留在了自己的资产表上(30% -40%)。这样债券的评级很高(多数是AAA评级,甚至被认为好于美国国债),所以利率很低,不受投资者的青睐,卖不出去。雷曼(包括其它投行)将它们自己持有,认为风险会很低。但问题是,这些债券并没有一个流通的市场去确定它们的合理价值。这同股票及其它易于流通的证券不同,没有办法按市场(MarktoMarket)来判断损益。在这样的情况下,持有者所能做的就是参考市场上最新交易的类似产品,或者是用自己的特有的模型来计算损益(MarktoModel)。但计算的准确度除了模型自身的好坏以外,还取决于模型的输入变量(利率、波动性、相关性、信用基差等等)。因此,对于类似的产品,不同金融机构的估值可能会有很大的差别。另外,由于这些产品的复杂程度较高,大家往往依赖第三方(比如标准普尔等)提供的评级和模型去估值,而不做认真细致的分析。最后,业务部门的交易员和高层有将此类产品高估的动机。因为如果产品估价越高(其实谁也不知道它们究竟值多少钱),售出的产品越多,那么本部门的表现就越好,年底的时候分得的奖金就越多。因此,很多人往往只顾及眼前利益,而以后的事情以后再说,甚至认为很可能与自己没有什么关系。

市场情况好的时候,以上所述的问题都被暂时掩盖了起来。可当危机来临的时候,所有的问题都积累在一起大爆发。所以业内人士把这样的资产称为“有毒”资产。雷曼兄弟在2008年第二季度末的时候还持有413亿美元的第三级资产(“有毒”资产),其中房产抵押和资产抵押债券共206亿美元(在减值22亿美元之后)。而雷曼总共持有的资产抵押则要(三级总共)高达725亿美元。

在分析了雷曼兄弟自身的问题和其破产时的市场情况后,我们可以对雷曼风险的形成和破产的原因进行一个总结。雷曼兄弟的风险是伴随着2002到2007年间全球资本市场流动性过大,美国房地产市场的泡沫而形成的。在这个过程中,雷曼进入和发展房地产市场过快过度,发行房产抵押等债券失去控制,而又对巨大的系统性风险没有采取必要的措施。另外,雷曼净资本不足而导致杠杆率过高,所持不良资产太多,不良资产在短期内大幅贬值,并在关键时刻错失良机、没有能够采取有效的措施化解危 机。如前文所分析的那样,雷曼破产的直接原因,是市场对雷曼产生恐慌的情绪,导致短期内客户将业务和资金大量转移,对手停止与雷曼的交易和业务,市场上的空头方大规模做空雷曼的股票导致其股价暴跌,进一步加剧市场的恐慌情绪和雷曼业务的流失。同时,债权人调低雷曼的信用等级,导致其融资成本大幅上升,业务模式崩溃。这些因素不是独立的,也难言孰先孰后,而是交织在一起,相互影响、相互加剧,形成一个在市场处于极端情况下难以解决的死循环,直至雷曼无力支撑,在找不到买家的情况下,只得宣布破产。

(转自中金公司——雷曼兄弟破产原因分析)

爱华网

爱华网