昨天我已经把这篇文章上传到了---程序化交易第一研究群,以此来感谢该群几位指点我编程交易系统的大虾,但在上传之时,鄙人同时声明了该文的著作权及部分阿尔法套利的知识产权。同样,在此,本人愿意以此文抛砖引玉,让对阿尔法套利的投资者有一个交流的地方。同样也在此声明该文的著作权及部分阿尔法套利的知识产权。

商品阿尔法套利的思考

一.前言

二.什么是阿尔法套利

三.为什么要做期货阿尔法套利

四.期货阿尔法套利怎么做

五.期货阿尔法套利过程中可能存在的问题

六.期货阿尔法套利与跨品种套利的区别

七.期货阿尔法套利与蝶式套利的区别

八.期货阿尔法套利与证券阿尔法套利的区别

关键词:投资量化商品期货阿尔法套利跨品种套利蝶式套利证券阿尔法套利拟合跟踪偏差

一.前言

阿尔法套利在证券市场可以获得稳定绝对收益,那阿尔法套利可以运用于期货市场吗?阿尔法套利在期货市场是否也可以获得稳定绝对收益呢?

我为什么会有这种想法呢?原因有二:

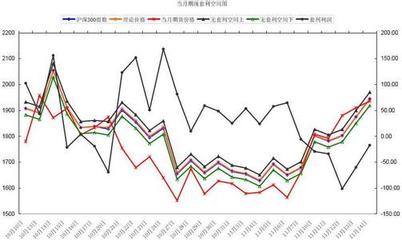

第一.几年前,我在量化期货正向跨期套利过程中,在排序统计数据时,发现跨期套利收益率由逐年递减趋势。见下图(人工统计,存在误差,供参考)。考虑到以后正向跨期套利机会消失的情况下,需要另一个投资手段来保障账户的收益率和资金使用率,我把目光投向的阿尔法套利。

第二.在我们把证券阿尔法套利量化之后,进行模拟测试的时候,发现在选股策略上存在一定的问题,其表现形式是盈利亏损不同周期的交替出现,之后,想了很多办法,加入了很多优化条件,并没有真正解决这个问题。于是,我想,选股策略不能解决盈利亏损不同周期交替出现的问题,能否从投资频率上去解决这个问题呢?但是,我国的证券市场实行的是T+1交易制度,不能做到真正意义上的高频。我只好用商品来做试验,进行数据测试了。

二.什么是阿尔法套利(http://baike.baidu.com/view/3654665.htm)

阿尔法套利是指指数期货与具有阿尔法值的证券产品之间进行反向对冲套利,也就是做多具有阿尔法值的证券产品,做空指数期货,实现回避系统性风险下的超越市场指数的阿尔法收益。

为实现阿尔法套利,选择或构建证券产品是关键。首先,兼具折价率与超额收益阿尔法的证券产品是进行阿尔法套利交易的首选,包括具有折价率,并能超越市场指数的认购权证,封闭式基金等。其次,具有超额收益阿尔法的证券产品是进行阿尔法套利交易的次选,主要包括开放式股票基金、股票、行业指数产品。

它在套利中属于典型的高收益、高风险套利方式。此种套利仅适合有能力挑选出具有稳定阿尔法证券产品的投资者,投资者在做阿尔法套利的时候应该与市场驱动因子监测体系结合起来分析。(“它在套利中属于典型的高收益、高风险套利方式”,我对此有不同观点,在下面的“期货阿尔法套利怎么做”章节中会描述我个人观点)

阿尔法套利就是高于经β调整后的预期收益率的超额收益率,其最初是由WilliamSharpe在1964年其著作《投资组合理论与资本市场》中首次提出,并指出投资者在市场中交易面临系统性风险和非系统性风险,公式表达如下:

E(Rp)=Rf+β*(Erm-Rf)

β=Cov(Ri,Rm)/Var(Rm)

E(Rp)表示投资组合的期望收益率,Rf为无风险报酬率,E(Rm)表示市场组合期望收益率,β为某一组合的系统风险系数。CAPM模型主要表示单个证券或投资组合同系统风险收益率之间的关系,也即是单个投资组合的收益率等于无风险收益率与风险溢价之和。

资本资产定价模型(CAPM)认为,在有效的市场里,只有承担系统风险才可以得到一定的收益补偿,非系统风险无法获得补偿,所以一种证券的预期收益主要由其β值决定。β值越高的证券,预期收益就越高,β值越低的证券,预期收益就越低。

经验表明,由于新兴市场的有效性较弱,专业投资者容易在这种市场利用专业管理、积极操作、资金规模等优势获得较高的阿尔法收益,从而跑赢大市。

三.为什么要做期货阿尔法套利

我只是一个投资者,我对阿尔法套利的理论及资本资产定价模型(CAPM)都不感兴趣,我感兴趣的是,为什么别人能够利用阿尔法套利获得高额收益。这让我觉得阿尔法套利值得花心思研究,并在研究有果的基础上量化、测试、优化,更进一步,则是编程、收盘测试。相对于我来说,

1.阿尔法套利可以获得稳定绝对收益。据说,西蒙斯常用的阿尔法套利模型

2.阿尔法套利是日益受到青睐的投资手段,有必要了解学习。

3.阿尔法套利是一种投资手段,在没有其他套利入市机会的情况下,能起到替代作用。

4.阿尔法套利是一种投资手段,在有其他套利入市机会的情况下,使用阿尔法套利能使提高资金使用率进一步提高。

四.期货阿尔法套利怎么做

根据公式E(Rp)=Rf+β*(Erm-Rf)可知,阿尔法套利收益是无风险收益和超额收益的和值。把阿尔法套利运用于期货市场的话,至少应该由两对套利对组成,一对是无风险套利,一对是有风险的套利。但是,并不能简单的认为做无风险套利的时候同时做有风险套利就是我所要描述的期货阿尔法套利。

下面接着说我想要描述的期货阿尔法套利,同时,一并说明我想要描述的期货阿尔法套利为什么不是两对套利对简单的相加。

商品市场可以实现无风险套利的有:正向跨期套利、现货背景的跨品种套利、现货背景的期现套利。

商品市场存在的风险套利有:反向跨期套利、普通 的跨品种套利、期现套利。

那么,根据公式,理论上存在的期货阿尔法套利配对可以为:

1.期货阿尔法套利=正向跨期套利+反向跨期套利(期货市场上的跨期套利,如果是正向的,那么一般情况下是近月价格<</font>远月价格<</font>更远月价格,如果是反向的,那么一般情况下是近月价格>远月价格>更远月价格。所以,即使这种机会出现,也不具有统计意义,舍弃。);

2.期货阿尔法套利=正向跨期套利+普通的跨品种套利;

3.期货阿尔法套利=正向跨期套利+期现套利;

4.期货阿尔法套利=现货背景的跨品种套利+反向跨期套利;

5.期货阿尔法套利=现货背景的跨品种套利+普通的跨品种套利;

6.期货阿尔法套利=现货背景的跨品种套利+期现套利;

7.期货阿尔法套利=现货背景的期现套利+反向跨期套利;

8.期货阿尔法套利=现货背景的期现套利+普通的跨品种套利;

9.期货阿尔法套利=现货背景的期现套利+期现套利(如果具有现货背景,那么两个套利对都具有现货背景了,这就成了双倍头寸的无风险套利,如果不具现货背景,那么两个套利对都不具有现货背景,那又不是阿尔法套利了,舍弃。)。

举例说明——期货阿尔法套利=正向跨期套利+普通的跨品种套利:

以大豆、豆油、豆粕为例来解释——期货阿尔法套利=现货背景的跨品种套利+普通的跨品种套利。

大豆和豆粕、豆油的计算公式如下:C(压榨利润)+PA+X=PY×出油率+PM×出粕率。

一般情况下,大豆出油率为17%—21%,出粕率为77%—80%,加工成本为每吨100—150元(数据来源,http://finance.people.com.cn/GB/70846/17264608.html)。为方便计算,取整,代入常数,转换公式,计作:C=PY×20%+PM×80%-PA-100。由此可见,当C>0且其他条件不变的情况下,大豆需求企业在期货市场存在实现无风险套利机会。

2008年2月28号,A0809的价格是5188,M0809的价格是3537,Y0809的价格是13228,此时,C=13228×20%+3537×80%-5188-100=187.2(元/吨)。

2008年3月3号,A0809的价格是5495,M0809的价格是3740,Y0809的价格是14154,此时,C=14154×20%+3740×80%-5495-100=227(元/吨)。

这就是阿尔法套利的魅力。相对于无风险来说,阿尔法套利的利润是不固定的、是不限制的、是绝对的;相对于其他套利来说,阿尔法套利又有无风险利润来支付追求超额利润时附带的风险。并且,从后面这点上可以看出,期货阿尔法套利并不是两对套利对简单相加,同时,也是因为这点,我对前文所说“它在套利中属于典型的高收益、高风险套利方式”持有异议,我认为,阿尔法套利风险高于无风险套利,但是低于其他普通的套利,譬如说,反向跨期套利。

本来,还想举个例子来说明期货市场其他阿尔法套利配对,但是,统计分析数据这么繁琐的事情,一个人来做,有点不堪重负。有个例子来说明在期货市场上,阿尔法套利也有可行性、可能性,也就够了。并且,大家都有深厚功底,相信只有一个例子,大家也能一叶知秋。

五.期货阿尔法套利过程中可能存在的问题

1.拟合:在证券市场,阿尔法套利存在拟合问题,即使完全复制但也达不到完全拟合的程度,因为价格、β值等诸多因素的存在而导致。期货市场也存在这些因素,所以,我认为拟合可能是期货阿尔法套利存在的问题之一。

2.跟踪偏差:做过证券阿尔法套利的投资者都知道,持仓过程中有时候会走偏,这跟拟合、权重分配、行情走势都有关系,我们能做的就是从拟合、权重分配等方面下手,减小跟踪偏差,尽量做到无偏差跟踪。

3.冲击成本(滑点):郑商所、大商所软件支持套利配对,套利的时候有配对好的套利对,可以直接点击交易,不存在滑点。但是,上交所不支持套利配对,只能人工手动对敲,这就容易产生滑点。而在目前情况下,这几个商品交易所都是不支持阿尔法套利配对的,这就是直接导致冲击成本的主要原因。

4.数据量化:什么时候开仓?什么状态开仓?什么时候平仓?什么状态平仓?等等一些问题,都是量化要考虑的。当然,这是策略规则的问题,但是这些都建立在数据统计、分析之上,这也是套利程序化的基础。

5.软件技术支持:从第3点、第4点来看,都需要强大的软件技术支持。

6.其他可能存在的问题,由于时间关系和个人智力水平影响,可能还存在没有考虑到的问题。

六.期货阿尔法套利与跨品种套利的区别

七.期货阿尔法套利与蝶式套利的区别

八.期货阿尔法套利与证券阿尔法套利的区别

爱华网

爱华网