一、捐赠支出的分类:企业对外捐赠,可以分为公益性捐赠和非公益性捐赠,税法把公益性捐赠进一步分为符合规定的公益性捐赠和不符合规定的公益性捐赠。企业所得税对企业捐赠支出的税前扣除有着近乎苛刻的规范,我们一起来分析一下,使我们的捐赠更有意义。淘税网cntaotax.net淘尽税海精华网遍财会政策

二、公益性捐赠税前扣除的法规主要有企业所得税法第九条所、实施条例第五十一、五十二、五十三条、财税【2008】160号文、财税【2010】45号,这些条文和文件主要规范了如何捐赠可以税前、扣除限额的计算口径;而国发【2008】21号文、《于公布2008年度2009年度第一批获得公益性捐赠税前扣除资格的公益性社会团体名单的通知》(财税[2009]85号)、《财政部国家税务总局民政部关于公布2009年度第二批2010年度第一批公益性捐赠税前扣除资格的公益性社会团体名单的通知》(财税[2010]69号)、《关于公布2011年度第一批获得公益性捐赠税前扣除资格的公益性社会团体名单的通知》(财税〔2011〕45号)、《关于确认中华全国总工会和中国红十字会总会2011年度公益性捐赠税前扣除资格的通知》(财税[2012]47号)以及各地方财税部门发布的如深圳市财政委员会、深圳市国家税务局、深圳市地方税务局、深圳市民政局联合发布的《关于公布深圳市第二批具备公益性捐赠税前扣除资格单位名单的通知》深财法〔2011〕5号则是通过列举的方式向社会公告符合规定公益性机构,企业应当时刻关注每年财政部以及各级财税部门的相关文件。淘税网cntaotax.net淘尽税海精华网遍财会政策

从理论上来说,企业可以直接向公益事业捐赠,而无需通过中间部门,这样更有利于节省成本和环节,而且实践中很多企业向公益事业的捐赠,确实是由企业直接向受援对象捐助的。但是,在税务处理上,由于税收征管实践等方面的考虑,若允许企业直接向公益事业捐赠,税收上很难处理,而且在我国整个公益性捐赠尚处于起步阶段时,允许企业直接向公益事业的捐赠税前扣除的话,可能会出现一部分企业借此偷漏税的现象。通过一定的中间部门,来转接企业的公益性捐赠,更有利于管理,同时在某种程度上也宣传了企业的捐赠行为,更有利于企业良好和负责任形象的建立,国外对允许税前扣除的公益性捐赠一般也只限于通过公益性社会团体等中间机构的捐赠。淘税网cntaotax.net淘尽税海精华网遍财会政策

诚然,由于“郭美美事件”等影响,使社会公众对某些机构产生了信任危机,在此笔者呼吁社会公众可通过各种方式做慈善,同时还是应当优先向取得税前扣除资格的公益性社会团体,在捐赠时设定用途,通过捐赠者监督捐赠的去向,这样我们的捐赠既到达目的又可在税前扣除。淘税网cntaotax.net淘尽税海精华网遍财会政策

三、扣除限额的计算:实施细则第五十三条规定企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除。同时定义了“年度利润总额”是指企业依照国家统一会计制度的规定计算的年度会计利润。淘税网cntaotax.net淘尽税海精华网遍财会政策

1、对12%(含本数)的理解:设定一个和会计利润相关的扣除比例,既鼓励企业捐赠又抑制企业的捐赠。鼓励有能力的企业多捐,同时更希望让企业保留大部分的经营利润以扩大生产经营,创造更多的利润和工作岗位,以这种方式回馈社会更有意义,我把这种做法叫捐赠称为“授之以————鱼”,把后者称之为“授之以渔”。前者解决燃眉之急,后者是长久之计,二者相结合。淘税网cntaotax.net淘尽税海精华网遍财会政策

2、年度利润总额的定义统一扣除口径。

3、发生的捐赠应当已经实际发生,且相关资产应当转移。

4、不得结转,当年的捐赠额当年扣除。

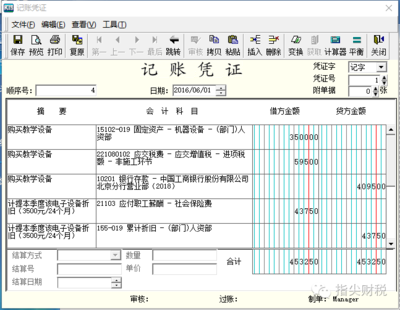

案例,君合信公司2011年度利润总额为20万元,2011年度捐赠给壹基金3万元,计算君合信公司2011年度捐赠事项所得税调整金额。淘税网cntaotax.net淘尽税海精华网遍财会政策

1、扣除限额:20万×12%=2.4万元

2、调增金额:3-2.4=0.6万元

所得税附表三的填列:“8、捐赠支出”行“账载金额”栏填写3万,“税收金额”填写2.4万,“调增金额”填写0.6万。 作者:胡绵鹏

爱华网

爱华网