控股合并,是指合并方(或购买方)在企业合并中取得对被合并方(或被购买方)的控制权,合并方(或购买方)确认对被合并方(或被购买方)的长期股权投资;被合并方(或被购买方)在合并后仍保持其独立的法人资格并继续经营。用公式表示,即为A+B=A+B,其中一方能够控制另一方。

从控股合并的定义可以看出,控股合并实质上就是合并方通过向被合并方的股东支付合并对价,从被合并方的股东手中取得对被合并方的控制权。同一控制下的控股合并涉及合并方、被合并方和被合并方的股东三方,本文将探讨合并方、被合并方和被合并方的股东在同一控制下控股合并中的会计与税务处理,以厘清它们之间错综复杂的关系。

一、合并方在同一控制下控股合并中的实务处理

合并方,是指在同一控制下的企业合并中取得对其他参与合并企业控制权的一方。

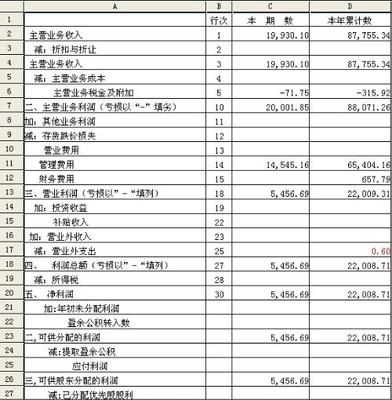

对于同一控制下的控股合并,一方面,合并方应当根据企业合并准则的规定,于合并日采用权益结合法确定对被合并方的长期股权投资的账面价值(初始投资成本);另一方面,合并方应当根据财政部、国家税务总局《关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)的规定,区分不同条件分别适用一般性税务处理规定和特殊性税务处理规定进行税务处理,确定对被合并方的长期股权投资的计税基础。合并方在合并日应当按照--下列方法确定对被合并方的长期股权投资的账面价值和计税基础(见文尾表)。

值得注意的是,合并方对长期股权投资的账面价值与计税基础不同而产生的暂时性差异是否需要确认相关的递延所得税,主要取决于合并方管理层对该项长期股权投资的持有意图。

如果合并方管理层打算长期持有该项长期股权投资,因长期股权投资而产生的暂时性差异通常不会产生所得税影响,则合并方无需确认由此产生的递延所得税。如果合并方管理层打算在未来转让或者处置该项长期股权投资,因长期股权投资而产生的暂时性差异在转让或者处置投资时将产生所得税影响,在符合相关条件的情况下,合并方通常应当按照未来转让或者处置该项投资时所适用的所得税税率计算确认由此产生的递延所得税。这里所说的“符合相关条件”,是指合并方因长期股权投资产生的可抵扣暂时性差异而确认递延所得税资产的条件,即同时满足“可抵扣暂时性差异在可预见的未来很可能转回,未来很可能获得用来抵扣可抵扣暂时性差异的应纳税所得额”两个条件。

二、被合并方在同一控制下控股合并中的实务处理

被合并方,是指在同一控制下的企业合并中被其他参与合并企业控制的一方。

被合并方在同一控制下的控股合并中通常无需调整账面价值,只有当作为被合并方的国有企业经批准进行公司制改建为有限责任公司或者股份有限公司时,才需要以公允价值调整其账面价值,采用公允价值计量相关资产、负债。

由于被合并方只是控股合并中合并方与被合并方的股东之间进行交易的一条管道,因此在同一控制下的控股合并中,合并各方无论是选用一般性税务处理规定还是特殊性税务处理规定,被合并方的相关所得税事项保持不变,会计上也仅需进行实收资本(或股本)的内部结转。

来源:2010年4月5日《中国税务报》

爱华网

爱华网