-基于管理会计视角的思考

江苏扬建集团有限公司 丁宝林

【核心提示】

施工企业的管理要求会计提供的财务信息资料符合其行业特点。建造工程完整核算周期跨越多个会计年度,要求会计信息需要反映全工程业务周期的跨年度累计数;由于企业很难按工程完工进度取得工程款,导致工程价款结算、开具建筑业发票、收取工程价款的经济业务分离常态化,管理要求细化会计信息。

实务中通行的应对方法是设置台账核算,而通过细化会计核算科目的方法更优。

建筑业“营改增”后,增值税与期间经营成果完全没有关系,因此,会计核算应税义务的形成和履行完全遵从税法规定,采用收付实现制原则。

【正文】

清华大学经济管理学院教授于增彪说:“管理会计是老板会计,企业要赚钱、要管钱,就不可能离开管理会计。”

管理会计就是会计和管理的结合。管理会计可以说是会计定性化与管理定量化相结合的结果。有管理,会计才有魂魄;有会计,管理才系统,可以操作。

施工企业的管理要求会计提供的财务信息资料符合其行业特点。《企业产品成本核算制度(试行)(财会[2013]17号)》也有会计核算应能满足企业内部管理要求的条款(第六条企业应当根据产品生产过程的特点、生产经营组织的类型、产品种类的繁简和成本管理的要求,确定产品成本核算的对象、项目、范围,及时对有关费用进行归集、分配和结转)。

通常施工行业的一个完整业务周期跨越多个会计年度。因此施工企业的会计核算安排应偏向于建造工程的业务周期。在以会计年度为核算周期而建立的会计核算规则和体系下,如何提供体现业务全周期(跨多个会计年度)的会计信息,来满足企业内部管理的要求,是一个值得探究的话题!

一、施工企业会计核算的特点及应对思路:

(一)施工企业会计核算的特点

1、建造工程业务全周期跨越多个会计年度,产生以下会计科目需提供工程业务全周期的会计信息:投入产出类(“工程施工”、“工程结算”);经营成果类(“营业收入”、“营业成本”、“营业税金及附加”);业务往来类(“应收账款”、“应付账款”、“应缴税费-应交营业税”)。

2、总包单位很难按工程完工进度(不是“合同约定”)向建设单位收取工程款。由此导致工程价款结算、开具建筑业发票、收取工程价款的经济业务很难与完工进度一致,并且各业务相互分离成为常态化。

总包单位同样也很难按工程完工进度(不是“合同约定”)向分包单位支付分包工程款。由此导致分包工程价款结算、支付分包价款、开具分包发票的经济业务很难与完工进度一致,并且各业务相互分离成为常态化。

(二)内部管理要求提供的会计信息能反映工程业务全周期:

1、与建设单位对完工工作量的确认方面:送审数、审定数(“工程结算-待结算/已结算”科目)

2、与建设单位的经济往来方面:收款已开发票金额、收款未开发票金额、结算送审数或审定数(“应收账款-已开票/未开票/应收”科目)

3、与分包单位对分包成本的确认方面:分包工作量预估或审定数、取得分包发票情况(“工程施工-合同成本-分包-未开票/已开票”借方科目)。

4、与分包单位的经济往来方面:分包发票的取得(“应付账款-分包-已开票/未开票”贷方科目);分包债务的履行(“应付账款-分包-已付”借方科目)。

5、营业税费应税义务的形成:自营工作量承担、甲供材承担、分包工作量承担(“应交营业税-自营/甲供材料/分包”贷方科目);营业税费纳税义务履行:自营及甲供材料已完税数、分包抵扣数(“应交营业税-已交/分包抵扣”借方科目)。

6、与各期经营成果确认方面有关的科目:“主营业务收入”、“主营业务成本”、“营业税金及附加”。

(三)应对思路

实务中通行的做法是设置台账核算。而设置台账核算做法不是最优选择。

通过设置台帐核算的条件是,业务信息的变化不频繁。否则,有违管理的成本效益原则。每一个建造工程的上述业务信息的变化极其频繁,因此对以上信息所设置台帐的维护工作量巨大!设置台账核算的方式不可取。

会计核算是一种独特的描述经济活动的语言。对以上经济行为,是可以也应该通过会计核算语言来表述。在信息化会计核算普及的现状下,细化会计核算科目的方式仅增加会计凭证录入的核算工作量,相比设置台账并维护而言是微乎其微,细化会计核算科目的方法更优!

本文提出的应对思路是:在会计科目的借方、贷方按业务类别设置下级科目,细化会计核算!

这样安排效果是:损益类会计科目在年度损益结转后,虽然本级科目无余额,但下级科目却能分借贷方反映跨年度的累计发生额;往来类科目结转到次年时,虽然本级科目是借贷方的差额,但下级科目却能分借贷方反映跨年度的累计发生额。待建造合同完成后,冲销各下级科目。

二、结合实例分析

(一)与建设单位的经济业务

与建设单位的经济业务包含与建设单位的工程结算状况、经济往来情况。

1、反映与建设单位的工程结算状况(“工程结算”贷方用于反映结算、借方用于反映建造完成与“工程施工”冲销):贷方设置“工程结算-待结算/已结算”,还可以根据需要设置“自营/分包”下级科目进一步细化。(《<</span>企业会计准则>附录—会计科目和主要账务处理》:“工程结算科目核算企业根据建造合同约定向业主办理结算的累计金额”。笔者认为,此科目核算依据应表述为“根据施工完工进度向业主办理结算”,对此这里不展开阐述。)

2、反映与建设单位经济往来情况(“应收账款”借方用于反映结算债权形成、贷方用于反映已收款的开票情况):(1)债权的形成,设置“应收账款-待结算/已结算”借方科目(还可根据需要设置“自营/分包”下级科目进一步细化);(2)债权权利的行使和开具发票义务的履行,设置“应收账款-已开票/未开票”贷方科目。

应收账款 | |||

借方 | 贷方 | ||

待结算 | 已结算 | 已开票 | 未开票 |

工程结算 | ||

借方 | 贷方 | |

| 待结算 | 已结算 |

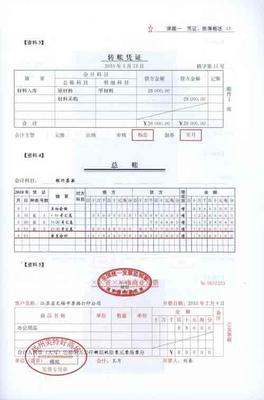

【例1】某建造工程处于建造过程中。月末,向建设方按完工进度提交按完工进度报表金额999(不作为结算确认依据),开具建筑业劳务发票800,按合同约定同意付款800(本月付款600,次月付200)。工程完工交付后,确认结算数1000

1、向建设方提交完工进度报表999,先全额放在“工程结算-待结算”,待办理结算确认后转入“工程结算-已结算”

借:应收账款-待结算999

贷:工程结算-待结算999

2、当月收到工程款600

借:银行存款600

贷:应收账款-未开票600

3、当月开具发票800给建设方

贷:应收账款-未开票(-800)

贷:应收账款-已开票800

( “应收账款-未开票”科目贷方余额负数的经济含义是,已开票未收款)

4、次月收款200

借:银行存款200

贷:应收账款-未开票200

5、工程完工,办理结算1000

先红字冲回“工程结算-待结算、应收账款-待结算”科目余额

借:应收账款-待结算(-999)

贷:工程结算-待结算(-999)

再根据结算数确认“工程结算-已结算、应收账款-已结算”

借:应收账款-已结算1000

贷:工程结算-已结算1000

(二)与分包单位业务

与分包单位经济业务核算主要包含:分包成本的归集及与分包商的经济往来的核算。

1、反映与分包单位分包成本的归集(“工程施工-合同成本-分包”借方反映结算与开票,贷方用于反映建造完成与“工程结算”冲销)。

分包工作量结算书和分包发票同时具备是“工程施工-合同成本-分包”的最终完整确认依据。(结算情况,通过另外设置台账备查;分包发票开具情况,通过在科目借方设置“工程施工-合同成本-分包-未开票/已开票”反映。)

对于“如何区分或标识分包工作量结算情况?”。实务中有一种不值得提倡的做法:总包单位对分包工作量最终结算前不预估,以实际收到分包发票数作为当期完工进度。这样就只有在分包工作量最终结算后,“工程施工-合同成本-分包-未开票”科目才会有发生额,就是已结算未开票的含义了。此做法不值得提倡的原因是,对分包工作量最终结算前不预估导致最终结算前的期间不能及时反映与分包单位债权债务的真实状况。

分包工作量发票的开具情况是否需要在工程施工科目中反映?从会计理论上,分包工作量结算文件是“工程施工-合同成本-分包”科目的确认依据,分包发票的取得不是必要条件;但是税收征稽时,取得分包发票是企业所得税税前列支的前提条件。因此,为迎合税法要求,将发票开具情况通过工程施工科目反映的做法更具现实意义。

2、反映与分包单位经济往来(“应付账款-分包单位”贷方反映开票、借方反映已付款):分包工程价款债务的形成,按预估或结算数,区分分包发票的取得与否,在科目贷方设置“应付账款-分包单位-未开票/已开票”;分包工程价款债务的履行,在科目借方设置“应付账款-分包单位-已付”。

工程施工-合同成本-分包 | ||

借方 | 贷方 | |

已开票 | 未开票 | |

应付账款-分包单位 | ||

借方 | 贷方 | |

已付 | 已开票 | 未开票 |

【例2】接上例,自营部分发生成本950。当月预估分包工作量200(其中营业税6,不考虑其他税费,举例为了简洁将分包管理费收入设为0),次月结算确认后付款。(本文中例题均按照分包工作量确认为总包单位收入的流行观点核算)

1、自营发生成本支出

借:工程施工-合同成本-自营950

贷:银行存款/原材料等950

2、据完工进度预估分包工作量

(1)按预估金额核算分包成本(分包发票及完税凭证未取得时,分包成本需扣除可抵扣的营业税费6)

借:工程施工-合同成本-分包-未开票194

贷:应付账款-分包单位-未开票194

(2)按预估金额确认为总包单位收入、成本

借:主营业务成本-分包194

借:工程施工-合同毛利-分包6

贷:主营业务收入-分包200

(3)计提分包工作量营业税费

借:营业税金及附加-分包6

贷:应交税费-应交营业税-分包6

3、次月结算确认分包工作量200。

分包工作量是否结算的情况,通过设置台账备查。

4、分包单位开具分包发票200,转来完税凭证。

将分包单位已缴纳总包单位可抵扣的营业税费结算给分包单位

借:应交税费-应交营业税-分包6

贷:应付账款-分包单位-未开票6

根据取得的分包发票调整“工程施工-合同成本-分包-未开票/已开票”、“应付账款-分包单位-未开票/已开票”科目

借:工程施工-合同成本-分包-已开票194

借:工程施工-合同成本-分包-未开票(-194)

贷:应付账款-分包单位-已开票200

贷:应付账款-分包单位-未开票(-200)

5、次月支付分包单位工程款200

借:应付账款-分包单位-已付200

贷:银行存款200

6、总包单位与建设方办理分包结算(这里省略了总包单位与建设单位办理分包工作量确认过程的核算。即分包工作量结算书提交建设单位时,先通过“工程结算-待结算”,建设单位确认后再转入“工程结算-已结算”)。

借:应收账款-已结算200

贷:工程结算-已结算200

【说明】:发票的开具和流转税的缴纳属于两个不同的业务。在税务部门代开发票时,基于“以票控税”思路是同时进行的,但在自开发票企业中,这两个业务的分离表现明显。所以,本文将两者作为相互独立的业务进行核算。

(三)营业税费义务的形成和履行

“应交税费-应交营业税”贷方反映应税义务的形成,借方反映应税义务的履行。

反映营业税费义务的形成:包括三部分,自营工作量承担、甲供材料承担、分包工作量承担。通过设置“应交税费-应交营业税-自营/甲供材料/分包”贷方科目反映。

反映营业税费义务的履行:包括两部分,自行缴纳(含甲供材料和自营工作量承担的部分)和分包抵扣。通过设置“应交税费-应交营业税-已交/分包抵扣”借方科目反映。(也可根据需要分开反映“应交营业税-自营/甲供材料/分包抵扣”借方科目)

应交税费-应交营业税 | ||||

借方 | 贷方 | |||

已交 | 分包抵扣 | 自营 | 甲供材料 | 分包 |

营业税金及附加 | ||

借方 | 贷方 | |

自营 | 分包 | 已结转 |

【例3】接上例,自营工作量1000,分包工作量200,另外甲供材100

1、营业税义务形成的核算

根据施工承包合同的约定,甲供材料价款是否属于工程结算价款的组成部分,进而也会影响是否属于总包单位的营业收入的组成部分。

(1)如合同约定,工程承包价款中不含甲供材料价款,则在办理工作量结算时,甲供材“退价不退税”,即在承包结算价的基础上加上甲供材承担的税费(这里不考虑甲供材的采购保管费)作为对建设单位的债权总额。收取的甲供材税费属于代收代缴的款项。

借:应收账款-应收1000+200+3

贷:工程结算-已结算1000+200

贷:应交税费-应交营业税-甲供材料3

自营和分包工作量营业税费用计提

借:营业税金及附加-自营30

借:营业税金及附加-分包6

贷:应交税费-应交营业税-自营30

贷:应交税费-应交营业税-分包6

(2)如合同约定,工程结算价款中包含甲供材料价款,则甲供材价款并入自营工作量按期计提营业税费,甲供材料承担的营业税费不单独反映。(会计分录略)

2、营业税义务的履行

(1)履行自营工作量和甲供材料承担的营业税义务

借:应交税费-应交营业税-自营30+3

贷:银行存款30+3

(2)履行(抵扣)分包工作量承担营业税义务(分包单位转来完税凭证,将分包单位已缴纳总包单位可抵扣的营业税费结算给分包单位)

借:应交税费-应交营业税-分包抵扣6

贷:应付账款-分包单位-未开票6

(四)经营成果核算

确认经营成果的科目(“主营业务收入”贷方、“主营业务成本”借方、“营业税金及附加”借方)均分别设置“自营/分包”下级科目。

结转经营成果的科目(“主营业务收入”借方、“主营业务成本”贷方、“营业税金及附加”贷方)均设置为“已结转”下级科目。

“工程施工-合同毛利”科目设置“自营/分包”下级科目。

这样安排效果是:损益类会计科目在年度损益结转后,虽然一级科目无余额,但下级科目却能反映借贷方的跨年度累计发生额。待建造合同完成后,冲销各下级科目。

主营业务收入 | ||

借方 | 贷方 | |

已结转 | 自营 | 分包 |

主营业务成本 | ||

借方 | 贷方 | |

自营 | 分包 | 已结转 |

营业税金及附加 | ||

借方 | 贷方 | |

自营 | 分包 | 已结转 |

工程施工-合同毛利 | ||

借方 | 贷方 | |

自营 | 分包 |

|

【例4】接上例(按施工合同约定工程承包价款中不含甲供材料价款的情况举例)

1、期末,确认收入、成本

借:主营业务成本-自营950

借:主营业务成本-分包194

借:工程施工-合同毛利-自营50

借:工程施工-合同毛利-分包6

贷:主营业务收入-自营1000

贷:主营业务收入-分包200

2、结转主营业务收入到本年利润

借:主营业务收入-已结转1000+200

贷:本年利润1200

3、结转主营业务成本到本年利润

借:本年利润1144

贷:主营业务成本-已结转950+194

4、结转营业税金及附加到本年利润

借:本年利润36

贷:营业税金及附加-已结转30+6

(五)建造合同完成,冲销相关科目及下级科目余额(略)

三、合并简化核算

是否必须严格按照文中的举例分别核算而不能合并简化呢?未必。判断的依据是:安排核算必须保证该会计科目设置初始意图的实现。

比如文中 “【例2】如果分包单位结算分包工作量200,同时开具分包发票200,分包方转来完税凭证6”。在文中条件下(分包工作量确认为总包单位的收入)完全可以合并成

借:工程施工-合同成本-分包-已开票194

借:应交税费-应交营业税-分包6

贷:应付账款-分包单位-已开票194+6

但是,“在分包工作量不确认为总包单位的收入的情况下”就不能仅仅是

借:工程施工-合同成本-分包-已开票200

贷:应付账款-分包单位-已开票200

而应合并为

借:工程施工-合同成本-分包-已开票200

贷:应付账款-分包单位-已开票194

贷:应交税费-应交营业税-分包6

借:应交税费-应交营业税-分包6

贷:应付账款-分包单位-已开票6

【原因】:分包单位对分包工作量营业税费的缴纳和总包方的抵扣是两个相互独立的经济行为,在会计科目“应交税费-应交营业税-分包”的核算中,必须完整反映该过程。

四、建筑业“营改增”后流转税核算的变化

建筑业“营改增”后,增值税属于价外税,特点是价税分离。该流转税与期间经营成果完全没有关系,因此,会计核算应税义务的形成和履行完全遵从税法规定,采用收付实现制原则。增值税不需要通过“工程结算”和“主营业务收入”科目反映,即不通过投入产出核算循环及经营成果核算循环反映。

工程价款结算分录为

借:应收账款

贷:工程结算

贷:应交税费-应交增值税-销项税额

收入、成本确认分录为

借:主营业务成本(不含增值税)

借:工程施工-合同毛利

贷:主营业务收入(不含增值税)

【严正声明】

以上观点,仅作为探讨交流之用,切不可全盘运用于实务中!!“水至清则无鱼”。否则,在猫鼠游戏中只有束手就擒的份了,被老板踢出去就是必然的程序了。

【博主精彩原创链接】

施工企业会计核算困境及出路的思考(原创)

http://blog.sina.com.cn/s/blog_64408bfc010172e9.html

施工企业分包工作量核算若干问题的思考(原创)

http://blog.sina.com.cn/s/blog_64408bfc01018gxt.html

基于节税考虑的建造合同收入确认新思路(原创)

http://blog.sina.com.cn/s/blog_64408bfc01016d2p.html

管理输出型“挂靠施工”管理及核算(原创)

http://blog.sina.com.cn/s/blog_64408bfc01016mqa.html

施工企业“甲供材料”会计核算(原创)

http://blog.sina.com.cn/s/blog_64408bfc01016mfm.html

一个必须纠正的错误认识(原创)

http://blog.sina.com.cn/s/blog_64408bfc0101ee75.html

爱华网

爱华网