此文为原创,如引用请注明出处!

生产企业增值税税负率评估运用探析

【内容提要】增值税税负率作为衡量增值税一般纳税人依法纳税遵从度的主要指标之一,被广泛认同,但由于受影响的因素较多,计算方式差异性较大,特别是对免抵退税企业的税负率计算没有形成统一的认识,削弱了在实践中的运用作用。本文通过对增值税(特别是免抵退税)的基本原理和申报核算办法的研究,提出税负率的具体计算方式,以促进税源监控和纳税评估工作。通过对税负率精细化的计算,形成对行业和企业的固定资产抵扣、存货变化、出口单证收齐、免抵税占比等情况的简易评估分析。

【关键词】增值税 税负率 计算

增值税税负率作为增值税纳税评估、预警监控的关键性指标之一,已成为税务部门与纳税人之间都认同的共识。但对增值税税负率的理解、计算方法和运用在实际工作中不尽相同,特别是针对有出口免抵退税的生产企业的增值税税负率的计算认识差异较大,没有令人信服的统一、规范的计算分析方式,从而削弱了增值税税负率的实用效果,无用论有所抬头。本文试图通过对生产企业增值税一般纳税人的增值税税负率(以下简称“生产企业增值税税负率”)的研究分析,明晰其计算方法,以其提高税务部门评估监控效率和纳税人依法纳税遵从度。

一、当前生产企业增值税税负率的几种主要计算方式

生产企业增值税税负率在增值税条例及其细则中没有明确的规定,主要散见于纳税评估、预警监控及业务指导书中。由于生产企业出口退税已全面实行免抵退税办法,把出口退税和先征后退进行了有效的合并,从而颠覆了原有的增值税计算方式,所以从总体上来说,生产企业增值税税负率的计算须区分根据有无免抵退税出口货物的两种情况来进行。

㈠、没有免抵退税出口货物的生产企业的增值税税负率的计算方式

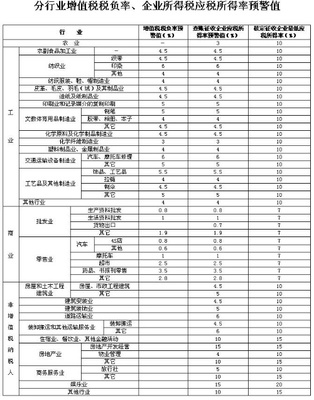

国家税务总局《2010年增值税一般纳税人增值税销售额税负与预警标准测算说明》(国税函〔2011〕447号)中对行业平均税负的计算公式如下:

行业平均税负=行业所有企业应缴增值税合计数÷行业所有企业计征增值税的销售额×100%

综合纳税评估、预警监控等相关文件来看,对一般企业增值税税负率的计算相对比较统一,归纳起来其基本公式是:

增值税税负率=计算期应纳税额÷计算期应税销售额×100%

㈡、有免抵退税出口货物的生产企业的增值税税负率的计算方式

生产企业“免抵退税”政策是以“先征后退税”为基础建立起来的征退一体化的税收管理模式,是“先征后退税”政策的延续。其实质就是将享受出口退税政策的出口货物按照内销规定征税(即“先征税”)和出口退税(即“后退税”)的叠加。所以,要对出口企业增值税税负率进行同口径对比分析,就必须要采用还原税负的办法。还原税负简单地讲,就是将出口货物按照内销规定征税还原计算后的名义税负率,也即出口企业在一定时期内的免抵退税出口货物在按视同内销征税、剔除出口退税情况下,企业实际的增值税税收负担水平。

出口企业增值税税负率的计算相对争议较大,根据数据提取渠道的不同,计算公式存在较大差异,归纳起来有以下几种:

1、增值税还原税负率计算法

以浙江省国家税务局《出口货物退(免)税预警监控指标》(浙国税发〔2011〕57号)为例,提出还原税负率计算方法:

出口企业增值税税负率=(应纳税额+“免、抵”税额)÷(内销销售额+“免抵退”销售额)×100%

2、剔除出口税负率计算法

以浙江省国家税务局《关于开展重点税源企业纳税评估的通知》(浙国税函〔2011〕228号)为例,下发税负率参考指标中采用剔除出口数据的方法:

出口企业增值税税负率=应纳税额÷内销销售额×100%

3、名义税负率计算法

以总局出版的《出口货物退(免)税稽查实务》为例,按照取数资料的不同,提出两种主要计算方法:

二、影响增值税税负率判断分析的几个重要因素及其分析

1、留抵税额

期初留抵税额反映的是前期取得的进项税额不足于在前期销项税额中抵扣、留待于本期销项税额中抵扣的税额,是考核本期增值税税负的负因素。

期末留抵税额反映的是本期(或前期)取得的进项税额不足于在本期销项税额中抵扣、留待于下期销项税额中抵扣的税额,是考核本期增值税税负的剔除因素。

2、应纳税额

它反映的是增值税一般纳税人根据增值税原理计算出的本期实际应该交纳入库的增值税税额。它是纳税人依法履行纳税义务的经营成果的一种反映。其一般计算方法是:

应纳税额=销项税额-(期初留抵税额+本期进项税额-期末留抵税额)

对按简易办法征收部分的计算可以进行分离计算。

所以,应纳税额是反映企业税负情况的最重要因素。由于应纳税额已经考虑了期初、期末留抵税额,故在税负率计算时如果采用应纳税额就不再需要考虑期初、期末留抵税额因素。需要特别注意的是,在讨论中的应纳税额不是“应纳税额合计”,不包括简易(或预征)办法计算的应纳税额、应纳税额减征额等的计算。

3、固定资产进项抵扣税额

自2009年1月1日起增值税实行由生产型向消费型转型,对符合规定的固定资产取得的进项税实行抵扣。

固定资产抵扣对评估期增值税税负率的影响不能简单地将申报抵扣税额进行全额剔除计算,而应采用模拟已抵扣税额办法进行测算。在进行模拟计算时应划分三种类型:一是期末无留抵税额。该类型企业的固定资产抵扣实际已全部发生,故模拟已抵扣税额为其全额。二是期末留抵税额>固定资产抵扣税额。该类型企业的固定资产抵扣即使没有取得也对当期税负率不会产生影响,故模拟已抵扣税额为0。三是期末留抵税额<固定资产抵扣税额。该类型企业的固定资产抵扣的实质影响是不足于划归到期末留抵税额中、对当期税负率产生影响的部分,故模拟已抵扣税额为“固定资产抵扣税额-期末留抵税额”的差额部分。

⑴、在企业逐户分析中,固定资产模拟已抵扣税额(以下用△G表示)可用以下公式表示:

△G=Gs- D1

(公式中:Gs表示当期固定资产已申报抵扣税额,D1表示期末留抵税额)

当△G数值≤0时,则△G=0

固定资产抵扣对税负的影响比率为:

固定资产抵扣对税负的影响比率=△G÷(Nxs+Cxs)×100%

(公式中:Nxs表示按适用税率征税货物及劳务销售额,Cxs表示免抵退办法出口货物销售额)

⑵、在行业分析中,行业固定资产抵扣税额调整额计算公式为:

行业固定资产抵扣税额调整额=行业中分户( Gs- D1)的合计数

在逐户取值时,Gs- D1数值≤0时,则为△G=0

固定资产抵扣对税负的影响比率为:

固定资产抵扣对税负的影响比率=行业固定资产抵扣税额调整额÷行业(Nxs+Cxs)合计数×100%

⑶、影响程度的测算

**地2011年度固定资产申报抵扣进项税涉及企业2446户,固定资产模拟已抵扣税额16702.9万元,同口径企业应税收入4128880.4万元,对当年度发生固定资产抵扣企业的税负率影响约0.40%。对全县整体税负的影响约为0.19%,其中固定资产抵扣金额比重较大的通用设备制造业0.26%、金属制品业0.24%。

2011年度**地固定资产抵扣对税负率影响分析表单位:万元

企业 类型 | 申报户数 | 抵扣 税额 | 应税 收入 | 期末 留抵 | 虚拟已抵扣税额 | 税负影响 | |

无期末留抵 | 1945 | 13409 | 3858954 | 0.00 | 13409 | 0.35% | |

期末留抵>抵扣税  | 324 | 13005 | 903124 | 38577 | 0.00 | 0.00% | |

期末留抵<抵扣税 | 177 | 5184 | 269926 | 1890 | 3294 | 1.22% | |

综合影响 | ----- | ----------- | 4128880 | 1890 | 16703 | 0.40% |

4、存货增减变化的影响

存货对税负率的影响主要是通过其所包含的进项税额的增减变化来实现。在判断其影响程度过程中,需要根据不同情况进行测算分析:

⑴、模拟存货进项税额调整法:就是通过对存货所对应取得的进项税额的变动情况的综合分析,计算出存货变化对税负率的影响程度及其调整额。该种方法适用于对单户企业的比较精确的测算分析。主要做好两项工作:

一是存货税额的计算,即对期初、期末存货所包含的进项税额分别进行模拟计算。首先,将存货中用于非应税项目(如免税项目、营业税征收范围项目等,以及包括适用简易办法征收的项目)的材料、周转材料、受托加工物资等部分进行剔除,即梳理出参与一般增值税进销项计算方式的存货。其次,根据存货中材料、物料、在产品、产成品等的构成情况以及各项目中能取得增值税抵扣凭证的比例模拟计算出存货中所包含的进项税额,我们在这里把它叫“模拟存货进项税额”。

二是根据期初、期末模拟存货进项税额与期初、期末留抵税额的对比分析,计算出“存货抵扣税额变化量”,即对包含在存货中的进项税额通过模拟还原成实际抵扣法的抵扣税额调整额,其计算公式可表示如下:

存货抵扣税额变化量=(Cse1- D1)-(Cse0- D0)

(公式中:Cse1表示期末模拟存货进项税额,Cse0表示期初模拟存货进项税额,D1表示期末留抵税额,D0表示期初留抵税额)

⑵、存货视同销售法:在行业税负率的监控分析过程中,出于对数据取数的现实选择,适宜采用存货视同销售方法,即将期末存货全部视同销售进行模拟计算,具体是:在税负率计算中分子应纳税额部分增加存货视同销售应纳税额、分母销售部分增加存货视同销售收入。计算方法可表示如下:

①期初、期末应税存货余额

应税存货余额=(Nxs+Cxs)÷全部销售额×存货余额

②应税存货余额变化量(△Ch)

应税存货余额变化量=期末应税存货余额-期初应税存货余额

③存货视同销售应纳税额(YSch)

YSch=△Ch×(1+Pm)×Vs-(D1-D0)

(公式中:Pm表示行业平均销售毛利率,Vs表示产品适用税率)

④行业平均销售毛利率(Pm)

Pm=(营业收入-营业成本)÷营业收入×100%

⑤产品适用税率(Vs)

Vs=销项税额÷按适用税率征税货物及劳务销售额×100%

⑥存货视同销售收入(STch)

STch=期末应税存货余额×(1+ Pm)

⑦存货修正率

存货修正率= STch÷(Nxs+Cxs+ STch)×100%

因此,在行业分析中,存货平均修正率为:

存货平均修正率= STch合计数÷(Nxs+Cxs+ STch)合计数×100%

⑶影响程度的测算

**地2011年度增值税一般纳税人实现全部销售收入9100470万元(其中:国内应税销售收入7232242万元、免抵退出口货物销售额1494386万元);期初存货余额1019323万元,期末存货余额1260079万元;期初留抵税额25512万元,期末留抵税额45546万元。经计算得出:应税存货余额变化量为230861万元。假定行业平均销售毛利率为10%、产品适用税率为17%,则存货视同销售应纳税额为23137万元,视同销售收入1329118万元。按存货视同销售法模拟测算,存货变化对全县整体税负的影响约为0.23%。我们在假设行业平均销售毛利率均为10%、产品适用税率均为17%的条件下,对全县较大的六大工业行业进行了测算,发现两个行业存货对税负率的影响超过0.5个百分点,四个行业影响较小,且与存货变动率之间未发现数据之间明显的关联关系。

2011年六大行业存货对税负率影响模拟测算表单位:万元

所属 行业 | 应税销 售额 | 期末 存货 | 应税存货变化额 | 留抵税变化额 | 存货变动率% | 影响税负率 |

通用设备制造业 | 1557039.23 | 293584.86 | 18441.30 | 7030.27 | 6.73 | -0.19 |

木材加工制品业 | 637136.50 | 180987.65 | 40641.72 | 1917.97 | 29.83 | 0.68 |

非金属矿物制品 | 627382.25 | 69360.71 | 20420.27 | 942.81 | 42.69 | 0.41 |

金属制品业 | 547562.53 | 82812.81 | 26007.24 | 5399.65 | 46.15 | -0.08 |

电子设备制造业 | 535525.72 | 88460.25 | 10815.93 | 2184.41 | 14.01 | -0.03 |

纺织业 | 473835.03 | 51343.64 | 15036.16 | -72.69 | 41.44 | 0.54 |

2011年度**地部分行业平均毛利率计算表单位:万元 | |||

行业 | 主营业务 收入 | 主营业务 成本 | 平均销售 毛利率 |

通用设备制造业 | 1505597.94 | 1307939.41 | 13.13% |

非金属矿物制品业 | 631832.99 | 425403.26 | 32.67% |

木材加工和木、竹、藤、棕、草制品业 | 623131.28 | 572824.71 | 8.07% |

计算机、通信和其他电子设备制造业 | 555855.28 | 382733.75 | 31.15% |

金属制品业 | 527774.83 | 439330.65 | 16.76% |

纺织业 | 469666.89 | 425100.27 | 9.49% |

黑色金属冶炼和压延加工业 | 428661.42 | 404485.63 | 5.64% |

全县工业企业平均毛利率 | 7488908.74 | 6286286.84 | 16.06% |

5、免抵退税额

如前所述,生产企业免抵退税的实质就是先征后退和出口退税的叠加。其基本计算原理可以用以下公式表示:

免抵退出口企业应纳税额=先征后退税额-出口退税税额

由此可见,通过剥离免抵退税额就能还原出先征后退情况下真实的增值税税负。

剥离免抵退税就要从其基本要素出发进行分析:

⑴、出口销售额乘征退税率之差:是指免抵退出口销售额视同内销的销项税额与免抵退税额的差额。所以,其实质是出口货物销项税额的一部分,在增值税纳税申报表中通过进项税转出来反映,在税负还原中可以不作为调整项目。

⑵、免抵退税不得免征和抵减税额、免抵退税额抵减额:该两个项目是对先征后退情况下以进口料件加工贸易方式下的进口料件的模拟进项税和出口退税扣减额的合并反映,所以在税负还原中可以不作为调整项目。同时,由于实行了购进扣税法,在税负还原中也可以不再考虑时间性差异。

⑶、免抵税额:反映的是先征后退计算的应纳税额与出口退税额相抵缴的税额。其实质是企业对符合条件的出口退税没有进项税额可以办理退税,即由增值引起的反映不征不退的税额部分。所以,在税负还原中作应纳税额的增加项。

⑷、应退税额:反映的是企业的进项税额进行抵扣、抵缴后仍有余额可以办理出口退税的部分。它通过减少期末留抵税额、转入应收出口退税科目进行核算。所以,从总体来看在税负还原中影响不大,但由于当月计算的应退税额和纳税申报中反映的免抵退货物应退税额存在一个月的时间性差异,这就需要对还原应纳税额进行调整。

还原应纳税额调整额=期初结转应退税额-期末计算应退税额

因此,免抵退出口企业在不考虑其它因素的情况下,还原应纳税额为:

免抵退还原应纳税额YSmdt=YSsb+Smd+(Syt0- Syt1)

(公式中:YSsb表示增值税纳税申报应纳税额,Smd表示免抵税额,Syt0表示期初结转应退税额,Syt1表示期末计算应退税额)

6、免抵退出口销售额和单证齐全出口销售额之间的时间性差异

根据免抵退税计算原理,“免抵退税不得免征和抵减税额”按照免抵退出口销售额口径计算,而免抵退税额按照单证齐全出口销售口径进行计算,两者之间的时间性差异对当期税负率带来时间性影响,需进行调整。

⑴、单户因素分析法:适用于针对单户企业的精细化计算。

①免抵退计算税额调整额(△Ct)

△Ct=(Cxs-Cdq)÷Cdq×(Mdts+Jds- Jds1)

(公式中:Cxs表示免抵退出口销售额;Cdq表示单证齐全出口销售额,Ckts表示出口销售额乘退税率的税额,Mdts表示免抵退税总额,Jds表示进料加工免抵退税抵减额审批数“即实际抵减额”,Jds1表示期末结转下期免抵退税额抵减额)

②期末留抵税净额D1j=D1- Syt1

③免抵退影响税负税额(△M)的计算:

Ⅰ)当△Ct>D1j时,说明当期出口单证回笼速度较慢

△M=△Ct-D1j

Ⅱ)当0<△Ct<D1j时

△M=0

Ⅲ)当△Ct<0时,说明前期出口单证在本期回笼

△M=Smd÷Mdts×△Ct

④单证时间性差异对税负的影响比率为:

单证时间性差异影响比率=△M÷(Nxs+Cxs)×100%

⑵、免抵税占比法:适用于行业税负率的监控分析。

①单证时间性差异调整税额= (Cxs-Cdq)÷Cdq×Smd

②对税负的影响比率为:

影响比率=单证时间性差异调整税额÷(Nxs+Cxs)×100%

⑶、在行业分析中,单证时间性差异调整税额的计算公式为:

行业单证时间性差异调整税额=行业(Cxs-Cdq)合计数÷Cdq合计数×Smd合计数

行业单证时间性差异平均影响比率( )为:

行业单证时间性差异平均影响比率=行业单证时间性差异调整税额÷行业(Nxs+Cxs)合计数

⑷、影响程度的测算

***2011年度全年免抵退出口企业收齐单证销售额1495808万元,实现免抵税额63980万元,单证时间性差异调整税额-61万元,对全县整体税负率的影响不大。但从免抵退出口销售额前10位企业的情况来看,单证时间性差异对税负率的影响程度有高有低。因此,在行业税负率测算中有必要进行分析处理。

2011年前10户出口大企业单证时间性差异影响测算表单位:万元

企业名称 | 应税销售收入 | 出口免抵退销售额 | 单证齐全销售额 | 免抵税额 | 影响税额 | 影响税负率 |

**能源有限公司 | 324357.62 | 259070 | 299,434 | 9312 | -1255 | -0.22 |

**实业有限公司 | 1680.95 | 83673 | 80,209 | 4608 | 199 | 0.23 |

**电子科技有限公司 | 873.45 | 62227 | 64,783 | 0 | 0 | 0.00 |

**集装箱有限公司 | 3829.37 | 53493 | 38,221 | 0 | 0 | 0.00 |

**制衣有限公司 | 19.28 | 41228 | 40,373 | 668 | 14 | 0.03 |

**实业股份有限公司 | 182954.71 | 40148 | 37,756 | 1954 | 124 | 0.06 |

**家具纺织有限公司 | 22.98 | 34510 | 35,347 | 1580 | -37 | -0.11 |

**实业有限公司 | 1149.31 | 32146 | 31,456 | 1422 | 31 | 0.09 |

***家具有限公司 | 7776.82 | 27227 | 26,433 | 1012 | 30 | 0.09 |

**包装材料有限公司 | 19407.85 | 26284 | 26,033 | 1428 | 14 | 0.03 |

三、税负率监控指标的确定和企业实际税负率的计算

㈠、行业平均税负率的确定

由于内外销市场情况不同、人民币汇率逐步处于浮动状态,导致其产品增值率有较大差异性。因此,内销企业(含来料加工等出口免税企业)和免抵退出口企业的行业税负率应分别进行监控(为便于直观区分,以下划分为有免抵退出口货物企业和无免抵退出口货物企业两类)。需要特别指出的是,在划分过程中应以实际是否发生免抵退出口业务为标准。根据调查情况来看,有相当一部分企业虽然取得了进出口经营权,但实际并不发生出口业务,个别企业甚至利用当前在税负率监控中剔除进出口企业的管理盲点,逃避监控,处于真空状态。

从测算情况可以看出,固定资产进项税抵扣取数简单、计算明确,且行业之间情况差异比较大,可作为调整因素。存货增减变化由于取数困难,当某一行业中整体变化比例不高时,在行业税负率的确定中可通过设置一定的离散率进行弥补;比例较高时应予虑调整。免抵退出口单证收齐情况的时间性差异对行业税负率有影响,当某一行业中单证时间性差异率较大时应予调整因素。

1、有免抵退出口货物企业

行业平均税负率计算公式为:

行业平均税负率=行业[YSsb+Smd+(Syt0-Syt1)]合计数÷行业(Nxs+Cxs)合计数×100%+行业固定资产抵扣对税负的影响比率+行业存货平均修正率+行业单证时间性差异平均影响比率

(公式中:YSsb表示增值税纳税申报应纳税额,Smd表示免抵税额,Syt0表示期初结转应退税额,Syt1表示期末计算应退税额,表示固定资产抵扣税额调整额合计,表示单证时间性差异调整税额,Nxs表示按适用税率征税货物及劳务销售额,Cxs表示免抵退办法出口货物销售额)

2、无免抵退出口货物企业

行业平均税负率=YSsb合计数÷Nxs合计数×100%+固定资产抵扣对税负的影响比率+存货平均修正率

㈡、企业监控税负率的确定

为了使对企业的税负率监控与行业平均税负率有一个客观的对比分析,就需要在两者的计算上处于同口径。

1、有免抵退出口货物企业

企业监控税负率计算公式为:

企业监控税负率=[YSsb+Smd+(Syt0-Syt1)]÷(Nxs+Cxs)×100%+固定资产抵扣对税负的影响比率+存货平均修正率+单证时间性差异平均影响比率

2、无免抵退出口货物企业

企业监控税负率= YSsb÷Nxs×100%+固定资产抵扣对税负的影响比率+存货平均修正率

㈢、企业实际税负率的计算

在对具体某一企业的实际税负率的分析评估中就要求在计算上尽可能达到精准,以达到客观、公正的目的。因此,在存货增减变化影响中应采用模拟存货进项税额调整法,在出口单证齐全时间性差异影响中采用单户因素分析法。

1、有免抵退出口货物企业

企业监控税负率计算公式为:

企业监控税负率=[YSsb+Smd+(Syt0-Syt1)+固定资产抵扣税额调整额+存货抵扣税额变化量]÷(Nxs+Cxs)×100%+单证时间性差异影响比率

2、无免抵退出口货物企业

企业监控税负率=(YSsb+固定资产抵扣税额调整额+存货抵扣税额变化量)÷Nxs×100%

四、在评估实践中的运用

1、基础数据采集的可行性

税负率监控指标的确定必须要有相关征管基础数据的支撑,否则只能处于理论层面。本文所述所需基础数据全部可以从征管申报系统和出口货物退(免)税管理、审核系统中取得,在实践中进行整合、运用。

2、监控指标的自然延伸

从税负率监控指标的确定过程来看,可以实现对以下几个指标的自然延伸:固定资产抵扣税比重(即固定资产占进项税总额的比率);行业平均毛利率;存货变动率;免抵税占比(即免抵税额占免抵退税总额的比率);单证时间性差异率及固定资产抵扣、存货变化、单证时间性差异对税负率的影响比率等。

3、疑点企业的筛选

监控指标值一经确定后,如何合理地筛选出疑点企业成为关键环节。筛选的主要依据是税负差异率和税负变动率。

税负差异率=(企业监控税负率-行业平均税负率)÷行业平均税负率×100%

税负变动率=(本期企业监控税负率-以前同期企业监控税负率)÷以前同期企业监控税负率×100%

一般情况下,税负差异率和税负变动率幅度可以确定为±30%,超过变化幅度范围的可以列为疑点企业。

4、完善增值税税负率监控平台建设

经过精细化计算得出行业平均税负率、企业监控税负率和企业实际税负率后,就可以通过横向的税负差异率、纵向的税负变动率筛选出疑点企业进行综合评估分析和监控管理。建议在现有增值税监控平台的基础上,通过对征管基础数据的重新整合,建立以增值税税负率监控指标为核心、自然延伸的相关监控指标为辅、税负差异率和税负变动率为筛选条件的监控体系,实现对增值一般纳税人税负监控的全覆盖。

爱华网

爱华网