商品流通企业(简称商业企业)在采购商品过程中发生的各项税费,统称为进货费用。进货费用包括商品采购时发生的包装费、运输费、装卸费、保险费,运输中的仓储费、运输途中的合理损耗,商品入库前挑整理费用,以及应计入商品采购成本的各项税金等。应计入采购成本的各项税金,包括购买商品发生的进口关税、消费税、资源税和不能抵扣的增值税进 项税额等。

一、进货费用的会计和税收处理规范的变更

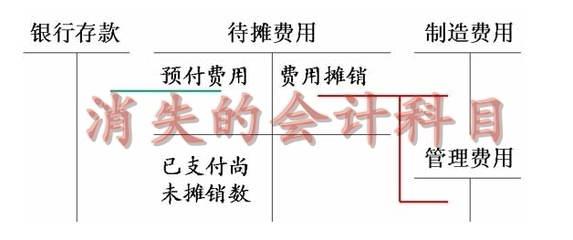

(一)会计制度规定的变更。新的企业会计准则(以下简称新准则)以前的会计制度都规定:商业企业的进货费用,应作为期间费用计入发生当期的损益(经营费用、营业费用)。新的《企业会计准则第1号——存货》规定:存货成本包括采购成本、加工成本和其他成本,存货的采购成本,则包括存货的买价和进货费用;1号准则的《应用指南》更明确规定:(1)商业企业采购过程中发生的进货费用,应当计入存货采购成本,也可以先进行归集,期末根据商品存销情况进行分摊;(2)对于已售商品的进货费用,计入当期损益,对于未售商品的进货费用,计人期末存货成本;(3)企业采购商品的进货费用金额较小的,可以在发生时直接计人当期损益。

(二)税法规定的变更。国家税务总局印发的(企业所得税税前扣除办法)(国税发[2000] 84号)规定:商业企业购入存货抵达仓库前发生的包装费、运杂费、运输存储过程中的保险费、装卸费、运输途中的合理损耗、入库前的桃选整理费等购货费用,可直接计入销售费用。但新《企业所得税法实施条例》则规定:企业持有以备出售的商品等,以购进价款和支付的相关税费为成本,取消了上述将进货费用直接计入当期损益的规定。

以上规定说明:执行新准则的商业企业,其进货费用的会计处理规范与新的企业所得税法及其实施条例(以下统称新税法)的规定相同,都是将进货费用计入商品成本,因此不构成会计上和税法上的差异计税时无须作纳税调整。

二、商业企业进价核算时进货费用的会计处理

执行新准则采用进价核算库存商品的商业企业,进货费用会计处理的方法可分为逐笔确认法、归集分配法和直入损益法三种:

(一)逐笔确认法。该方法是将每次支付的进货费用直接计入相关的购进商品成本。当然.如果一次只购进一种商品,直接计入商品成本很简单,但商业企业采购商品,多数情况下每次会购买若干个品种,这样,采用逐笔确认法时也必须将每次进货费用在若干种商品间进行分配。分配的方法可以是进价比例法,也可以是重量比例法或体积比例法等等,总之应采用相比之下最接近于合理的方法进行分配。具体会计分录为:按采购的价款加上应分摊进货费用,借记“库存商品”科目(各具体品种),按可抵扣的增值税进项税额(以下简称进项税额),借记“应交税金——应交增值税(进项税额)”科目,按实际支付或应支付的款项,贷记“银行存款”、“应付账款”等科目。

例一,某商业企业(上市公司)一次性购入商品价税合计”为29.25万元,增值税专用发票注明“价款”25万元,税额4.25万元(可抵扣),购进商品共4种,各种商品“价款”分别为A商品2.10万元、B商品3.90万元、C商品7.80万元、D商品11.20万元;另支付进货费用1.60万元,其中包括可抵扣进项税额0.10万元,货款和进货费用均已用汇票付讫,货物也已验收入库。企业对该批商品采用进价核算,对其进货费用采用逐笔确认法,经测试,采用进价比例法比较合理。现试作进货费用的分配和相关会计分录:

进货费用分配享:(1.60-0.10)万元,下同)÷25x100%=6%

各种商品应分配进货费用:A商品2.10x6%=O.126;B商品3.90x6%=O.234;C商品=7.80x6%=O.468;D商品=11.20x6%=O.672。

编制购进商品的会计分录:

借:库存商品——A商品 2.226(2.10+0.126)

——B商品 4.134(3.90+0.234)

——C商品 8.268(1.80+0.468)

——D商品 11.872(11.20+0.672)

应交税金——应交增值税(进项税额) 4.35(4.25+0.10)

贷:银行存款 30.85

(二)归集分配法。该方法是在“库存商品”科目下设置,“进货费用”明细科目:(1)购进商品时,除按 支付的价款编制采购商品的会计分录外,支付进销 费用时,借记“库存商品——进货费用”科目,贷记 “银行存款”等科目;如果还存在可抵扣的进项税进 货,则还应作相应的会计处理。(2)期末,按进货费用余额涉及的库存商品存销情况,分配进货费用:按已售商品应分摊的进货费用,借记“主营业务成本”科目,贷记“库存商品——进货费用”科目。进货费用的分配,可先计算进货费用率,然后按进货费用率和已售存货账面成本结转进货费用;

商品进货费用率=期末进货费用分配前该明细科目余额÷(“库存商品”科目期末余额+本期转销的售出商品成本)x100%

已售商品应分摊的进货费用=本期转销的售出商品成本x商品进货费用率

例二,N上市公司(商业企业)库存商品采用进价核算,进货费用采用归集分配法进行分摊。期末,“库存商品”科目余额为3106万元,本期售出商品结转成本28894万元.期末进货费用结转前余额1536万元。试作期末进货费用分摊及相关会计分录。

本期商品进货费用率=1536+(3106+28894) x 100%=4.8%

已售商品应分捧的进货费用=28894x4.8%=1386.912(万元)

编制分摊进货费用的会计分录:

借:主营业务成本 1386.912(万元)

贷:库存商品——进货费用1386.912(万元)

结转后未售商品的进货费用为149.088万元 (3106x4.8%),仍保留在期末“库存商品——进货费用”科目中。

(三)直入损益法。该方法是将金额较小的进货费用直接计人发生时的当期损益,具体操作时还存在诸多问题,比如:(1)金额“较小”,绝对数和相对数如何确定?(2)只设置“销售费用”科目,未设置“进货费用”、“营业费用”或“经营费用”之类可容纳进货费用的会计科目和报表项目,直接计入当期损益的进货费用,如果在商品购进时就直接计人“主营业务成本”,是否合适?(3)年终纳税调整时,属于期末库存商品应负担但已计入损益的进货费用是否应调增应纳税所得额?如果不调整,主管税务机关能否认可?如果税务机关不认可而需要调增所得额,会计上还应按照新准则规定的资产负债法确认和转销递延所得税资产。鉴于这一连串的麻烦,笔者认为对于进货费用的直入损益法,会计人员必须慎用。

三、商业企业售价核算时进货费用的会计处理

执行新准则的企业商品采用售价核算时,可直接将进货费用计入商品进销差价:1.购进商品和支付进货费用时,按商品售价,借记“库存商品”科目,按已支付或应支付的商品价款和进货费用,贷记“银行存款”、“应付账款”、“在途物资”等科目,按其差额,贷记“商品进销差价”科目。涉及可抵扣的进项税额,还应该作相应的会计处理。2. 期末,按规定的方法计算商品进销差价率,结转包涵进货费用因素在内的商品进销差价。这样已售商品的进货费用通过结转进销差价计入商品销售成本,未售商品的进货费用则作为减项仍包含在未结转的商品进销差介中。核算方法请参看新准则《会计科目和主要账务处理》中“商品进销差价”科目的使用说明,本文不另举例介绍。

爱华网

爱华网