最适课税论的根源可以追溯到古典经济学家约翰·斯图亚特·穆勒首次提出的“牺牲”学说。穆勒(Mill,1817)认为,税收公正要求每个纳税人都要承担同等的牺牲。在埃奇沃斯和庇古之后,现代福利经济学将牺牲解释为效用的损失,并提出边际效用相等适宜作为使税收引起的总牺牲最小化的原则。弗兰克·拉姆斯(Ramsey,1927,pp.47~61)、詹姆斯·米尔利斯(Mirrlees,1971,pp.175~208)、彼得·戴尔蒙德和米尔利斯(Diamondand Mirrlees,1971,pp.8—27,pp.26l~278)等建立起来的当代最适课税论,也认为税制结构造成的总牺牲应当最小,但他们所界定的牺牲比较宽泛,把牺牲看做是社会福利的减少,而不仅仅是个人效用的损失。

简单来说,最适课税论是研究如何以最经济合理的方法征收某些大宗税款的理论,该理论以资源配置的效率性和收入分配的公平性为准则,对构建经济合理税制结构进行分析,即以怎样的方式、方法对应税行为和结果合理征税。

理想的最适课税理论,是假定政府在建立税收制度和制定税收政策时,对纳税人的信息(包括纳税能力、偏好结构等)是无所不知的,而且政府具有无限的征管能力。但是,在现实生活中,政府对纳税人和棵树i对象等的了解并不完全,同时征管能力也有限。所以,在这种信息不对称的情况下,最适课税论主要对以下三个问题进行了研究:一是直接税与间接税的搭配问题。二是寻求一组特定效率和公平基础上的最适商品税。三是假定收入体系是以所得课税而非商品课税为基础的,如何确定最适累进(或累退)程度,以便实现公平和效率的兼顾。

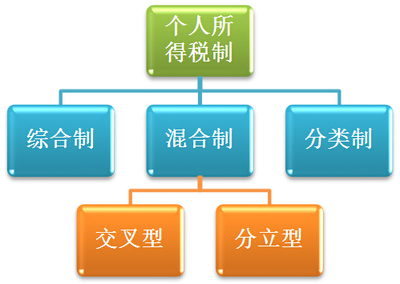

主要观点包括:(1)直接税与间接税应该是相互补充的而非相互替代。因为这两大税系各自都有优缺点。(2)税制模式的选择取决于政府的政策目标。如果政府的政策目标以分配公平为主,就应选择以所得税为主体税种的税制模式;如果政府的政策目标以经济效率为主,就应选择以商品税为主体税种的税制模式。(3)逆弹性命题。这是指在最适商品课税体系中,当各种商品的需求相互独立时,对各种商品课征的各自的税率必须与该种商品自身的价格弹性成反比例。这种逆弹性命题也称为拉姆斯法则。(4)最适商品课税要求开征扭曲性税收。这是因为政府在大多数情况下不能获得完全的信息,而且征税能力受到限制,因此,按拉姆斯法则课征商品税不能保证生产高效率,还必须课征其他扭曲性税收。同时,要使商品税具有再分配功能,也必须征收扭曲性商品税。(5)所得税的边际税率不能过高。在政府目标是使社会福利函数最大化的前提下,社会完全可以采用较低累进程度的所得税来实现收入再分配,过高的边际税率不仅会导致效率损失,而且对公平分配目标的实现也无益。(6)最适所得税率应呈倒“U"型。从社会公平与效率的角度来看,中等收入者的边际税率可适当高些,而低收入者和高收入者应适用相对较低的税率。

最适课税论与公平课税论的主要差别至少表现在以下两方面。第一,公平课税论主要强调横向公平目标,而最适课税论则主要强调纵向公平。第二,按照公平课税论,追求公平原则的效率成本是次要的问题;而按照最适课税论,公平目标和效率目标纳入到一个福利函数中综合考虑,设计出最优的公平一效率组合的税制结构。由于最适课税论在一个标准下把公平目标和效率目标统一起来,故它能分析累进性或纵向公平与激励或效率之间的取舍对税率结构设计的影响。所以,最适课税论相对于公平课税论表现出来的一个优点是,经济分析可以用来分析合理的税率结构。总之,最适课税论自20世纪70年代初以来,支配着税制设计与政策问题的学术讨论。但是,由于最适课税论需要有大量的信息和管理条件,故对现实税收政策和税制改革方案的影响非常小。

爱华网

爱华网