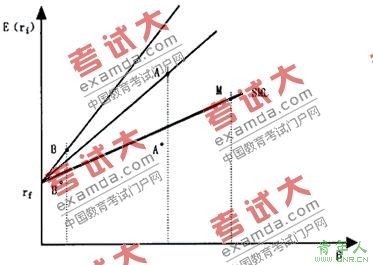

特雷诺指数(Treynor):是以基金收益的系统风险作为基金绩效调整的因子,反映基金承担单位系统风险所获得的超额收益。指数值越大,承担单位系统风险所获得的超额收益越高。

特雷诺指数的计算公式

特雷诺指数是对单位风险的超额收益的一种衡量方法。在该指数中,超额收益被定义为基金的投资收益率与同期的无风险收益率之差,该指数计算公式为:

T=(Rp―Rf)/βp

其中:T表示特雷诺业绩指数,Rp表示某只基金的投资考察期内的平均收益率,Rf表示考察期内的平均无风险利率,βp表示某只基金的系统风险。

特雷诺业绩指数的含义就是每单位系统风险资产获得的超额报酬(超过无风险利率Rf)。特雷诺业绩指数越大,基金的表现就越好;反之,基金的表现越差。

基金投资组合面临的投资风险包含系统风险和非系统风险两个部分。在财务理论中,衡量投资收益的风险一般采用两个指标:

一是其历史收益率标准差δ,衡量投资收益的总风险;

二是其系统性风险系数,即β的估计值。

特雷诺认为,基金管理者通过投资组合应消除所有的非系统性风险,因此特雷诺用单位系统性风险系数所获得的超额收益率来衡量投资基金的业绩。足够分散化的组合没有非系统性风险,仅有与市场变动差异的系统性风险。因此,他采用基金投资收益率的βp系数作为衡量风险的指标。

爱华网

爱华网