2006-12-11

什么是银行汇票、商业汇票?商业银行业务学习(三)

关键字:business

什么是银行汇票、商业汇票?

这两者貌似很容易区分,一个是银行签发,一个是企业签发,实际不然,因为商业汇票中有一种叫做“银行承兑汇票”,一下又把银行扯进来了,要是和银行没关系,银行开通这个业务干吗呢,当然是有密切关系的。

先来看看银行汇票。

银行汇票(Bank's Draft)

1、银行汇票的定义:银行汇票是出票银行签发的,由其在见票时按照实际结算金额无条件支付给收款人或者持票人的票据。银行汇票的出票银行为银行汇票的付款人。

2、银行汇票的服务对象:单位和个人各种款项结算,均可使用银行汇票。银行汇票可以用于转帐,填明“现金”字样的银行汇票也可以用于支取现金。

3、银行汇票的特点:

(1)无金额起点限制;

(2)无地域的限制;

(3)对申请人没有限制,企业和个人均可申请;

(4)可签发现金银行汇票(仅限个人使用);

(5)可以背书转让;(注:背书就是在汇票背面签字)

(6)付款时间较长:银行汇票有效期为1个月;

(7)现金银行汇票可以挂失;

(8)见票即付;

(9)在票据的有效期内可以办理退票。

4、客户如何申请签发银行汇票:

(1)提出申请:填写一式三联“银行汇票申请书”;

(2)套写:必须用双面复写纸套写;

(3)签章:在“银行汇票申请书”的第二联支付凭证联上盖预留银行印鉴。

商业汇票(Comercial Draft)

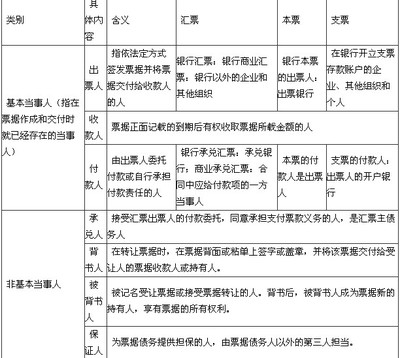

1、商业汇票的定义:商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定的给收款人或者持票人的票据。

2、商业汇票的种类:按照不同的承兑人可以分为商业承兑汇票和银行承兑汇票两种。由银行承兑的汇票为银行承兑汇票,由银行以外的企事业单位承兑的汇票为商业承兑汇票。

3、商业汇票的特点

(1)商业承兑汇票:

①无金额起点的限制;

②付款人为承兑人;

③出票人可以是收款人,也可以是付款人;

④付款期限最长可达6个月;

⑤可以贴现;

⑥可以背书转让。

(2)银行承兑汇票的特点:

①无金额起点限制;

②第一付款人是银行;

③出票人必须在承兑(付款)银行开立存款账户;

④付款期限最长达6个月;

⑤可以贴现;

⑥可以背书转让。

4、客户申请和签发商业汇票时的手续

(1)签发商业承兑汇票:由收款人或付款人签发;

(2)签发银行承兑汇票:

①向银行出示收付款人双方签订的购销合同及“银行承兑汇票申请书”;

②银行按有关规定和程序审核出票人资格、购销合同、资信等,必要时出票人应提供担保;

③符合规定和承兑条件 ,银行与出票人签订承兑协议,即可承兑银行承兑汇票。

银行承兑汇票

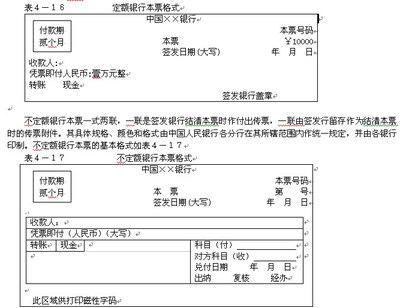

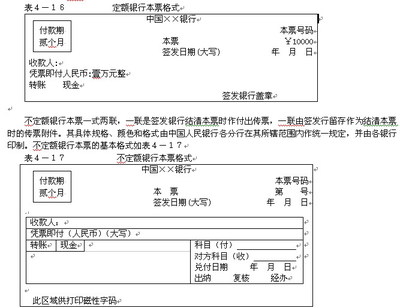

再来看看银行承兑汇票的细节,因为我正好负责系统中的这块部分。

假设A公司向B公司购货,为支付货款,A公司向B公司出具一张商业汇票,即承诺在未来某一天向B公司付一定金额的款项。假设A公司持这张汇票向银行申请承兑,银行也同意承兑该张汇票并在其上进行了承兑,则这张汇票就成了银行承兑汇票。

在实际操作中,这张汇票是由银行直接打印盖章签发发的。

银行办理该项业务是为A公司提供信用支持,假设B公司对A公司的信用不认可,则经过银行承兑的汇票由于银行提供了信用保证,B公司到期收款就有了银行信用的支持,B公司就不用担心到期A公司不付款,该笔生意就会顺利完成交易。

银行办理该项业务,第一可以取手续费,第二还可以争取到一定比例的保证金存款。

A公司申请银行承兑汇票的时候必须出具A、B公司之间的交易合同和交易涉及到的发票。

正因为银行为客户提供了保证,并且得依赖客户的信用才能为其承兑,所以有些银行也把这个业务当作是信用贷款的一部分,利息计算按照垫款日利率来计算,并且银行承兑汇票可能要求提供保证金或者担保方式,担保方式包括抵押、质押等等

银行承兑汇票可以为他行代签,同样他行也可以为本行代签。

汇票贴现

贴现是指票据(如汇票、本票等)的持票人在票据到期日前,贴付一定利息将票据权利转让给金融机构而取得资金的行为,是金融机构向持票人融通资金的一种方式。包括银行承兑汇票贴现和商业承兑汇票贴现。

银行承兑汇票也能贴现,很多银行把这种贴现也当作是一种贷款,不知道为什么。以下是某银行的贴现规则(资料源自网络,而非本人工作涉及的客户),大部分银行都有类似的规则要求。

贷款对象:

票据贴现系指银行以购买借款人未到期商业票据的方式发放的贷款,目前我行仅开展银行承兑汇票贴现业务。凡合法持有银行承兑汇票、具有真实的交易关系的借款人均可向我行申请贴现贷款。

贷款条件:除流动资金贷款规定的条件外还应具备以下几点

(1) 借款人与出票人或其前手之间具有真实的商品交易关系。

(2) 承兑汇票要素齐全, 背书连续, 内容无涂改,有关签章符合《票据法》要求。

(3)具有真实的商品交易合同及增值税发票复印件。

(4) 汇票不得注有“不得转让”或“已抵押”字样。

期限和利率:

贴现的期限从贴现之日起至汇票到期日止,最长不超过6个月。贴现利率按人民银行规定在再贴现利率基础上加点执行,最高不超过同期流资利率。实付贴现金额按票面金额扣除贴现日至汇票到期前一日的利息计算。承兑汇票单笔金额不超过1000万元。

其它规定:

(1)承兑行已发出通知停止办理贴现的承兑汇票或汇票本身规定不准贴现的承兑汇票及本营业单位承兑的银行承兑汇票不得办理贴现业务。

(2) 贴现时,申请人须提交商品交易合同及相关的增值税发票复印件, 税票金额不得少于汇票金额.

(3) 贴现票据的查询:

--系统内签发的银行承兑汇票,应于当日通过电子汇兑系统进行查询。

--系统外签发的银行承兑汇票,应通过联行及时向承兑行发出电报查询。

--对金额较大的、同城签发的或会计人员认为有疑点的票据均要派双人到承兑行进行实地查询。

--商业承兑汇票必须进行双人实地查询。

贷款程序:

(一)申请:贴现申请人需向我行提供下列资料:

1.合法、有效的银行承兑汇票;

2.贷款卡;

3.营业执照和法人资格证书及其复印件;

4.与其直接前手之间的交易合同和增殖税发票及货运单据。

(二)贷前调查:我行下辖各支行、部受理贴现申请后,由经办信贷员进行调查,贴现申请人应配合我行进行对汇票的实地核实。

(三)贷款审批

(四)签订借款合同

(五)贷款发放

(六)贷后检查

(七)贷款归还

转贴现、再贴现

转贴现是指银行以贴现购得的没有到期的票据向其他商业银行所作的票据转让,转贴现一般是商业银行间相互拆借资金的一种方式;

再贴现是指贴现银行持未到期的已贴现汇票向人民银行的贴现,通过转让汇票取得人民银行再贷款的行为。再贴现是中央银行的一种信用业务,是中央银行为执行货币政策而运用的一种货币政策工具。

爱华网

爱华网