股市是一个喧嚣嘈杂的地方,很多在生活中比较明白的人一进股市便耳目失聪;股市又是一个充满诱惑的地方,很多在工作中较为理性的人一进股市便方寸大乱;股市更是一个不确定性很大的地方,这个世界的变数和搏弈太多太多。因此,投资股票需要独立思考,沉着镇定;需要化繁为简,弃小就大,抓住主要矛盾;需要耐心持有,“以不变应万变”,达到“不战而胜”的至高境界。

人性是有弱点的,我也走过很长一段弯路,属于比较愚笨之人。总结自己的投资过程,1999年到2002年期间特别重要。为了清算1999年前因盲目投机几乎导致破产的错误,连续三年读了几百本书,上千份财务报表,重点调查了十几家上市公司,在对投资的思考上可谓绞尽脑汁,几经痛苦,然而几番实践后“柳暗花明”,发现投资的道理其实非常简单。概括起来,就是四条经验,即:投资要大气,选股要严格,买股要随时,持股要耐心。

投资要大气

股票投资应大气。在市场价格潮起潮落、涨跌不定的氛围之中,在牛市、熊市更迭交替、利多利空层出不穷的环境之下,应该高屋建瓴,抓住核心问题,以此为指导,就容易解决赚钱的一切问题。核心问题是,从长期而言,社会是不断进步的,经济是不断发展的,股市是永远向上的。不管经历多少风风雨雨,都改变不了股市长期向上的本质。美国道琼斯工业指数上个世纪初是100点,现在已经超过了13000点;上证指数1990年是100点,现在已经跃过了5000点。作为一个投资者,只需要严格的选股,简单的买入并持有就行了。

具体而言,投资要大体包括以下几点:

一是思想上不要计较小的利益。比如一截波段,一点差价,甚至买入卖出时讲究挂低挂高几分钱等等。关注蝇头小利而成天炒来炒去的人难以成就大事业。有些股民尽管也知道某个股票有极为良好的成长性和发展前景,十年能涨十倍,但却在买入后老是盯着起起落落,计较几块钱的差价,倒来倒去,结果,捡了芝麻丢了西瓜,再也买不回来了,因小而失大。比如贵州茅台、中国石油、招商银行,很多股友都跟着我在极为低廉的价格买到过,但一直持有到现在的人却极少。事实上,世界顶尖的投资大师没有一个是炒短线的。认真思考一下就会知道,既然股市总体趋势永远向上,投资者就应有远大的目标,牢牢抱住优秀公司的股票不为所动,立志赚足利润,依靠时间最终成为亿万富翁。

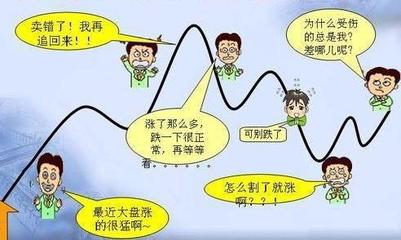

二是操作中不要讲究小的技巧。比如高抛低吸、止损、底部顶部、金字塔结构、时间之窗、黄金分割位、包括所谓的牛市策略、熊市策略等等都不外乎是技巧方面的东西,而不是智慧方面的东西。在技术分析中有100多种令人眼花缭乱的技术指标,里面充满着各类看似精妙的技巧,就象赌场里的《21点必胜法一样》,其实都是一些雕虫小技,以此操作成功的能有几人?其中波浪理论最为典型,大浪里面有小浪,小浪下面有细浪,走向永远有无数种可能,你怎么操作?我后来投资股票,自定“五不主义”(曾经讲过三不主义):不依大盘,不听消息,不作预测,不重技巧,不信技术。技术分析最致命的问题是脱离公司的基本面,空对空地以价格变化去解释一切,也就是本质和现象相脱离,或者是离开本质谈现象。投资者应该摈弃一切技巧。这并不是说过头话,而是重要的理念问题。古代项羽说过:“学剑,一人敌;学书,万人敌!”将军可以不是神枪手,但能指挥千军万马。真正的盖世高手是不要任何武器,空手就能致胜。买入并且长期持有虽然简单,却是智慧层面的东西。智慧高于技巧。人的一生当中其实只要长期拥有极为优秀的几只好股票,就享用不尽了,就象香港持有万科18年而成为巨富的刘元生那样。

三是心态稳。不去理会大盘的波动涨跌,也不要害怕类似“9·11”、金融危机以及最近的美国次级债券危机等等这类突发性事件。心态不稳是长期投资的大敌。健全稳定的神经系统是投资制胜的一个重要条件。同时也不要去预测短期的走势而自寻烦恼,那其实是为股市算命。股民一预测,上帝就发笑。我一直主张不要看盘,不要去看价格的红绿跳跃,只要关心上市公司的基本面就行了。1999年前我做了5年技术分析,下的功夫远超过当年读大学,最后得出的结论就是短期走势无法预测,也不用去作短期预测。要说底部顶部,改革开放前就是中国经济最大的“底部”,而“顶部”这辈子是看不到的。我们只应关心是不是优秀的公司,着眼的是公司的未来,选择的是长期持有,注重的是长期回报。

四是眼界高。气魄大,眼界就高,就不会老盯着平庸的和失败的公司,也就是不会去买垃圾股,就会下决心只拥有最优秀公司的股票,就会努力提高自身的素质和本领,磨练出一双鹰一般锐利的眼睛,去辨别各种各样的公司。我们要挑选的应该是极优秀的公司,不只是在行业中最佳,而且要在国内市场中最佳,最好还要将它们放在世界的大舞台上考察比较。要把时间和精力都放在选择公司上面,要尽力使自己股票品种全是最好的,打开帐户,鲜花盛开,而不是杂草丛生。

投资要大气很重要,否则学价值投资就学不到精华。学价值投资当然比学技术分析和听小道消息好得多,但并不等于就是学巴菲特,学巴菲特是要在价值投资的基础上追求卓越,追求大气,有了大气的思维,在思想意识上才有远大目标,目光才可能长远,思想才可能崇高。做好人,买好股,把资金投到对社会有积极影响的公司中去。荣毅仁先生的家训中有一句话很值得我们效仿:“发上等愿,结中等缘,享下等福”,首先强调的也是立志要远大。这是指导思想和投资理念中很重要的东西。

选股要严格

严格挑选股票是股票投资中的主要矛盾。投资的核心问题是如何用较低的风险取得较高的回报,要解决这一问题就必须选好股票。什么是投资哲学?这就是投资哲学。

回顾历史,在所有传统的股票投资理论中,最基本的理论就是“长期好友理论”了。这一理论有句名言:“随便买,随时买,不要卖”。它抓住了股市永远向上这一关键问题,但可惜方法不够严谨,思想不够卓越。我主张批判继承这一经典:反对“随便买”,因为“随便买”会影响长期的收益水平,流于平庸;有些赞同“随时买”,因为“随时买”适合大多数人;完全赞同“不要卖”,因为“不要卖”抓住了投资的大方向。我的格言是“严格选,随时买,不要卖”。

世界上许多投资大师的辉煌业绩证明,严格选股是极为重要的。下面着重谈“严格选”的问题。

这就不得不提一下“随机漫步理论”,这种理论莫名其妙的非常出名,它为了证明市场是有效的、投资者的选股功课是徒劳的,经常举出猴子掷飞镖的例子来说明买股票用不着花工夫去认真选择,选择的结果与猴子乱掷的结果也差不了多少。这实验虽然非常有趣,却并不科学,并不能证明“随便买”正确。因为大部分人的注意力被实验者引向了猴子,却忘了与猴子做类比的投资者是些平庸的投资者(准确地说是些华尔街的股评家)。因此,巴菲特严肃地指出,如果市场总是有效的话,我们这些人只有去喝西北风了。

要成为一个卓越的投资者,就必须严格挑选极为优秀的公司。我曾对采访我的记者反复说过,投资者要有“股不惊人誓不休”的精神。

那么,什么样的股票才是惊人的呢?主要有两层意思,一是在有生之年能拥有几只涨幅达到100倍的股票。我已经用五年时间拥有了几只涨幅十几倍的股票,相信能有那么一天,某只股票在我的珍藏下涨幅能超过100倍。我已年过50,深感觉悟太晚,所以只敢提100倍。我对女儿的要求就不一样了,是要在有生之年拥有几只涨幅超过300倍的股票。第二层意思是选择的股票必须要“万千宠爱在一身”,就是要拥有多种独一无二的竞争优势。无论从哪个方面来考察公司,无论怎么苛刻,都挑不出影响公司长期成长和收益的毛病来,它是那样地卓越和超群。

很多人一听100倍会有些吃惊,其实稍微举几个例子就能说明这并不罕见。比如沃尔玛和微软公司上市也不过20~30年,股价都已涨了500~600倍之多,我们身边的万科按1990年的原始股股价一元计算,则已涨了1400多倍。

具体应该怎么来选择这样的优秀上市公司或股票呢?是不是要多看财务报表呢?我要强调阅读财务报表只是价值投资的一个基础方面。我自己就走过一段弯路,还差点钻进牛角尖。注意研读财务报表只是表明关心基本面,这与专看K线图和听小道消息确实不一样,但这还不算是价值投资,更不等于是学巴菲特。我认为,调查和思考企业的重大问题,比如持续竞争优势问题,盈利模式问题,自主定价权问题,未来利润增长点问题,行业特点问题,管理层问题,市场价格和内在价值的差异问题等等,才是价值投资的首要步骤和关键内容。这些问题财务报表上没有,或者说不直接反映。阅读财务报表含在调查里面。要通过阅读财务报表去思考企业的重大问题。“我思故我赚”,思考的重要性就在这里。因为要选择极为优秀的公司,光阅读财务报表是远远不够的。好的投资者应该是董事长,而不是会计。

要从大处着手,首先考虑公司有没有独一无二的竞争优势。这个“独一无二”极其重要,你会一下子就把优势公司和一般公司筛选出来。我有个习惯,如果用半个小时都找不出一个“独一无二”出来,我就要放弃它了,尽管它可能看起来股价较低。如果有人问我某只股票怎么样,我先会反问:“它有什么独一无二的优势?”

说到独一无二的竞争优势,很多人会以为这就是常说的核心竞争力。其实,它包括核心竞争力,但不光是核心竞争力。严格说,核心竞争力是管理科学的概念,这个概念是两个美国管理科学家在1990年提出来的,主要是指企业的研究开发能力、生产制造能力和市场营销能力,是在产品创新的基础上,把产品推向市场的能力。它强调的是核心能力和技能。这种能力,只属于我所说的独一无二的竞争优势的一种,仅以此来作为评判企业优劣的标准是远远不够的。管理学是科学,投资则是科学与艺术的结合。在投资学上,独一无二的竞争优势含义要丰富得多。否则就无法理解什么是“傻瓜都能赚钱”的公司了。

独一无二的竞争优势有很多种,为了更加易于理解“什么是好股”,我归纳了主要的六种,可能互相之间会有点重合或者互为因果。

第一,垄断优势。按照经济学上的“垄断”的含义,是指单一的出卖人或少数几个出卖人控制着某一个行业的生产或销售。我用自己的话说,就是独家生意。或者说得长一点,是独家经营,或者重要产品、服务的最先推出和独家拥有。香港交易所和澳大利亚交易所就是独家生意,在本地区本国独此一家,别无竞争。美国辉瑞药厂的伟哥刚推出来的时候,也是独霸天下。当然,垄断除了独家生意以外,还有一种叫寡头垄断,我们在市场上经常能发现,80%的市场和利润被两至三家最大的生产组织所拥有。银行信用卡大部分必须通过万事达或维萨两家国际组织的网络,世界上的碳酸性饮料的市场基本上就被可口可乐和百事可乐所垄断。国内牛奶的市场最大的两家是蒙牛和伊利。不过,我更推崇的是独家垄断。

第二,资源优势。资源就是与人类社会发展有关的、能被利用来产生使用价值并影响劳动生产率的诸要素。很多公司都拥有各自的资源。资源的关键在于稀缺,按照稀缺的程度可以分成不同的等级。比如江西铜业拥有铜矿,但却还不具备独占的优势,因为很多铜业公司也有铜矿,不能算是最高等级。中国石油的等级就要高一些,南非的黄金钻石等级更高一些,而盐湖钾肥所拥有的钾盐矿,则占全国总量的近90%,这种资源的优势就具有独一无二的性质。又比如离开了茅台镇就生产不了茅台酒,那么茅台酒厂资源优势就具有独占性质。我最喜欢的是具有独占性质的资源优势的公司。

第三,品牌优势。有品牌的企业很多,有了品牌并不等于有了独一无二的优势。品牌优势的独一无二简单地说就是要强大,强大到行业第一。茅台号称国酒,同仁堂号称国药,耐克公司那简单的一勾,就是世界最好的体育用品公司和运动产品的标识,已深深为全世界特别是年轻一代消费者所喜爱。这种优势也是巴菲特的最爱,他叫做消费独占,我有时把它叫做消费者心理霸占,就是把消费者的魂勾去了。比如同样的产品,人家就要买这个牌子的,哪怕这个牌子贵了一大截。

第四,能力技术优势。也就是大家讲得最多的核心竞争力。能力指的是公司团队在决策、研发、生产、管理、营销等方面的技能,比如万科公司,它在品牌强大之前,主要是管理团队极为优秀,能力太强,堪称地产界第一。烟台万华的MDI制造技术独家拥有。微软的技术优势简直是世界老大,任何软件产品不适用WENDOWS系统,你就麻烦了。1997年我第一次接触到招商银行的一卡通时,就深为他们的专业能力、创新能力和服务能力所震动。一张卡片,居然可以活期定期本币外币全包含,而且比存折易带,又不暴露存款数字。这在当时可是全国领先。其后他们还不断推出金融服务创新品种,一直在同业中处于领先地位,这就是能力技术优势最直观的例证。

第五,政策优势。政策优势主要是指政府为加强相关产业的战略位置,制订有利于发展的行业政策与法规,使相关产业形成某种具有限制意义的优势。除了专利保护和减免税优惠政策外,有个原产地域保护政策也很有意思。例如香槟酒。香槟是法国一个地方,只有这个地方生产的气泡酒才能叫香槟,别的地方就不行。政策优势,就是指这种具有限制性质的优势。云南白药,片仔癀,马应龙三个公司的产品被列为国家一类中药保护品种,在很长时间内别人都不能生产,甚至也不能叫这个名字。茅台镇上也有别的酒厂,但只有茅台酒厂的酒才能叫茅台这个名字。

最后,行业优势。行业分析是投资者作出投资抉择很重要的一步,有时甚至是投资成功的先决条件。因为有些行业牛股成群,投资的赢面高;有些行业却牛股稀少,投资获胜的概率低。这是因为基本面确实如此:有些行业就是有先天优势,有些行业注定要吃亏。有些行业就是稳定增长,没有周期性,比如食品饮料业;有些行业就是门槛高,大部分企业进不来,比如航天业;有些行业就是有提价能力,不会你杀价我也杀价,比如奢侈品行业;有些行业的产品就是不怕积压,甚至越积压越值钱,比如白酒葡萄酒;有些行业就是集中度高,它们的优势就是竞争对手少,比如银行业、保险业,更不要说交易所和银行卡国际组织。有专家喜欢用行业利润永远趋向平均化的经济学理论与我辩论,意思是当一个行业拥有暴利的时候必然会引起更多的人和企业进入,从而带来行业利润最后平均化。其实这只是一般而论,很多情况并不如此,因为行业壁垒是客观存在的。

当然,拥有其中一种独一无二的竞争优势,还不能构成买入这家公司的充分条件。有了其中一种独一无二的竞争优势就有了关注的前提。接下来要考虑的是这种优势能不能形成极强的赢利能力?比如自来水、电力、燃气、桥梁、高速公路、铁路等公用事业公司,虽然具有明显的垄断优势,可是价格受管制,没有自主定价权,能赚大钱的不多。在美国上市的中国公司中,广深铁路表现不佳,11年只涨了一倍多。铁路是高度垄断行业,业务好的不能再好,它不太赚钱就是因为事关民生票价不能乱提。张小泉是著名的剪刀品牌,当没有能干的管理层去经营去继续开发的时候,它根本就赢不了利。很多公司拥有资源优势,但当国际商品资源价格处于低潮时,它也是一筹莫展。我们投资股票,最重要的一点就是看它有没有良好的收益,所有的优势最终也还得落实在收益上。

那么,极为优秀的公司平均每年的利润增长率至少应该是多少呢?我前面说过要“股不惊人誓不休”。好股票应该具有数十倍的成长潜力和前景,平均每年的利润增长率不能低于20%,当然,能超过30%就更好。茅台,招商银行,万科就超过了30%。蒙牛在前几年甚至达到了惊人的90%。

有了某种独一无二的竞争优势,又有极强的赢利能力,是不是够条件了呢?还是不够,还要看它的优势和盈利能力能不能长期保持。也就是通常所说的持续竞争优势。这一点难度更高,更有技术含量。买股票就是买未来,长寿的企业价值高。一个公司在某一年赚钱不难,难的是一辈子赚钱。BB机刚出来的时候风光无限,但没几年就不行了。柯达、乐凯等生产胶卷的公司由于数码相机的出现变得非常被动。这就需要我们的眼光更为长远,思想更为深刻。这就需要这个公司“万千宠爱在一身”,也就是多种竞争优势都具有。

可能会有人说,您说的公司近乎完美,好像很难寻觅。其实在我的持股名单中符合的就不止一个,有兴趣的读者不妨用条件套一套。要做到“股不惊人誓不休”,当然不会是一件轻而易举的事。但你发了上等愿,至少能结中等缘吧。我主要是提供一个严格的思路,在挑选股票方面要精益求精,锦上添花,没有止境。这才是追求卓越,这才是无懈可击。

谈了这么多,一直没有谈到价格,价格不太重要吗?不是的,价格当然重要,“安全空间”这个词简直是价值投资者的口头禅。好公司加上好价格才是好股票。我曾经把巴菲特的投资策略概括为十二个字:好股,好价,长期持有,适当分散。就已经把好价包括在内了。但我们谈的主要问题是优秀公司的问题。同时我认为,相对价格来说,好股是第一位的。先好股,再好价;先定性,再定量。这也是一种投资哲学。

买股要随时

买股要随时,就是主张“随时买”。必须申明,这是针对大多数人尤其是有稳定后续资金的工薪阶层而言的。

经常有人面容严峻地向我提出:“随时买,价格不用管了吗?万一买到高价的怎么办?”其实,提问题的朋友没有深思熟虑过,价格问题是个复杂的问题,在实践中甚至是可遇不可求的问题,能力圈之外的问题。你如果有幸常能在入市时遇到“9·11”或者金融危机之后这样的大机会,当然是件美事,然而股市牛熊难测,风云莫辨,不确定性是主流,必须“以不变应万变”来对付。我的经验是,努力捕捉机会也会丧失机会,放弃这样努力也许就逮住了更多机会。多想想方法,而不要动太多的脑筋去想买入时机的问题,也不要成天去盘算市赢率的高低。不同的人参加工作有先后,入市时间有早晚,一旦决定投资,难免会买到高点低点,但有了严格选和不要卖,即使是不那么幸运,最终还是会大获全胜。

有的股友引用巴菲特先生坐拥几百亿现金不出手,并表示愿意一直等下去(等到合适价格)的例子,来反驳我的“随时买”,甚至指责我有背离巴菲特的嫌疑。然而我经过再三思考,坚信这并无大错,尤其是这么多年,眼见很多朋友一再等待贵州茅台、招商银行、港交所等股票的价格跌到他们的心理价位,结果或者是永远无法买到,或者是失去耐心买得更高的事例,更能感受到学习巴菲特不能教条的重要意义。不要忘了,在美国投资界百万富翁和千万富翁组成人员状况的调查中,尽管顶尖的往往是职业投资者,但人数比例最高的恰恰是在二战以后简单买入并且长期持有的普通投资者。

持股要耐心

巴菲特财报分析密09:青睐高毛利率公司

巴菲特最偏爱产品差异化形成的竞争优势,他称那些需求旺盛又无可替代的产品具有“经济特权”(economicfranchise),体现为能够高定价,获取高利润:“一项特许经营权的形成,来自于具有以下特征的一种产品或服务:(1)它是顾客需要或者希望得到的;(2)被顾客认定为找不到很类似的替代品;(3)不受价格上的管制。以上三个特点的存在,将会体现为一个公司能够对所提供的产品与服务进行主动提价,从而赚取更高的资本报酬率。”

定价能力在财务报表上一个最重要的体现就是高毛利率。

毛利等于营业收入减去营业成本,毛利率等于毛利占销售收入的百分比。

巴菲特非常欣赏具有定价能力的高毛利率公司。

巴菲特非常欣赏的上市公司产品或服务由于拥有经济特权,能够主动提高定价,而成本和行业平均水平差不多,所以能够保持远远高于行业平均水平的毛利率。巴菲特非常欣赏的投资大师费雪也认为:真正能够让你投资赚大钱的公司,大部分都有相对偏高的毛利率,通常它们在行业内有最高的毛利率,而且连续多年拥有较高的毛利率。

巴菲特青睐那些产品具有持续竞争优势、能够高定价的公司,体现在财报上则表现为长期保持较高毛利率。比如在他长期持有的公司中,可口可乐一直保持60%或更高的毛利率,债券评级公司穆迪的毛利率则达73%,伯灵顿北方圣太菲铁路运输公司为61%,箭牌公司的毛利率为51%。

相比之下,那些没有强大竞争优势的公司毛利率就低得多了。例如:濒临破产的美国航空公司(UnitedAirlines)毛利润仅为14%,陷入困境的汽车制造商通用汽车公司(GeneralMotors)毛利率只有21%,曾经陷入困境但现在已经扭亏为盈的美国钢铁公司(U.SSteel)的毛利率为17%,一年四季都在激烈竞争的固特异轮胎公司毛利率只有20%。

巴菲特在股市低迷时期买入高毛利率公司股票,长期持有,取得了很高的投资收益率。

那么,在中国股市投资高毛利率公司效果又如何呢?

我用wind系统筛选了A股高毛利率公司,其结果为:

1、2000年之前上市且2000年至2009年10年间每年销售毛利率都大于等于30%的,共有70家。

2、2000年之前上市且2000年至2009年10年间每年销售毛利率都大于等于50%的,共有30家。

分析表明:

1、整体而言,毛利率越高,股价涨幅越大。2000年至2009年10年间每年毛利率都大于等于30%的70家公司,10年股价涨幅平均为380%;2000年至2009年10年间每年毛利率都大于等于50%的30家公司,10年股价涨幅平均为449%。同期中信标普300指数涨幅为237%。

2、就个股而言,10年平均毛利率高的公司股票10年涨幅未必高。比如,10年以平均毛利率91%排名第一的ST东海股票涨幅只有1%,10年以平均毛利率79%排名第二的东方宾馆股票涨幅只有91%,都远远落后于同期指数237%的涨幅。而10年平均毛利率36%、排名倒数第四的福耀玻璃股票涨幅却高达1506%。10年平均毛利率前5家公司股票10年股价涨幅平均为328%,而10年平均毛利率后5家公司股票10年涨幅平均为589%。

我们的结论是,选择高毛利率公司比选择低毛利率公司整体上取得更高投资收益率的可能性更大,但选择少数个股未必如此。一个主要的原因是,毛利并不等于净利,真正推动股价长期涨幅的是完全属于股东的净利。所以,巴菲特发现一家拥有经济特权产品而且具有高毛利率的公司后,并不会马上断定其为超级明星公司,而是会进一步分析其它财务指标,综合考察其为股东创造税后净利的盈利能力高不高。就好像看到一个身高2米的大个子后,初步判断其有打篮球的优势,但能不能成为姚明那样的超级明星,还需要通过其它指标进一步观察。欲知巴菲特如何进一步分析公司,且看下回分解。

爱华网

爱华网