http://bbs.esnai.com/thread-4800203-1-1.html

王晓敏 房地产开发企业所得税预缴申报表解析

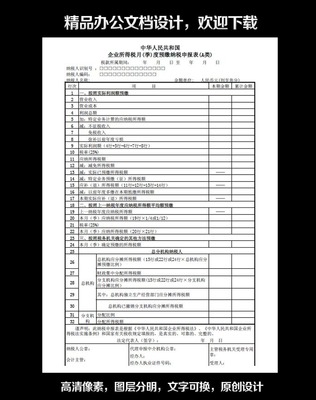

2011年11月30日,国家税务总局颁布了《关于发布<中华人民共和国企业所得税月(季)度预缴纳税申报表>等报表的公告》(国家税务总局公告[2011]64号)(以下简称64号公告),对《企业所得税月(季)度预缴纳税申报表》作出修订和明确。房地产开发企业存在销售未完工开发产品预缴营业税及附加、企业所得税等税收政策,这使得房地产开发企业所得税月(季)度预缴纳税申报表填报较为复杂。本文以一家房地产开发企业为例,对企业所得税月(季)度预缴纳税申报表填报进行分析。

[例]某房地产公司开发有东方家园一期、二期、三期项目。(1)东方家园一期项目已经于20×2年第1季度完工,完工后当期销售10000万元,符合会计确认销售收入条件,会计上已确认为销售收入。当期结转以前期间预售、当期符合会计确认收入条件的销售收入11000万元。(2)东方家园二期项目也于20×2年第1季度完工,完工后当期销售5000万元,房款已收但尚不符合收入确认条件,会计上尚未将其确认为收入。(3)东方家园三期于20×2年第1季度符合预售条件开始预售,当期收到预售款项4000万元。

20×2年第1季度该公司利润表中营业收入21 000万元,营业成本14 700万元,经营税金及附加1643万元,期间费用500万元,利润总额4 157万元。东方家园一期可售总面积为42 000平方米,房屋开发成本3500元/平方米。当地税务机关核定的销售未完工开发产品计税毛利率15%,城建税税率为7%,教育费附加征收率为3%,地方教育费附加征收率为2%,土地增值税预征率为3%。

一、预缴纳税申报表填报分析

为了简便税收程序、减少纳税遵从成本,企业所得税月(季)度预缴纳税申报时的营业收入、营业成本、利润总额可以按照会计利润表数字直接填列,后面的项目再进行纳税调整。

(一)销售未完工开发产品取得收入的填报分析

1.收入分析。对于销售未完工开发产品取得的收入,根据《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)第九条,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。而在会计上,由于销售未完工开发产品取得的收入一般不符合会计收入确认条件,不确认为“营业收入”,所以会计利润表的营业收入中并不包括销售未完工开发产品取得收入部分,应将其进行调整。案例中,东方家园三期20×2年第1季度销售未完工开发产品取得的收入4000万元,会计处理时将其作为预收账款核算,会计利润表的营业收入中不包括这部分应纳税收入,因此在填列季度纳税申报表时,应将本期取得的销售未完工开发产品收入按照税收规定的预计计税毛利率计算的预计毛利额600万元(4000×15%),填入“第5行特定业务计算的应纳税所得额”。

2.税金分析。按照税法规定,销售未完工开发产品取得的收入需要缴纳营业税金及附加、预征土地增值税,但对于在季度预缴企业所得税时,能否在税前扣除未完工开发产品取得的收入缴纳的营业税金及附加、预缴的土地增值税,64号公告中并未明确规定。而季度预缴纳税申报以会计利润表为基础,因此会计处理的不同将对此造成影响。实务操作中对缴纳税金的处理存在两种不同的方法。第一种处理方法认为,销售未完工开发产品的这些税费按照税法规定已形成纳税义务,并且已经缴纳,已经形成了经济利益的流出,所以应将其计入“营业税金及附加”,这样,在季度企业所得税申报时自然扣除了这部分税费,不会因此造成纳税人企业所得税的资金占用压力。第二种处理方法认为,销售未完工开发产品并不满足会计上的收入确认条件,如果将其缴纳的税费计入“营业税金及附加”,不符合配比原则,所以,应将销售未完工开发产品缴纳的营业税金及附加、预征土地增值税仅挂在“应交税费”科目借方,不计入“营业税金及附加”。采用这种方法,销售未完工开发产品收入对应的税金及附加则无法在利润总额中扣减,只能等到年末在汇算清缴时扣除,这会给纳税人造成较大的企业所得税资金占用压力。为此,北京等地税务机关针对季度预缴期间的税费处理给与了特殊照顾,如《北京市国家税务局 北京市地方税务局转发<国家税务总局关于印发房地产开发经营业务企业所得税处理办法的通知>的通知》(京国税发[2009]92号)规定,房地产开发企业销售未完工开发产品实际缴纳的营业税金及附加、土地增值税,如果会计处理时未计入“营业税金及附加”等科目核算,季度预缴申报时,其数额在《企业所得税月(季)度预缴纳税申报表》(A类)第4行“实际利润额”栏减除。本案例中,经营税金及附加为1643万元[19000×(5.6%+3%)],可知该公司是直接将未完工开发产品的销售税金及附加计入“营业税金及附加”,所以无需调整。

(二)销售完工开发产品取得收入的填报分析

对于销售完工开发产品的会计处理,可分以下两种情况。

1.销售完工开发产品符合收入确认条件的,在会计处理上确认为“营业收入”。因会计利润表的营业收入中已包含这部分内容,故填表时可直接填列。案例中,东方家园一期20×2年第1季度销售完工开发产品取得的收入10000万元,符合会计确认销售收入条件,根据64号公告规定,本期销售实现的10000万元填入《企业所得税月(季)度预缴纳税申报表(A类)》第2行“营业收入”的“本期金额”中。

2.销售完工开发产品不符合收入确认条件的,在会计处理上尚未确认为“营业收入”。会计利润表的“营业收入”中不包含本部分内容,但按照税法规定应按规定缴纳企业所得税,对此,64号公告并未进行明确规定。笔者认为,此类收入可以参照销售未完工开发产品取得的收入进行月(季)度预缴,即将预计毛利额750万元(5000×15%)填入《企业所得税月(季)度预缴纳税申报表(A类)》第5行“特定业务计算的应纳税所得额”的“本期金额”中。销售完工开发产品需要缴纳的营业税金及附加、预缴的土地增值税,也可以参照销售未完工开发产品取得收入应缴的相关税费处理。

(三)结转以前期间销售本期符合会计收入确认条件的收入

1.收入分析。以前年度销售的未完工开发产品取得的收入,本期符合会计收入确认条件的,应结转为本期营业收入。由于该部分收入在以前年度收款时已按15%的预计计税毛利率计入当期应纳税所得额,如果不进行调整就会重复纳税,故应将其调整。本案例中,东方家园一期于20×2年第1季度结转以前期间预售、当期符合会计收入确认条件的收入11000万元。由于该部分收入在以前年度收款时已按15%的预计计税毛利率计入当期应纳税所得额1650万元,本期结转以前年度收款本期确认收入的11000万元时,一方面在《企业所得税月(季)度预缴纳税申报表(A类)》第2行“营业收入”的“本期金额”列填列11000万元,同时在第14行“减:特定业务预缴(征)所得税额”的“本期金额”中填列412.5万元(11000×15%×25%)。

2.税费分析。结转以前年度销售的未完工开发产品取得的收入时,需要注意以前年度销售的未完工开发产品取得收入随征的税费这一因素。如果销售的未完工开发产品取得收入时随征的税费未计入发生当期的“营业税金及附加”等损益科目,要看发生当期是否进行企业所得税前扣除,如果发生当期已经进行税前扣除,应对其进行调整,否则会重复扣除。如果销售的未完工开发产品取得收入时随征的税费已经记入“营业税金及附加”等损益科目,在结转期间就无需调整。本案例中,该公司将未完工开发产品的销售税金及附加计入“营业税金及附加”,所以无需调整。

二、预缴纳税申报表项目填列

根据《企业所得税月(季)度预缴纳税申报表(A类)》填报说明,各项目填报数据如下:

1.“营业收入”项目填列

第2行“营业收入”项目的“本期金额”栏,根据利润表“营业收入”数据直接填列21 000万元;“累计金额”栏填列21000万元。

2.“营业成本”项目填列

第3行“营业成本”项目的“本期金额”栏,根据利润表“营业成本”数据直接填列14 700万元;“累计金额”栏填列14700万元。

3.“利润总额”项目填列

第4行“利润总额”项目的“本期金额”栏,根据利润表“营业成本”数据直接填列4 157万元;“累计金额”栏填列4157万元。

4.“特定业务计算的应纳税所得额”项目填列

第5行“特定业务计算的应纳税所得额”项目“本期金额”栏,填列1 350万元,即东方家园三期销售未完工开发产品的计税毛利600万元(4000×15%)和东方家园二期销售完工开发产品的计税毛利750万元(5 000×15%);“累计金额”栏填列1350万元。

5.“实际利润额”项目填列

第9行“实际利润额”项目“本期金额”栏填列5 507万元,即第4行“利润总额”4 157万元和第5行“特定业务计算的应纳税所得额”1350万元合计数;“累计金额”栏填列5 507万元。

6.“应纳所得税额”项目填列

第9行“应纳所得税额”项目“本期金额”栏计算填列1 376.75万元(5 507×25%);“累计金额”栏填列1376.75万元。

7.“特定业务预缴(征)所得税额”项目填列

第14行“减:特定业务预缴(征)所得税额”项目“本期金额”栏分析填列412.5万元(11000×15%×25%);“累计金额”栏填列412.5万元。

8.“应补(退)所得税额”项目填列

第15行“应补(退)所得税额”项目“累计金额”栏填列964.25万元(1 376.75-412.5)。

9.“本期实际应补(退)所得税额”项目填列

第17行“本期实际应补(退)所得税额”项目“累计金额”栏填列964.25万元。

(作者单位:郑州航空工业管理学院会计学院)

此文已在《财务与会计》2012年低期发表,转载请注明来源及作者。

爱华网

爱华网