2013年02月26日08:31新华网

查看最新行情

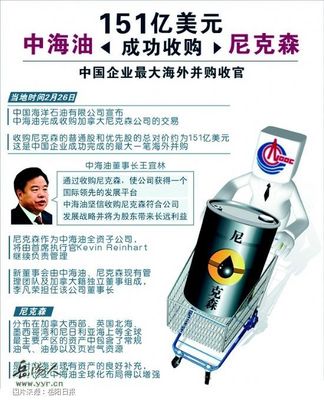

新华网北京2月26日电(记者安蓓、朱诸)中国海洋石油有限公司26日宣布,中海油完成收购加拿大尼克森公司的交易。收购尼克森的普通股和优先股的总对价约为151亿美元。这是中国企业成功完成的最大一笔海外并购。

中海油董事长王宜林说,通过收购尼克森,使公司获得一个国际领先的发展平台。中海油坚信收购尼克森符合公司发展战略并将为股东带来长远利益。

中海油首席执行官李凡荣说,尼克森是一个较强且具备较好增长前景的多元化公司,拥有丰富的资源量及储量、较高的勘探前景以及能够实现其资产价值的高素质员工。中海油将充分发挥该平台的功能,进一步拓展公司的海外业务。

尼克森作为中海油全资子公司,将由首席执行官Kevin Reinhart继续负责管理,Kevin Reinhart在尼克森有18年以上的工作经验。新董事会由中海油、尼克森现有管理团队及加拿大籍独立董事组成,李凡荣担任该公司董事长。

中海油于2012年7月宣布,与总部位于加拿大艾伯塔省的尼克森公司达成协议,将以151亿美元收购尼克森。尼克森现有约43亿美元债务将予以维持。

中海油称,尼克森分布在加拿大西部、英国北海、墨西哥湾和尼日利亚海上等全球最主要产区的资产中包含了常规油气、油砂以及页岩气资源,是对中海油现有资产的良好补充,同时也使中海油全球化布局得以增强。

这笔交易已获得尼克森股东、加拿大当地法院、加拿大政府、美国外国投资委员会以及中国国家发展改革委等批准。

中海油完成收购尼克森 历时七个月一波三折

2013年02月26日 11:28 新华网

中国海洋石油有限公司26日宣布,中海油完成收购加拿大尼克森公司的交易。收购尼克森的普通股和优先股的总对价约为151亿美元。这是中国企业成功完成的最大一笔海外并购。

尼克森作为中海油全资子公司,将由首席执行官Kevin Reinhart继续负责管理,Kevin Reinhart在尼克森有18年以上的工作经验。新董事会由中海油、尼克森现有管理团队及加拿大籍独立董事组成,李凡荣担任该公司董事长。

中海油于2012年7月宣布,与总部位于加拿大艾伯塔省的尼克森公司达成协议,将以151亿美元收购尼克森。尼克森现有约43亿美元债务将予以维持。

这笔交易已获得尼克森股东、加拿大当地法院、加拿大政府、美国外国投资委员会以及中国国家发展改革委等批准。

中海油成功收购尼克森 中国企业最大海外并购收官

== 过程回顾:中海油收购尼克森案一波三折 ==

中海油出价151亿美元竞购尼克森

中国海洋石油有限公司7月23日晚间宣布,将以每股27.50美元的价格以现金收购加拿大尼克森公司所有流通中的普通股,交易总对价约为151亿美元,按当天汇率计算折合963亿人民币。此次近千亿的巨资收购预计在2012年第四季度完成,将成为继中铝拟195亿美元收购力拓之后的第二大中企海外收购案。这笔交易在牵动业界大量眼球的同时,也在海外引发争议,被质疑溢价过高。

2012年10月:第一次延期

加拿大首次延长中海油收购尼克森审批期限

加拿大工业部长帕拉迪斯10月11日声明说,加拿大政府决定,将审批中国海洋石油有限公司收购尼克森公司申请的期限延长30天,延期至11月10日。

依据《加拿大投资法》,资产价值超过8.3亿加元(约合3.36亿美元)的收购交易须经联邦政府审批,以确保交易能让加拿大“净受益”。自收购申请递交日起,加政府应该45日内作出回复。当加政府认为并购审查尚未完成时,可再延长30天

8月29日中海油已向加拿大政府提交了关于此次收购的审查申请,到10月11日已满足45天的要求,帕拉迪斯宣布再延长30天审查期确实合乎加国法律。

2012年11月:第二次延期

中海油收购尼克森 再遭加拿大政府延期

中海油收购加拿大尼克森公司再起波折。当地时间2日,加拿大工业部长帕拉迪斯表示,加政府决定将审批中国海洋石油有限公司收购尼克森公司申请的期限再次延长30天,至12月10日。这是中海油在提出收购要约后第二次遭到审批延期。

加拿大工业部网站发表声明称,审查期延长并非不寻常,在收购方提出申请45天后,政府有权将审查期延长30天,而加拿大工业部部长亦有权在延长30天后再次延长审查期。

中海油于8月29日向加政府提交了关于此次收购的审查申请,到10月11日满足45天的要求后,加拿大工业部部长帕拉迪斯宣布延长30天审查期至11月11日,就在审批日即将来临时,又第二次宣布延长这起收购案审批时间。

2013年1月:第三次延期

中海油收购尼克森第三次延期

虽然中海油收购尼克森的交易于去年12月已经获得加拿大政府审批,但是由于美国政府迟迟未审批,双方交易一直不能“定锤”。中海油对外公告表示,由于需要更多时间获得相关监管批准,中海油已与加拿大尼克森公司达成一致,将收购尼克森协议的终止日期从2013年1月31日顺延至3月2日。

这已是中海油宣布收购尼克森以来,因等待监管审批第三次延期。

2013年1月18日:获发改委批准

尼克森案拿到发改委“路条”

1月18日,国家发改委在官网披露,已于2012年12月批准了中国海洋原油有限公司整体收购加拿大尼克森公司(Nexen)的项目。不过,国家发改委没有透露任何细节。

去年7月23日,中海油称,将以151亿美元收购尼克森。这是迄今为止,中国最大的一笔海外收购案。目前,除了等到了国家发改委的“路条”之外,去年12月7日,加拿大工业部门经过两次延审之后,最终通过了中海油的这桩收购案。

2012年12月7日:获加批准

加拿大政府宣布批准中海油收购尼克森公司

加拿大政府7日宣布,决定批准中国海洋石油有限公司以151亿美元收购加拿大尼克森公司的申请。这标志着中海油乃至中国企业完成迄今在海外最大宗收购案。

中海油公告称,将以151亿美元收购加拿大Nexen(尼克森)公司,并承担该公司约43亿美元债务。这是继7年前折戟优尼科后再启海外收购。

收购完成后,中海油油气产量将有较大幅度提升,将接近中石化的油气产量。

2013年2月12日:获美批准

中海油收购尼克森获美外国投资委员会批准

中国海洋石油有限公司12日发布公告称,中海油建议收购加拿大尼克森公司的交易已经获得美国外国投资委员会的批准。这消除了这笔交易面临的最后一个大障碍。

此前,这笔交易已经获得尼克森股东、加拿大当地法院、加拿大政府以及中国国家发展改革委等批准。

由于尼克森公司在美国墨西哥湾有油气资产,因此这笔交易还需获得美国外国投资委员会的批准。美国外国投资委员会是美国负责管理外国投资的部门,负责审查相关涉外经济活动。

相关背景:

尼克森公司简介

尼克森分布在加拿大西部、英国北海、墨西哥湾和尼日利亚海上等全球最主要产区的资产中包含常规油气、油砂以及页岩气资源。这一优秀资产组合不仅是对中海油的良好补充,同时,也使中海油的全球化布局得以增强。此外,尼克森管理团队的管理范围将扩大到中海油位于北美及加勒比地区的资产。

尼克森2012年第二季度的平均日产量为20.7万桶油当量(不含矿费)。截至2011年12月31日,依据美国证券交易委员会规则计算,尼克森拥有9亿桶油当量的证实储量及11.22亿桶油当量的概算储量。此外,根据加拿大国家油气储量评估标准的规定,截至2011年12月31日,尼克森还拥有以加拿大油砂为主的56亿桶油当量的潜在资源量。

中海油布局加拿大

与能源大国俄罗斯一样,加拿大地广人稀,原油、天然气、钾肥等资源异常丰富。因此,从2005年开始,中国能源企业就逐步进入加拿大市场进行能源布局,并在美国的“后花园”与加拿大能源企业寻求合作。

“收购尼克森,将进一步拓展其海外业务及资源储备,以实现长期、可持续的发展。”对于收购目的,中海油同样表示。公开资料显示,尼克森分布在加拿大西部、英国北海、墨西哥湾和尼日利亚海上等全球最主要产区的资产中包含了常规油气、油砂及页岩气资源。数据则显示,尼克森2012年第二季度的平均日产量为20.7万桶油当量,截至2011年12月31日,尼克森拥有9亿桶油当量的证实储量及11.22亿桶油当量的概算储量。此外,据加拿大国家油气储量评估标准51-101的规定,截至2011年12月31日,尼克森还拥有以加拿大油砂为主的56亿桶油当量的潜在资源量。

“该公司的优秀资产组合不仅是对中海油的良好补充,同时,也使中海油的全球化布局得以增强。此外,尼克森管理团队的管理范围将扩大到中海油位于北美及加勒比地区的资产。”媒体分析。

中海油八年十起海外收购八次成功

2013年02月26日 10:02 中国新闻网

中新网2月26日电 中海油8年前正式迈出了海外扩张的步伐。从2005年至今的8年间,共发起10次海外收购,最终获得成功的达8次。以下为2005年以来中海油实施的海外并购:

2013年2月26日 中海油宣布完成收购加拿大尼克森公司的交易。收购尼克森的普通股和优先股的总对价约为151亿美元。此为中国企业成功完成的最大一笔海外并购。

2012年2月21日 中海油完成收购英国图洛石油公司在乌干达1、2和3A勘探区各三分之一的权益。交易总对价约为现金14.67亿美元。

2012年2月17日 中海油完成收购切萨皮克公司丹佛-朱尔斯堡盆地及粉河盆地油气项目共33.3%的权益交易,交易价格为现金5.7亿美元。

2011年7月20日 收购在加拿大多伦多交易所上市的加拿大油砂开发商OPTI全部股份,该交易总价约为21亿美元。

2010年11月16日 中海油购入切萨皮克鹰滩页岩油气项目33.3%权益,交易价格为现金10.8亿美元,以及4000万美元的调整款项。

2010年3月14日 斥资31亿美元入股阿根廷Bridas Corporation 50%权益。将间接持有阿根廷第二大油气勘探与生产商 Pan American Energy(PAE)约20%股权。

2009年 计划以13亿美元收购美国马拉松石油公司持有的安哥拉石油资源项目权益,后失败。

2008年 171亿元人民币成功收购挪威海上钻井公司。

2006年1月9日 22.68亿美元收购尼日利亚130号海上石油开采许可证(OML130)的45%的工作权益。

2005年 计划185亿美元收购美国优尼科公司,后遭失败。

2010-2011年中国企业海外并购一览表时间行业金额公司被收购公司国别备注

2011年能源63亿加元(暂时)五矿加拿大2011年4月4日,五矿资源有限公司披露,计划以63亿加元(约合430亿元人民币)收购伊奎诺克斯。

食品1亿欧元光明法国2011年3月22日,光明食品集团对外证实,光明以1亿欧元报价竞购优诺失败,

汽车4.5亿美元中航工业美国4月10日,中航工业集团旗下的中国航空汽车工业控股有限公司成功收购美国通用汽车旗下的耐世特汽车系统公司,这是中国汽车零部件产业最大的一次海外并购。

2010年能源4亿英镑中化集团英国中化集团正在与英国油气公司Gulfsands Petroleum Plc洽谈收购事宜,最高出价4亿英镑(6.514亿美元)。

Gulfsands与中化集团正在并购的Emerald Energy为叙利亚东Khurbet油田的合资伙伴。如果对Gulfsands的并购成功,中化集团将拥有东Khurbet油田的全部权益。

8.75亿美元英国8月,中化声明称,以8.75亿美元(约59.8亿元人民币)的价格,现金收购Emerald能源公司,交易溢价约11.%。

Emerald能源公司为一家在伦敦上市的油气上游企业。

——印尼中化集团8月7日宣布,该公司近日与印尼一家私营石油公司Pt. Sele Raya成功地交割了印尼勘探区块的工作权益。 这是中化公司第一次收购海外纯上游勘探资产。

35亿澳元中石油澳大利亚中国石油天然气股份有限公司子公司中石油国际投资有限公司和荷兰皇家壳牌公司子公司澳洲壳牌能源控股有限公司22日联合宣布,与澳大利亚Arrow能源有限公司达成收购协议,将以35亿澳元收购Arrow公司100%的股权。

伊拉克中国石油天然气股份有限公司27日宣布,以中国石油为首,包括道达尔勘探生产伊拉克公司、马来西亚石油公司和伊拉克南方石油公司在内的联合作业体与伊拉克签署为期20年的《哈法亚油田开发生产服务合同》。

140亿美元到200亿美元伊拉克中国石油天然气集团公司和英国石油公司(BP)周二与伊拉克正式达成了自2003年海湾战争以来的第一项重大石油交易,预计将把位于伊拉克南部的鲁迈拉(Rumaila)油田的日产量从目前的100万桶增加至285万桶左右,这项交易的总价值估计为140亿美元到200亿美元。

17亿美元加拿大中国石油同意斥资19亿加元(约17亿美元),向阿萨巴斯卡油砂公司(Athabasca Oil Sands Corp),收购旗下位于加拿大西部省份阿尔伯达东北部地区的Mackay River及Dover油砂专案的60%开采权益。

410.3亿美元澳大利亚26日,澳大利亚政府宣布:有条件批准埃克森美孚与中国石油天然气集团公司(下称“中石油”)于上周签署的LNG(液化天然气)购销协议。

8月18日,中石油与埃克森美孚澳大利亚资源有限公司签订协议,计划从后者处每年购买225万吨的LNG,协议期限为20年。该协议交易量高达4500万吨,总价值500亿澳元(约合410.3亿美元),为中澳有史以来最大的贸易协议。

100亿美元马来西亚马来西亚私营企业M erapoh在吉隆坡媒体会上表示,中国石油天然气集团公司将在马来西亚向一价值100亿美元的炼化项目投资,并同意在20年内收购该炼厂生产的油品。

此炼厂位于马来西亚西北部的吉打,日炼化量将达35万桶,项目仍在等待有关环保部门批准,预计9月出结果。

——日本7月10日,中国石油国际事业有限公司收购新日本石油大阪炼厂49%股权。

10.2亿美元新加坡中石油5月24日发布公告称,通过其全资拥有的中国石油国际事业有限公司的全资附属公司中国石油国际事业新加坡公司与新加坡吉宝集团下属全资子公司吉宝油气服务有限公司达成附生效条件的协议,将收购吉宝公司所持新加坡石油公司45.51%的全部股份,交易的现金对价为每股6.25新元,共计约合10.2亿美元。

33亿美元 中国石油天然气集团公司4月24日称,中石油集团与哈萨克斯坦国家石油和天然气公司联合收购哈萨克斯坦曼格什套油气公司,对价为33亿美元。

72亿美元中石化瑞士8月,中石化以每股47.8美元的价格收购了Addax石油公司1.576亿股股票,整个合同总金额达72亿美元。

——加拿大法国道达尔集团4月宣布已将其在加拿大“北极之光”油砂项目的10%股权,出售给中石化集团子公司中加石油公司,但并未披露具体交易价格,至此中石化已拥有了此油砂项目50%的股权。

13亿美元中海油 安哥拉由中海油与中国石化集团国际石油勘探开发有限公司以50:50比例成立的合资公司,近日已与马拉松石油公司下属之马拉松安哥拉32区块有限公司签署了销售与购买协议。

30-50亿美元中海油加纳8月,中国海洋石油有限公司证实参与竞购非洲的油气企业Kosmos Energy的油田。Kosmos Energy拟出售的油田资产位于加纳,交易价值将达30亿美元至50亿美元,该离岸油田是过去10年来西非发现的最大油田之一。

189.51亿元人民币兖州煤业澳大利亚8月13日,兖州煤业披露收购澳洲煤矿,交易收购价为每股16.95澳元。总收购代价约为33.33亿澳元,折算为人民币约189.51亿元。

1.04亿元人民币神华澳大利亚7月,神华证实收购澳大利亚新南威尔士州西北部的6处农田,预计成交支付金额为1873万澳元(折合人民币1.04亿元)。中国神华的目的不是做个悠闲的“农场主”,而主要用作开矿和煤矿的缓冲区。

钢铁1.62亿澳元鞍钢澳大利亚2008年11月时,鞍钢宣布拟斥资1.62亿澳元,以0.85澳元/股的价格认购金达必新发行的1.9亿股股票。这项议案在今年或金达必公司股东大会以及FIRB的批准。加上之前购买的股票,鞍钢集团完成认购后将合计持有金达必36.28%的股权,从而跃居其第一大股东。

12.718亿澳元华菱澳大利亚今年初,华菱钢铁在注资FMG公司,交易价值12.718亿澳元,华菱拥有17.3%的股份以及一名董事,华菱成为FMG仅次于董事长Andrew Forrest的第二大股东。

2.4亿美元武钢加拿大3月30日,中国武汉钢铁集团与加拿大专营勘探开发的矿业公司Consolidated Thompson Iron Mines Ltd.达成交易意向,武钢以2.4亿美元的价格收购CLM公司19.9%的股份。

有色金属13.86亿美元五矿澳大利亚6月11日,中国五矿集团公司宣布,经OZMinerals公司年度股东大会投票通过,中国五矿100%收购OZMinerals公司主要资产的交易获得成功。此次交易将有效增加我国锌、铜、铅等主要有色金属矿产资源的储备。

1.4亿美元广晟资产澳大利亚7月1日,广东省广晟资产经营有限公司收购澳大利亚铜矿上市公司泛澳公司,广晟资产以1.4亿美元认购泛澳公司4.6亿股新股,每股作价0.395澳元,约占扩股后19.9%股权,并成为第一大股东。

4500万澳元中金岭南澳大利亚2月,中金岭南公司收购澳大利亚上市公司PERILYA LIMITED50.1%股份,价值4500万澳元。Perilya公司旗下共有三个矿山,按照已探明的情况估计,三个矿山的锌储量约222万吨,铅约141万吨,铜约20万吨。

900万美元中色国际英国中色集团旗下的中色国际与英国恰拉特黄金公司签署协议以收购后者19.9%的股份,交易金额900万美元。

农业——中化集团澳大利亚7月26日,中化集团公司称,其正与澳大利亚农业化学集团新农公司(NuFarmLimited)就潜在收购项目进行前期探讨。作为澳大利亚最大的农业化学公司新农公司主要生产和销售除草剂、草甘膦等农药产品,属仿制农药类别,公司销售业务遍及全球100多个国家,现有市值为24.25亿澳元,合135亿元人民币。

家电——苏宁日本6月24日,苏宁电器宣布认购LAOX定向增发股份,持有LAOX公司27.36%的股权,成为其第一大股东,正式入主这一有近八十年历史的日本老字号电器连锁企业。

服装——上海中服意大利上海中服进出口有限公司与皮尔·卡丹公司中国地区代表在上海宣布,上海中服整体收购皮尔·卡丹大中国区(包括大陆和港澳台地区)商标所有权。

汽车20亿美元吉利汽车瑞典有媒体称,吉利汽车可能20亿美元收购福特旗下沃尔沃汽车,此交易仍在谈判中,最终结果尚需时日。

我国石油依赖度达75% 专家称几乎没有能源安全

2013年02月27日 22:30 CCTV2《央视财经评论》

151亿美元,中海油买到了什么?

26号,中海油宣布完成了对加拿大能源企业尼克森公司的收购交易,收购总价约151亿美元,这是中国企业迄今为止最大的一笔海外收购。那么这桩大额的交易会对国内能源市场带来怎样的改变?151亿美元的收购划不划算?未来我们的油价和能源安全保障会因此而改变么?央视财经频道主持人沈竹和特约评论员国家发改委经济体制管理研究所产业室主任史炜、著名财经评论员刘戈共同评论。

中国企业海外最大并购终于尘埃落定,中海油151亿美元收购加拿大尼克森,进入北海油气富集区,这起大手笔并购案,它的收益和风险该如何衡量计算?中国的油价和能源安全是否会因此发生改变?

经过7个多月的苦苦等待,花了151亿美元巨额“聘礼”,2月26日中国海洋石油有限公司终于把加拿大“新娘”尼克森娶进了门。这也是中国企业成功完成的最大一笔海外并购。

平凡(记者):中海油收购尼克森终于尘埃落定,中海油发布公告称,以151亿美元的价格完成对尼克森公司的收购,那么溢价超过了60%,收购完成后,中海油的储量将增加30%,产量将增加20%。

杨华(中国海洋石油总公司总经理):如果我们看尼克森的资产 今天大约有一千万吨的产量,被收够前它的市场价值大概在100亿美金左右,首先我们可以做一个对比,也就是中海油,我们今天产到4000到5000万吨左右,而我们的市值,在800到1000亿左右。再从历史的股价来看,尼克森的股价曾经也是在 每股30美元到40美元左右。因此我们的报价二十七块五美元,我们认为是受到对方追宠的,我们认为从资产的角度来讲,是值得的。

据相关媒体分析,尼克森产量并入中海油后,倘若中海油原有油气区块维持去年产量不变,预计2013年中海油油气日产量可达到114万桶左右,同比增长22%,远远超过中海油原先设定的95万桶的日产量目标。

杨华(中国海洋石油总公司总经理):并购和组合了尼克森为特点的优质资产,而中海油操作经验比较丰富,同时它的其他条件,特别是它的金融资源,它的团队把这些优势结合起来之后。我们相信对全球能源供应能够产生正方向的作用,也就是说加大供应量。

王宜林(中海油董事长):尼克森公司的资源是优质的,他的油气遍布在北美等主要的一些战略地区,这也是多年来中海油一直想进入而进入不了的地区。 收购以后,我的储量资产增长了30% 那么中国海油收购以后,必然对他(尼克森)进行一些加大的投入,来使他这些优质的资产充分地发挥作用,使这个公司的效益得到提高,所以在资产的回报上,一点问题都没有。

史炜:实际上我们买到了一个完整的产业链

(《央视财经评论》特约评论员)

值和不值要从两个层次算,如果单就一笔商品或者一个企业的并购来说,这个价格确实够高了。因为按照现在整个国际石油的企业的并购之间的价格比价应该是很高了,但是对中国来说,对于一个主要依赖于海外的石油进口,依赖于海外产地,特别是中国本身的自由筹备资源短缺大的背景下,那么从中国长远的石油供给市场平衡来说,这个交易还是值得的。实际上我们买到的,除了它拥有的石油资源以外,拥有的开采的权力和开采的石油量之外,其实它有一个产业链。比如说你开采完这个石油以后,石油的冶炼加工,成品油的销售,包括开采的技术,因为在这个开采协议当中也涉及到技术的问题。

另外更重要的一点就是,中国国内的石油开采的成本和国外的石油开采的成本之间的成本价差非常大。有人说是一倍,有人说是八倍。我们不管多少倍,这至少是一个非常高的差价,我们就按61%,151亿美元收起来。我们从产业链角度看,我们可以在海外建炼油厂,实际上中国这几年在北非,在委内瑞拉、在南美都在建炼油厂,那我们在海外建炼油厂生产出成品油以后,我们算一算它的折价跟国内的内需市场的比价,实际上这个成本,我们再比较价格,那我们就是受益的。如果这个成品还是在海外去卖,这个问题就复杂了。

刘戈:对加拿大来说是鸡肋 对中国却很有价值

(《央视财经评论》评论员)

因为是60的溢价率,同时董事会的六个人里,咱们只占两个,而且这家公司现在的盈利状况不太好,在停盘的时候,去年第二季度,它的净收入比去年同比下降60%,而且在五年之内,一个员工你都不能裁,你还必须把你的北美总部搬到公司所在地卡尔加里。所以这样一系列的条件让你觉得咱一个帅小伙最后花了重金很多的彩礼,最后娶了一个没人要的老处女,看上去可能让人有这样一个感觉。

反过来来讲,这个生意拥有的是加拿大的一个重要资源油砂矿,那么油砂矿对我们来说是一个新的项目,以前我们中国也有,但是我们不开采,因为没有开采价值。如果把这个油砂矿拿到了以后,从长远来说,弥补中海国原来储量的不足,同时油砂矿开采技术如果最后能够用到中国来,可能就最后这个价值来说,这个女方可能家产很多,能够带来非常大的收益。

从体量来说,这次收购额不够大,就151亿美元,放在别的一个行业里是惊天动地的一个大数字,放在石油企业里面来说,就是一个小数字,因为它在加拿大排名第十四位的一个石油公司,在加拿大的卡尔加里,就是阿尔伯塔省卡尔加里,那么像这样的公司有很多很多。所以对于人家来说是鸡肋,对我们来说就是香辣鸡翅。

史炜:中国对外部石油的依赖度达到75% 几乎没有能源安全

(《央视财经评论》特约评论员)

这个约定机制是不一样的,因为实际上现在对石油的销售,它更多的是涉及到成品油。比如当年我们的油田,美国人在中国勘测油田,包括采油,我们也是规定十年之内,你这个油可以销售,但是你只许卖给中国,所以WTO协议在这方面也没有特别严格的规定,可以通过双边谈判去解决的。对国内油价来说,实际上从长远看,我相信会带来好处,从短期看没有关系。

我想如果从下蛋的角度来说,其实下不出什么蛋。从眼前来看,它不是一个多大的国际交易。你买的是一个,我不说是落后产业,但至少它不是一个优质产业,也不是一个优质的壳子。因为我们都知道,在未来五到十年,全球能源产业体系会发生巨大的变化,也就是新能源对石油替代,我估计每年至少是2%到5%,而且这个比例会逐渐的增加,这也是这次交易能够成功的一个很重要的背景。

我们看一下中国的石油的供给机构,我们国内现在目前的石油每年的消费量,中国排在世界第二,美国占全球的22%,中国占全球的11%,那么再往后排好像是德国、日本,德国日本加一块不如中国。从我们构成来说,我们自己的原油产量就国内产量是1.1亿多吨,然后我们在海外的生产量今年肯定能达到1亿吨,剩下两亿吨完全依赖进口。也就是说,如果按中国的产量,包括在海外的产量,我们现在的进口依赖度在50%到60%之间,尤其是这两年,我们高的时候达到了57%,甚至按现在算法,如果我们把原油卖给海外,实际上没有填补国内消费市场的话,实际上我们对外部的石油的依赖度达到75%,那么这对于一个大国来说完全是不可思议的,这个国家的能源安全几乎就是没有的。再有,我们现在的石油储备现在马上建三期了,一期、二期,一期在沿海,二期在东西部,三期又是在沿海。那我们仅仅实现石油储备天数是多少?41天,按照国际石油储备安全,至少是145天。当然前几年我们更低,前几年可能很短是十几天。

韩晓平:只有增加全球的石油供应才能保证中国的石油安全

(中国能源网首席信息官 《央视财经评论》特约评论员)

只有增加全球的石油供应才能保证中国的石油安全,所以中国的企业在全世界参加石油并购。在一定程度上就是在参加全球石油勘探开发,那么就增加了全球的石油安全,增加全球石油供应能力的同时,可以抑制油价,也就是保证中国自身的石油安全。中海油在海外并购,并不一定把石油运回来,因为一定是石油运到应有的市场,那么以后我们在国内用赚到的钱我们来购买石油,这也是根据我们的资源配置,我们可能离中东石油更近,我们可能买中东的石油更方便。而且我们的炼厂可能也是根据中东这种高硫的油来设计的。中海油作为全球大石油公司的一员,它的参与在一定程度上,会使全世界更加接受中国的企业,参与全球石油勘探开发,这也为未来更多的中国企业,进入国际市场,提供了一个非常好的范例。

刘戈:存在从加拿大直接拉成品油回来的可能性

(《央视财经评论》评论员)

从远期来看还是可以回来的,因为现在有约定,那么以后如果我们有人有机构的话,再猜测可能是不是会修从加拿大中部到太平洋(6.19,0.17,2.82%)沿岸的输油管道。如果协议到期了以后,那么也有这种可能性的。我们油轮不拉原油了,我们直接拉成品油回来。

史炜:两桶油公司的亏损主要是炼油环节的亏损

(《央视财经评论》特约评论员)

中国现在很明显这几年两桶油公司,弄的所谓的亏损主要是炼油环节的亏损。如果我们现在走出去,如果没有自己原油的提供,那么会觉得有很多的困境,如果我们能够进入到欧美市场,尤其是北美市场,我们建立自己的炼油厂,自己引进当地的技术。尤其是这次收购不是说收购在加拿大本土,涉及到世界很多的地方,我们可以在它所有的收购点,开放式的建立自己炼油企业。那么这时候我们就会发现,中国成品油的价格和国际油的接轨就有操作性。

刘戈:要做好各种各样的准备 中国的能源安全才能够得到保障

(《央视财经评论》评论员)

从某种程度上来看的话,财务上的风险也不是完全没有,也就是说本来尼克森公司是在加拿大生产油砂矿,它从这种方式来提炼原油的话,成本是比较高的,如果国际石油价格相对降低,加上美国自己的页岩气等等,美国油价在不断的降低的情况下。相对而言,在高成本的情况下,也可能带来一定财务上的负担,有这种风险。

当然,现在毕竟是已经交了很多的学费以后,比如说这一次并购的时候,打交道的过程也过了七年六关,包括它的股东、包括管理层、包括当地的法院、中国政府、美国政府、加拿大政府等等这样的一些关口,怎么打交道通过这个过程已经学会了。跟管理层怎么谈?跟股东怎么谈?跟工会怎么谈?跟当地的法院和当地的娱乐环境怎么相处?我觉得对于中国这些石油企业来说,现在比五年前,十年前不可同日而语。有了这样一些经验的积累,今后在和当地相处过程当中,我觉得应该已经有基础。

从历史的角度来看,新能源在什么条件下发展起来,只有在油价变得非常高,在旧的能源变的非常贵的情况下,新能源才能够催生,所以你必须两条腿走路。一方面如果油价高到那个程度,催生我们新能源发展的时候,那么我们中国的对外需求量这么高,那我们需要承受非常大的收入性通胀的风险,所以一定是鸡蛋放在不同的篮子里,一定是多条腿走路,一定是做好各种各样的准备。那么在这样一种情况下,我们中国的能源安全,才能够得到一个保障。

史炜:国家专门制订配套的新能源政策

(《央视财经评论》特约评论员)

其实像管理上的风险,包括体制上的风险,包括员工制度上的风险,包括负债的风险,我觉得我们以后的大企业走出去都会遇到。所以从这个角度看,我觉得这个风险算不上风险,因为去年的350亿的并购,总体咱们的外汇其他的投资,你要算收益率要高得多,因为这种风险折合投资的话,我觉得这个学费必须要付的。尤其是中国现在遇到的情况像80年代的日本,这是大规模的海外并购。实际上我们已经比日本这些国家晚了30年了,所以在这个阶段像这样的收购还应该多,这个成本是必须付出的。

国家必须在自己能源或者石油类的产品的海外生产的同时,专门制订配套的新能源政策。我认为像这种并购,应该在它整个的投资收益当中拿出一部分钱,作为新能源的发展基金。

爱华网

爱华网