第一部分 纳税申报基本情况

一、适用范围:

1、纳税人范围:

⑴、年销售额低于规定标准、没有申请认定为一般纳税人资格的小规模纳税人;

⑵、年应税销售额超过规定标准的其他个人不属于一般纳税人;非企业性单位、不经常提供应税服务的企业和个体工商户可选择按照小规模纳税人纳税。(财税〔2011〕111号附件1)

【相关政策导读】

⑴、增值税纳税人,年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,除特殊规定外,应当向主管税务机关申请一般纳税人资格认定。

⑵、年应税销售额,是指纳税人在连续不超过12个月的经营期内累计应征增值税销售额,包括免税销售额。

⑶、对于即有销售货物和应税劳务,又有应税服务的纳税人,应该分别按相应的销售范围进行相对应规定标准的对比,其中只要有一个方面超标,就应该申请一般纳税人资格认定。具体地就是说销售货物和应税劳务的年应税销售超过相应的标准(工业50万、商业80万),或者应税服务年应税销售额超过标准(500万),就应该申请一般纳税人资格认定。

⑷、纳税人一旦超标后,应当在申报期结束后40工作日内向主管税务机关报送《增值税一般纳税人申请认定表》,申请一般纳税人资格认定。

2、应税范围:

除小规模纳税人销售货物及应税劳务,和提供应税服务使用本表外,纳税人销售使用过的应税固定资产、销售旧货、销售免税货物、提供免税劳务、提供免税服务的,也使用本表。

二、政策依据:

《国家税务总局关于在北京等8省市营业税改征增值税试点增值税纳税申报有关事项的通知》(国家税务总局公告2012年第43号)和浙江省国家税务局公告2012年第11号。

三、实施范围:

自2012年12月1日税款所属期(纳税申报期为2013年1月1日)起,全省所有增值税纳税人均应按照公告的规定进行增值税纳税申报,并实行电子信息采集。

四、报送时间要求:

增值税纳税申报是增值税纳税人通过填报增值税纳税申报表,履行增值税纳税义务的法定行为。营业税改征增值税的纳税人不论是否发生应税服务销售额,均应按照规定定期进行增值税纳税申报。增值税纳税申报期限为每月的15日前(遇节假日按规定时间顺延)。实行定期定额缴纳税款的纳税人,可以实行简易申报、简并征期等申报纳税方式,具体由主管税务机关确定。

五、纳税申报资料

小规模纳税人增值税纳税申报资料包括纳税申报表及其附列资料和纳税申报其他资料两类。

1、增值税小规模纳税人纳税申报表及其附列资料包括:

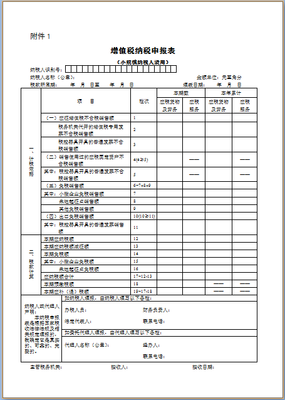

(A)《增值税纳税申报表(适用于增值税小规模纳税人)》;

(B)《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》。

小规模纳税人提供营业税改征增值税的应税服务,按照国家有关营业税政策规定差额征收营业税的,需填报《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》。其他小规模纳税人不填写该附列资料。

2、纳税申报表及其附列资料为必报资料,其纸质资料的报送份数、期限由市(地)国税机关确定。

第二部分 纳税申报表的填写说明

一、必须正确理解和正确划分应税申报项目

1、 “应税货物”,是指增值税应税的货物。

2、 “应税劳务”,是指增值税应税的加工、修理、修配劳务。

3、 “应税服务”,是指营业税改征增值税的应税服务。

4、本申报表及本《填表说明》所称“应税服务扣除项目”,是指按照国家现行营业税政策规定差额征收营业税的纳税人,营业税改征增值税后,允许其从取得的应税服务全部价款和价外费用中扣除的项目。

正确分类不仅关系到申报的正确性,更关系到中央财政与地方财政的正确划分。

因此,必须强调:

《增值税纳税申报表(适用小规模纳税人)》“应税货物及劳务”申报项目与“应税服务”申报项目应分别填写,不得合并计算。

二、从事不同业务类型的纳税人填写申报资料的情况介绍

1、增值税小规模纳税人只从事“销售货物、提供加工修理修配劳务”业务

应填报《增值税纳税申报表(适用小规模纳税人)》“应税货物及劳务”申报项目,《增值税纳税申报表(适用小规模纳税人)》“应税服务”申报项目及《增值税纳税申报表(适用于小规模纳税人)附列资料》不需填报。

2、增值税小规模纳税人只从事“提供交通运输业和部分现代服务业服务”业务

应填报《增值税纳税申报表(适用小规模纳税人)》“应税服务”申报项目,《增值税纳税申报表(适用小规模纳税人)》“应税货物及劳务”申报项目不需填报。

纳税人“应税服务有扣除项目”的,应填报《增值税纳税申报表(适用于小规模纳税人)附列资料》。

3、增值税小规模纳税人既从事“销售货物、提供加工修理修配劳务”业务,又从事“提供交通运输业和部分现代服务业服务”业务

应分别填报《增值税纳税申报表(适用小规模纳税人)》“应税货物及劳务”申报项目和“应税服务”申报项目。

纳税人“应税服务有扣除项目”的,应填报《增值税纳税申报表(适用于小规模纳税人)附列资料》。

三、申报表的填写说明

申报表及其附列资料的填写说明,在国家税务总局2012年第43号公告和浙江省国家税务局2012年第11号公告都进行了逐条说明,这里不一一给予说明。这里主要强调几个注意点,再在后面对几个特殊政策进行说明。

1、主表填写注意事项:

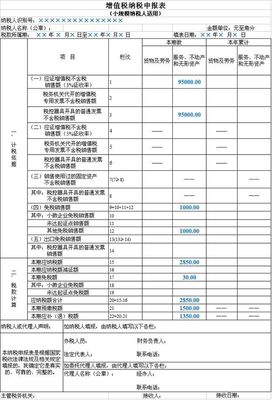

⑴、销售额为不含税销售额,要注意进行价税分离。

⑵、大类销售额下的小类销售填写的是大类下的其中数,但其中数之和并不是小类的合计数,是一种包含关系。

⑶、税控器具开具的发票就是俗称的机打发票。

⑷、销售旧货(注意有明确的政策界限规定)填写在“销售使用过的应税固定资产不含税销售额”栏,销售额=含税销售额/(1+3%)。销售使用过的应税固定资产计算应纳税额时征收率为2%。

⑸、新增加的“本期应纳税额减征额”栏数据,填写纳税人本期按照税法规定减征的增值税应纳税额。包含可在增值税应纳税额中全额抵减的增值税税控系统专用设备费用以及技术维护费,可在增值税应纳税额中抵免购置税控收款机的增值税税额。

⑹、注意一个逻辑关系:主表第1栏“应征增值税不含税销售额”—“本期数”—“应税服务”栏数据等于附表第8项“不含税销售额”栏数据,填写应税服务的不含税销售额。

2、附列资料填写注意事项:

⑴附表“应税服务扣除计算表”,适用于应税服务有扣除项目的增值税小规模纳税人填报。

⑵、各栏次申报项目均不包含免征增值税的应税服务数据。

⑶、第1-7栏均填写含税的金额,第8栏进行价税分离。

⑷、在营业税改征增值税后的第一个申报期(即所属期2012年12月份),附表应税服务扣除项目期初余额均填零,以后各期按上一期期末余额填列。

⑸、按现行营业税政策,可享受差额征税的各项目只能扣除各自的扣除项目,不能通扣。

四、差额征税的税务处理

1、差额征税的备案和维护

营改增纳税人发生按规定实行差额征税的纳税义务时,在纳税申报前先向主管税务机关进行税收优惠政策备案。

主管税务机关接受纳税人提供的备案后,经审核符合政策规定的,则必须在CTAIS系统中进行优惠政策的信息维护处理。只有当税务机关进行有效信息维护后,纳税人才能进行差额征税的申报。

当纳税人在网上申报时发生无法进行差额申报或虽可以进行填写,但无法保存时,应首先检查该业务是否符合政策规定。如果符合,则是否已经到税务机关进行备案。

如果还没有备案,则马上到税务机关进行备案。如果已经备案,则与主管税务机关进行联系,可能税务机关因某种原因还没有进行系统信息维护,须进行维护后即可申报。

2、小规模纳税人差额征税纳税申报的基本原理

应征销售额在差额申报中采用抵减应纳税收入的办法来进行申报处理,即:符合规定的纳税人从其全部的营业额中减去扣除额,以其余额作为其计征增值税的计税销售额。

【重要提示】

⑴、纳税申报表主表中“应征增值税不含税销售额”栏数据中的对应税服务有扣除项目的纳税人,该栏数据为减除应税服务扣除额后计算的不含税销售额,其数据与当期《小规模纳税人增值税纳税申报表附列资料》第8栏数据相一致。

⑵、在“免税销售额” 、“出口免税销售额”栏数据中对应税服务有扣除项目的纳税人,该栏数据为未减除应税服务扣除额的销售额。

3、试点小规模纳税人差额征税的会计处理

⑴、小规模纳税人接受应税服务时,按规定允许扣减销售额而减少的应交增值税,借记“应交税费——应交增值税”科目,按实际支付或应付的金额与上述增值税额的差额,借记“主营业务成本”等科目,按实际支付或应付的金额,贷记“银行存款”、“应付账款”等科目。

借 应交税费——应交增值税

借 主营业务成本(等科目)

贷 银行存款(或应付账款等科目)

⑵、对于期末一次性进行账务处理的企业,期末,按规定当期允许扣减销售额而减少的应交增值税,借记“应交税费——应交增值税”科目,贷记“主营业务成本”等科目。

借 应交税费——应交增值税

贷 主营业务成本(等科目)

4、小规模纳税人差额征税计税销售额的计算

小规模纳税人提供应税服务差额征税计税销售额计算表

提供的应税服务 | 销售额(含税) | 支付给其他单位或个人的价款(含税)是否允许扣除 | 计税销售额 | ||

支付给试点纳税人 | 支付给非试点纳税人 | ||||

1 | 2 | 3 | 4 | ||

一般规定 | 除交通运输业和国际货运代理服务以外的其他应税服务 | 取得的全部价款和价外费用 | 不允许 | 允许 | (1-3)/(1+征收率) |

特殊规定 | 交通运输业或国际货运代理服务 | 取得的全部价款和价外费用 | 允许 | 允许 | (1-2-3)/(1+征收率) |

注:①计税销售额指试点纳税人提供应税服务,按照国家有关营业税政策规定差额征收营业税的,其取得的全部价款和价外费用(不含税),扣除支付给非试点纳税人价款(不含税)后的余额。

②试点纳税人指经国家批准营业税改征增值税试点地区内,按照《交通运输业和部分现代服务业营业税改征增值税试点实施办法》(财税〔2011〕111号)缴纳增值税的纳税人。

③非试点纳税人指经国家批准营业税改征增值税试点地区(如国家已经批准试点的上海、北京等地区)内,不按照《交通运输业和部分现代服务业营业税改征增值税试点实施办法》(财税〔2011〕111号)缴纳增值税的纳税人和非试点地区的纳税人。

五、增值税税控系统专用设备和技术维护费用抵减增值税额的会计处理

1、政策依据

《财政部、国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税[2012]15号)

2、基本规定

增值税纳税人2011年12月1日(含12月1日当天)以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用以及缴纳的技术维护费可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。

【提醒】:⑴、电脑、打印机、扫描仪等属于通用设备,不属于防伪税控系统的专用设备,不适用财税〔2012〕15号文件规定的可以抵扣的项目。

⑵、不包括培训费、资料费等其他的附加费用。

3、会计处理

⑴、购入符合抵减条件的增值税税控系统专用设备的处理

①、企业初次购入符合抵减条件的增值税税控系统专用设备时,按实际支付或应付的金额:

借 固定资产

贷银行存款(应付账款等科目)

②、按规定抵减的增值税应纳税额

借 应交税费——应交增值税

贷 递延收益

③按期计提折旧

借 管理费用(等科目)

贷 累计折旧

同时

借 递延收益

贷 管理费用(等科目)

⑵、发生符合规定条件可抵减技术维护费的处理

①、企业发生技术维护费,按实际支付或应付的金额

借 管理费用(等科目)

贷 银行存款(等科目)

②、按规定抵减的增值税应纳税额

借 应交税费——应交增值税

贷 管理费用(等科目)

⑶、财务报表处理

“应交税费——应交增值税”科目期末如为借方余额,应根据其流动性在资产负债表中的“其他流动资产”项目或“其他非流动资产”项目列示;如为贷方余额,应在资产负债表中的“应交税费”项目列示。

爱华网

爱华网