一、明细科目及专栏的设置

增值税暂行条例将纳税人分为一般纳税企业和小规模纳税企业。

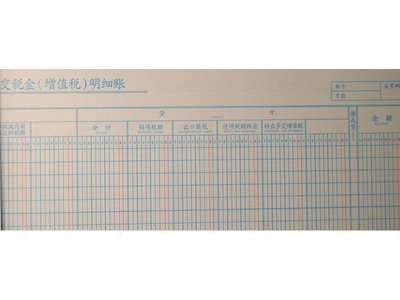

一般纳税企业对应交的增值税,应在“应交税金”科目下设置“应交增值税”明细科目进行核算。“应交增值税”明细科目的贷方反映销售货物或提供应税劳务按规定收取的增值税(销项税)额、出口货物退税、转出已支付或应分担的增值税、转出多交增值税、减免税款、转出未交增值税;期末如果有借方余额,则反映企业尚未抵扣的增值税。在“应交税金——应交增值税”明细账内,还应分别设置“进项税额”、“已交税金”、“转出未交增值税”、“减免税款”、“销项税额”、“出口退税”、“进项税额转出”、“出口抵减内销产品应纳税额”、“转出多交增值税”等专栏。小规模纳税企业只需设置“应交增值税”明细科目,不需要在“应交增值税”明细科目中设置上述专栏。

为了核算一般纳税企业在月终时当月应交未交的增值税或多交的增值税,在“应交税金”科目下还应设置“未交增值税”明细科目。该明细科目贷方登记自“应交增值税”明细科目转出的未交增值税;借方登记自“应交增值税”明细科目转出的多交增值税和本月实际交纳的以前月份尚未交纳的增值税;期末贷方余额反映未交的增值税,若为借方余额则反映多交的增值税。

二、增值税业务的账务处理

1、一般纳税企业部分增值税业务的账务处理

一般纳税企业采购物资时,按专用发票上注明的增值税额,借记“应交税金——应交增值税(进项税额)”科目,按专用发票上记载的应当计入采购成本的金额,借记“物资采购”、“生产成本”、“管理费用”等科目,按应付或实际支付的金额,贷记“应付账款”、“应付票据”、“银行存款”等科目。购入物资发生的退货,作相反账务处理。

销售物资或提供应税劳务时,按实现的营业收入和按规定收取的增值税额,借记“银行存款”、“应收账款”、“应收票据”等科目,按专用发票上注明的增值税额,贷记“应交税金——应交增值税(销项税额)”科目,按实现的营业收入,贷记“主营业务收入”等科目。发生的销售退回,作相反的账务处理。

购进的物资或在产品、产成品发生非常损失,以及购进物资改变用途等,其进项税额应相应转入有关科目,借记“待处理财产损溢”、“在建工程”、“应付福利费”等科目,贷记“应交税金——应交增值税(进项税额转出)”科目。属于转作待处理财产损失的部分,应与遭受非正常损失的购进货物或在产品、产成品成本一并处理。

本月上交本月的应交增值税时,借记“应交税金——应交增值税(已交税金)”科目,贷记“银行存款”科目。月度终了,将本月应交未交增值税自“应交税金——应交增值税”明细科目转入“应交税金——未交增值税”明细科目,即借记“应交税金——应交增值税(转出未交增值税)”科目,贷记“应交税金——未交增值税”科目;或将本月多交的增值税自“应交税金——应交增值税”明细科目转入“应交税金——未交增值税”明细科目,即借记“应交税金——未交增值税”科目,贷记“应交税金——应交增值税(转出多交增值税)”科目。本月上交上期应交未交的增值税时,应借记“应交税金——未交增值税”科目,贷记“银行存款”科目。

三、一般纳税企业增值税的账务处理

例1:甲公司为增值税一般纳税企业,适用的增值税税率为17%,材料采用实际成本计价进行日常核算。该公司2002年8月31日“应交税金——应交增值税”科目借方余额为17000元,该借方余额为尚未抵扣的增值税,可从下月的销项税额中抵扣。9月份发生涉及增值税的经济业务及相应的账务处理如下:

1、购进原材料,收到增值税专用发票累计价款5400000元,增值税额为918000元,货款已经支付,材料已经达到并验收入库。

借:原材料 5400000

应交税金——应交增值税(进项税额) 918000

贷:银行存款 6318000

2、销售产品收入累计为6800000,增值税额为1156000元。产品已发出,款项已收妥存入银行。

借:银行存款 7956000

贷:主营业务收入 6800000

应交税金——应交增值税(销项税额) 1156000

3、用银行存款交纳九月份增值税220000元。

借:应交税金——应交增值税(已交税金) 220000

贷:银行存款 220000

4、在建工程领用原材料一批,该批原材料实际成本为20000元,应由该批原材料负担的增值税额3400元。

借:在建工程 23400

贷:原材料 20000

应交税金——应交增值税(进项税额转出) 3400

5、月末,将本月应交未交增值税转入未交增值税明细科目。

九月份应交增值税=1156000+3400–918000–17000=224400(元)

九月份应交未交的增值税额=224400–220000=4400(元)

借:应交税金——应交增值税(转出未交增值税) 4400

贷:应交税金——未交增值税 4400

下月(十月份)上交九月应交未交的增值税时:

借:应交税金——未交增值税 4400

贷:银行存款 4400

2、小规模纳税企业的账务处理

小规模纳税企业购入货物(包括劳务),无论是否取得增值税专用发票,其支付的增值税额均不计入进项税额,不得从销项税额中抵扣,而是计入购进货物的成本。相应地,其他企业从小规模纳税企业购买货物或接受劳务支付的增值税额,如果不能取得增值税专用发票,也不能作为进项税额抵扣,而应计入购入货物或应税劳务的成本。小规模纳税企业销售货物或提供劳务时,只能开具普通发票,普通发票不注明销项税额和进项税额。因而,小规模纳税企业的销售收入应按不含税价格计算,采用销售额和应纳税额合并方法计算的,即:

销售额=含税销售额÷(1+征收率)

例2:某小规模纳税企业本期购入原材料,按照增值税专用发票上记载的原材料价款为50000元,增值税额为8500元,材料验收入库,货税款已付清。该企业本期销售产品,含税价格为84800元,已办妥托收手续,货款尚未收到。适用的增值税税率为6%。有关账务处理如下:

1、购进原材料

借:原材料 58500

贷:银行存款 58500

2、销售产品

不含税价格=84800÷(1+6%)=80000(元)

应交增值税=80000×6%=4800(元)

借:应收账款 84800

贷:主营业务收入 80000

应交税金——应交增值税 4800

爱华网

爱华网