保理商一般有专业人员和专职律师进行账款追收。保理商会根据应收账款逾期的时间采取信函通知、打电话、上门催款直至采取法律手段。那么你对保理商了解多少呢?以下是由小编整理关于什么是保理商的内容,希望大家喜欢!

什么是保理商保理业务是指卖方、供应商或出口商与保理商之间存在的一种契约关系。根据该契约,卖方、供应商或出口商将其现在或将来的基于其与买方(债务人)订立的货物销售或服务合同所产生的应收账款转让给保理商,由保理商为其提供贸易融资、销售分户账管理、应收账款的催收、信用风险控制与坏账担保等服务中的至少两项。

保理商业务分类在实际的运用中,保理业务有多种不同的操作方式。一般(也有特殊情况)可以分为:有追索权和无追索权的保理;明保理和暗保理;折扣保理和到期保理

有追索权的保理

有追索权的保理是指供应商将应收账款的债权转让银行(即保理商),供应商在得到款项之后,如果购货商拒绝付款或无力付款,保理商有权向供应商进行追索,要求偿还预付的货币资金。当前银行出于谨慎性原则考虑,为了减少日后可能发生的损失,通常情况下会为客户提供有追索权的保理。

无追索权的保理

无追索权的保理则相反,是由保理商独自承担购货商拒绝付款或无力付款的风险。供应商在与保理商开展了保理业务之后就等于将全部的风险转嫁给了银行。因为风险过大,银行一般不予以接受。

明保理

明保理和暗保理是按照是否将保理业务通知购货商来区分的。

明保理是指供货商在债权转让的时候应立即将保理情况告知购货商,并指示购货商将货款直接付给保理商。

目前在国内银行所开展保理业务都是明保理。

暗保理

暗保理是将购货商排除在保理业务之外,由银行和供货商单独进行保理业务,在到期后供货商出面进行款项的催讨,收回之后再交给保理商。供货商通过开展暗保理可以隐瞒自己资金状况不佳的状况。

需要注意的是,在我国《合同法》中有明确的规定,供应商在对自有应收账款转让时,须在购销合同中约定,且必须通知买方。

折扣保理

折扣保理又称为融资保理,是指当出口商将代表应收账款的票据交给保理商时,保理商立即以预付款方式向出口商提供不超过应收账款80%的融资,剩余20%的应收账款待保理商向债务人(进口商)收取全部货款后,再行清算。这是比较典型的保理方式。

到期保理

到期保理是指保理商在收到出口商提交的、代表应收账款的销售发票等单据时并不向出口商提供融资,而是在单据到期后,向出口商支付货款。无论到时候货款是否能够收到,保理商都必须支付货款。

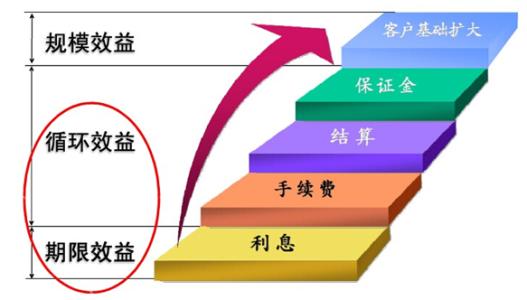

保理商业务费用保理的收费主要有两方面:

1、服务佣金:一般是承担服务的发票金额的1%--1.5%;

2、进口商的资信调查费:对每次信用额度申请,无论批准与否、批准多少,保理商都收取一定的资信评估费用(一般为50美元)。此外,如果保理商向出口商提供融资,还要收取一定的融资利息。

从表面上看,保理的收费似乎比信用证或托收的费用高一些,从而会增加出口商的成本,迫使出口商提高出口商品的价格,影响出口商的竞争力,但其实不然。

出口商如改用信用证方式,虽然可以免去自身的保理开支,降低了产品价格,却在同时增加了进口商的负担,因为进口商必须承担开信用证的费用。更主要的原因是进口商为开证或被迫存入保证金,或占用了自身的银行信用额度,从而造成进口商的资金紧张。同时,由于银行适用“严格相符原则”,即:文件必须同信用证条件完全一致。因此,信用证变得缺乏活力。任何矛盾都可能造成严重延误,有时频繁地改证,带来大量的费用和风险。这些,都使许多进口商不愿以信用证方式进口商品,从而影响了出口商的竞争力。

出口商若采用D/A托收的形式,往往由于资金紧张而需要押汇,为此必须支付押汇的利息,同时进口商也要支付托收的费用,对双方都造成负担,而且出口商还失去了信用风险保障。

总的来说,采用国际保理业务,出口商虽然可能增加一定的费用,但因此而获得的信用风险担保、资金融通以及管理费用的降低等带来的收益足以抵消保理费用的开支,而进口商也可以免除开信用证或托收的费用,减少资金的占压。这也就是国际保理业务在欧美等发达国家和地区得以蓬勃发展的原因。

保理商业务流程国际保理业务流程

案例:国际保理业务流程本身并不复杂,下面以国际保理中最常用的双保理为例,对国际保理的业务流程进行介绍。

出口商为中国某压力锅生产商A公司,进口商为法国某大型超市B公司。

1、A公司经与B公司协商,欲采用赊销(OA,90天)方式进行贸易。

2、A公司与国内某银行(为FCI成员)联系,向其提出办理国际保理业务的申请,向该银行提供与此笔赊销交易相关的背景资料(贸易合同)。该银行经审查同意后,双方签订出口保理合同,出口商将其应收账款转让给该银行,该银行作为出口保理商负责保理业务的运作。

3、国内某银行选择法国一家银行(同样为FCI成员,双方通常签订过代理保理协议),作为进口保理商,应收账款被再次转让给该法国银行。与此同时,法国的银行对B公司的资信状况进行调查,并根据其资信状况核定一定的信用额度。B公司在该信用额度范围内,以赊销为付款条件下达订单。

4、A公司货物出口后,将正本发票、提单、原产地证书、质检证书等全套单据寄给B公司,并根据国内某银行的要求,将相关单据副本交给国内某银行。国内某银行可根据A公司的要求,按照外销发票票面金额的80%—95%,向A公司提供融资款项

5、国内某银行通过FCI的电子数据交换系统,将相关单据通知法国某银行。法国某银行在发票载明的付款到期日前向B公司催收货款交付国内某银行,国内某银行向A公司付清尾款。

6、如果发票载明的付款到期日满90天,B公司仍未支付货款,法国某银行将按照发票票面金额的100%付款(这就是我们前面提到的保理业务最重要的功能之一,即保理商为出口商提供100%的信用担保)。

爱华网

爱华网