2016年三季度债券投资策略报告,下面由爱华网小编为你分享2016投资公司债券的相关内容,希望对大家有所帮助。

2016投资公司债券报告:

1、海外经济(正面):全球化呈现逆向特征;美国复苏存疑,美联储加息缓慢渐进;全球市场复苏力度有限。2、国内经济(正面):稳增长边际效果减弱;通货膨胀低位运行。3、国内政策(中性):供给侧改革仍是主线;货币政策保持紧平衡下的宽松;汇率大幅贬值概率不大;宽财政继续发力。4、债券市场供求(偏正面):下半年供给压力或减轻;理财增速放缓,但机构配置压力仍存。5、估值(负面):总体收益率和期限利差处于历史低位;全球债市大幅下行,中美债券利差有所扩大; 信用利差低于历史均值,保护程度较差。

海外宏观:低增长下的新格局

1、2016-2017:国际政治大年。2016-2017是政治大年,多国/地区更换领导人,主流国家政治呈现“内向化趋势”,经济全球全呈现逆向趋势;二战后美国主导的全球体系的有效性下降,全球治理体系亟待变革和再平衡;2016年,全球多个国家、地区面临着不同种类的系统性风险;

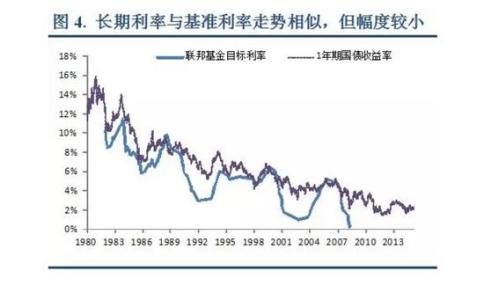

2、美国:经济数据喜忧参半。美国结束了长达6年左右的金融周期下半场调整阶段,已处于新周期的初始阶段;今年以来美国数据喜忧参半,美联储表态一再反复。美联储的加息和缩表将是长期大趋势,但考虑到美国和全球复苏力度,美联储加息节奏会渐进而缓慢。

3、欧洲:通缩存在压力,宽松效果有限;欧元区经济增速有所下滑,增长动力放缓,显示QE效果减弱;“负利率猛药”未必能提振经济,可能会带来流动性陷阱和系统性风险;英国退欧对英国和欧洲负面影响较大,叠加暴恐、难民地缘政治危机风险,未来欧洲经济仍然不容乐观。

4、日本:经济复苏乏力,深陷负利率泥潭。日本经济虽然在此前“安倍经济学”的超级宽松政策刺激上一度恢复增长,但目前仍面临较大的下行压力,私人消费持续低迷,出口不振,而且通缩风险始终未能得到缓解。负利率政策的负面影响持续显现,包括压缩银行业利润空间,增加市场波动等。全球的避险情绪下导致日元加速回流,导致日元升值进一步打击出口。

5、新兴市场:尾部风险尚存。新兴市场资本流出和货币贬值压力放缓,但高杠杆的资产价格泡沫风险仍未完全释放;俄罗斯、巴西、南非等资源型国家经济尚不稳定,容易受到汇率波动和大宗商品价格的影响,尾部风险尚存;

6、全球新形势对中国市场的影响。短期:G20峰会中美暂时妥协,美联储加息缓慢;人民币大幅贬值可能性较低,人民币资产外流压力有限。中长期:人民币长期贬值和流出压力仍存;全球政治内向化,全球化进程逆向化,长期制约中国出口增长及内外平衡;全球各区域系统性风险在内部暗流涌动,中国难以独善其身。

国内经济:调结构和稳增长的平衡

1、三驾马车改善乏力 。投资增速缓慢下行:基建和地产略有改善,但空间有限;政府投资发力,但民间投资持续下滑;消费增速中枢下移:消费结构升级基本完成;服务消费和消费率提升是长期的过程;出口黄金时代不再:WTO红利逐渐消失,劳动力成本提升,环境保护成本提高;汇率升值带来的影响。

2、民间投资萎缩,结构存在隐忧。经济增长下台阶过程中,投资增速下滑明显,固定资产投资增速从09年开始步入持续下滑通道;从结构来看,短期稳增长带来固定资产投资抬头,但民间投资仍处于下滑趋势,反应出私营经济活力不足;从分项来看,制造业投资收到实体经济的影响持续低迷,房地产投资自从12年以来下滑迅速,基建投资起到对冲地产下滑,维稳经济的作用;

爱华网

爱华网