仓单质押融资是指申请人将其拥有完全所有权的货物存放在银行指定仓储公司(以下简称仓储方),并以仓储方出具的仓单在银行进行质押,作为融资担保,银行依据质押仓单向申请人提供的用于经营与仓单货物同类商品的专项贸易的短期融资业务。

仓单,在学理解释上是指仓储方签发给存储人或货物所有人的记载仓储货物的惟一合法的物权凭证,仓单持有人可以凭仓单直接向仓储方提取仓储货物。我国现行合同法以及物权法还没有对仓单给予明确的法律定义,但《合同法》第386条规定了仓单的内容要件。因此,现实中仓单格式与内容多自行设计,且容易与传统的入库单、提货单混淆。

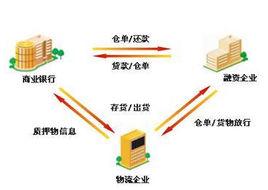

仓单质押的法律依据是我国物权法第223条以及担保法的相关规定内容,是以仓单为标的物而成立的一种质权,多为债权实现的一种担保手段。当前,银行的仓单质押融资业务就建立在仓单的质押担保权能之上,其核心在于担保人以在库动产(包括原材料、产成品等)作为质押物担保借款人向银行的借款,仓储物流企业经银行审核授权后,以第三方的身份对担保人仓单项下的在库动产承担监管责任,受银行委托代理监管服务,对质押物进行库存监管。

仓单质押融资必备条件质押仓单项下的货物必须具备的条件:

1、所有权明确,不存在与他人在所有权上的纠纷;

2、无形损耗小,不易变质,易于长期保管;

3、市场价格稳定,波动小,不易过时,市场前景较好;

4、适应用途广泛,易变现;

5、规格明确,便于计量;

6、产品合格并符合国家有关标准,不存在质量问题;

多操作于钢材、有色金属、黑色金属、建材、石油化工产品等大宗货物。

仓单质押融资对企业的要求:

1.将可用于质押的货物(现货)存储于本行认可的仓储方,并持有仓储方出具的相应的仓单;

2.应当对仓单上载明的货物拥有完全所有权,并且是仓单上载明的货主或提货人;

3.以经销仓单质押下货物为主要经营活动,从事该货品经销年限大于等于1年,熟知市场行情,拥有稳定的购销渠道;

4.资信可靠,经营管理良好,具有偿付债务的能力,在各大银行均无不良记录;

5.融资用途应为针对仓单货物的贸易业务。

仓单质押融资基本流程以借款人使用自身在库动产仓单质押融资为例,基本流程如下:

(1)借款人与物流企业签订《仓储协议》,明确货物的入库验收和保护要求,并据此向物流企业仓库交付货物,经物流企业审核确认接收后,物流企业向借款人开具专用仓单。借款人同时向指定保险公司申请办理仓储货物保险,并指定第一受益人为银行。

(2)借款人持物流企业开出的仓单向银行申请贷款,银行接到申请后向物流企业核实仓单内容(主要包括货物的品种、规格、数量、质量等)。

(3)银行审核通过后,借款人、银行、物流企业三方签订《仓单质押贷款三方合作协议书》。仓单出质背书交银行。

(4)物流企业与银行签订《不可撤消的协助银行行使质押权保证书》,确定双方在合作中各自应履行的责任。

(5)借款人与银行签订《银企合作协议》、《账户监管协议》,规定双方在合同中应履行的责任。借款人根据协议要求在银行开立监管账户。

(6)仓单审核通过,在协议、手续齐备的基础上,银行按约定的比例发放贷款到监管账户上。

(7)货物质押期间,物流企业按合同规定对质押品进行监管,严格按三方协议约定的流程和认定的进出库手续控制货物,物流企业只接收银行的出库指令。

(8)借款人履行约定的义务,将销售回收款存入监管账户。

(9)银行收到还款后开出分提单,物流企业按银行开出的分提单放货。直至借款人归还所有贷款,业务结束。

(10)若借款人违约或质押品价格下跌,借款人又不及时追加保证金的,银行有权处置质押物,并将处置命令下达给物流企业。

(11)物流企业接收到处置命令后,根据货物的性质对其进行拍卖或回购,来回笼资金。

爱华网

爱华网