用低的价格买到实惠的房子是很多人的梦想,但如何用划算的方式贷款、还款,大部分人都是都还是一笔“糊涂账”。其实除了在买房时狂砍价,细心计算比较贷款也能为你省下不少银子。

房贷跳槽

没错,人能跳槽房贷也能,这就是金融机构常说的“转按揭”,指由新贷款银行帮助客户找担保公司,还清原贷款银行的钱,然后重新在新贷款行办理贷款。如果你目前所在的银行不能给你7折房贷利率优惠,就完全可以房贷跳槽,寻找实惠的银行。当然,转按揭会存在一些不可避免的费用,包括担保费、评估费、抵押费、公证费等,不过有些银行为了吸引客户,特意推出“低成本转按”服务,比如可以免掉“担保费”这项大头的费用,其余剩下的费用大概千元不到。

适时调息

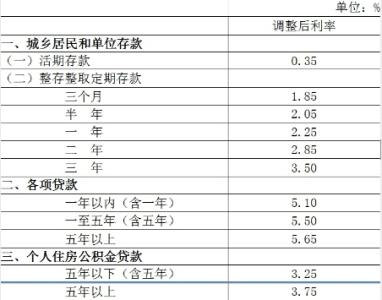

2006年后,贷款利率属上升趋势,不少商业银行推出了固定利率房贷业务固定利率房贷业务利率设计比同期浮动利率略高,只要央行加一次息,它的就立即显现出来。但是一旦降息,选择它的购房者就吃亏了。因此,在目前降息趋势下,市民以前若选择的是房贷固定利率,可考虑转为浮动利率。不过,需要提醒大家的是,“固定”改“浮动”需要支付一定数额的违约金,具体是否划算,需要贷款者根据自身贷款和还款情况进行计算判定。

双周供

提起“双周供”,很多人觉得只是增加了还款频率,事实上由于频率的提高缩短了还款周期,由此产生的便是贷款的本金减少得更快,也就意味着在整个还款期内所归还的贷款利息,将远远小于按月还款时归还的贷款利息,本金减少速度加快。因此,还款的周期被缩短,同时也节省了借款人的总支出。不足之处是,贷款人每月向银行还款的日期就将不断提前,一年下来就要多还一个月的贷款,会增加每个月资金不宽裕的贷款人的压力。但对于工作稳定,收入稳定的人,选择双周供还是很合适的。

提前还贷

如果提前还贷只是因为“无债一身轻”,那从理财角度大可不必。而对于提前还贷能省钱的观点,其实也存在误解,因为不是的提前还贷都能省钱。比如,还贷年限已经超过一半,月还款额中本金大于利息,那么提前还款的意义就不大。

此外,如果是部分提前还贷,则建议剩下的贷款部分应选择缩短贷款期限,而不是减少每月还款额。因为银行收取利息主要是按照贷款金额占据银行的时间成本来计算的,因此选择缩短贷款期限就可以有效减少利息的支出。假如贷款期限缩短后正好能归入更低利率的期限档次,省息的效果就更明显了。而且,在降息过程中,往往短期贷款利率下降的幅度更大。

大额冲抵

公积金贷款和组合贷款,个人账户内的余额,可以大额冲抵。所谓大额冲抵,就是将公积金账户内的余额一次性冲抵到业主贷款总额里面,这种提前还贷形式是不需支付违约金的。

爱华网

爱华网