投资品种繁多、复杂的资本市场中,能够短期获取高成长性的品种,往往更容易得到投资者的青睐。下面由爱华网小编为你分享债券基金投资盈利模式的相关内容,希望对大家有所帮助。

揭秘债券基金投资盈利模式2015年上半年股票市场的“疯牛”行情,带来了一波“全民炒股”的热浪。然而,面对多变的市场,一个成熟、合理的理财规划,不应只包含股票等权益类资产投资,以债券为例的固收类产品,是震荡市中规避风险的利器!

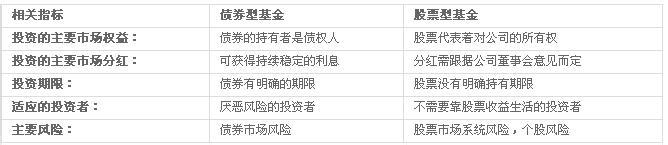

债券是一种风险低、收益稳定的投资品种。根据风险类型,债券一般分为利率债和信用债。利率债一般包含国债、金融债在内的无风险债券,而信用债,顾名思义,是指由企业以信用为担保发行的债券,风险水平高于利率债。

目前我们国内的债券交易市场,大致可以分为交易所市场以及银行间市场,而有95%以上的债券是在银行间市场中进行流转,个人投资者难以涉足其中。因此,债券基金就成了投资者间接参与优质债券品种交易的桥梁。

我们统计了在令所有股民心有余悸的今年6月12日至7月8日股灾期间,市场净值增长率排名前十的基金产品:排名前十的基金,有九只为债基(不区分债基AC类,数据来源wind)。

债券基金能够很好抵御市场波动风险,但很多投资者仍更倾向于投资其他高收益、高风险品种,原因是大多数人对债券的主观认识,还停留在投资一只债券,持有到期还本付息、票息较低的基础上。但是,这只是债券基金盈利模式中的一种:债券票息收入,除此之外,债券基金的盈利来源大致还有五点:

一、大类资产配置

同样是债券基金,其投资方向可能会有很大的不同。根据投资方向不同,我们将债券基金风险从高到低分为3类:二级债基:资产中可以投资部分股票(一般不超过20%),还可以投资可转债;一级债基:基金资产不直接从二级市场投资股票,但是可以通过一级市场申购新股,并且可以持有可转债(根据监管层要求,现在债基几乎不参与新股投资);纯债基金:基金资产不投资股票,也不参与新股和可转债投资。

一般股市行情较好,建议更多关注二级、一级债基,而股市行情不好时,则以纯债和一级债投资为主,控制风险。

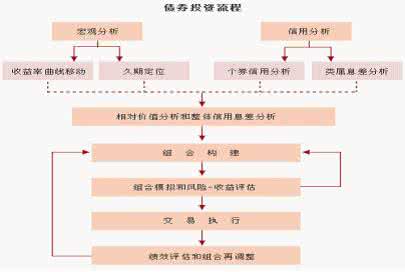

二、债券交易能力

债券交易方式和股票不同。银行间市场一般是通过一对一、点对点的交易方式来进行。例如通过电话、视频、邮件等方式进行协商询价。于是,很有意思的是,债券交易员好的人品、人缘、交易能力等,都是能不能拿到优质的债券资源的重要因素。

三、利率风险管理

一般来说,利率水平跟债券价格成反比。原因可以通过一个简单的例子说明:第一天发行的债券,100元票面利息为5%,发完央行即开始降息,第二天发行的债券,100元票面利息降为4%,这时候如果前面5%的债券基金能进行交易,交易的价格必然会高于发行价100元。

基金经理在管理债券基金资产中时,对后面的货币政策、通胀、利率水平都会做预判,如果预期后面的利率水平会下降,一般会适当增加配置债券的久期,反之则缩短久期,以获取更好的收益。

四、信用风险管理

信用债发行方信用等级越差,对应信用债的收益率会越高。基金经理的职责在于,兼顾风险的情况下,获取尽量高的收益水平。

五、杠杆收入

基金资产中持有的债券可以通过质押的方式进行融资,通过融资得到的资金再买入债券品种,再买入的债券利息超过融资成本部分取得的收益,即为杠杆带来的收入。

了解债券基金的盈利来源之后,也许您会重新认识债券型基金。从中长期来看,债券基金的收益成长空间,也是高于货币基金的,是现在震荡格局下配置的优良品种。

目前债券基金投资机会:一般情况下,宏观经济较弱,货币政策以宽货币为主时,债券基金能够有不错的表现。经济数据反映了社会各类企业运营情况以及国家政策的导向,因此大的经济环境表现较差时,股票市场的吸引力会有所下降。同时,货币政策以宽货币为主时,市场资金面较为宽松,促使资金利率下行,债券走强。

国内弱经济、宽货币的格局不变,再加上各种盈利方式,债券基金依然是中低风险偏好者投资的首选。

债基并非保本型产品,我们还要关注到,国家下半年采取的强有力积极财政政策,如果能够刺激经济企稳并上涨,上面所说的债券市场有利环境将发生转变。国内经济企稳、股市赚钱效应恢复、IPO重启、货币政策转向宽信用为主,甚至紧缩等因素,都是我们投资债券基金应该关注到的风险点。

爱华网

爱华网