在当下,在所有行业中,银行股最为惹人争议、发人深思。

在它们身上,凝聚着太多的矛盾:

一,从行业特点说,银行业有太多的光环和太多的弊病。一方面,银行业被称之为“万业之母”、“天之骄子“、“永远的朝阳行业”、“最赚钱的垄断性行业”。在每座城市,最高最好的大楼往往都是银行的大楼。一方面,它又被视为“天生的高负债、高风险的行业”、“坏帐一多就可能把所有利润全部吞噬的行业”、“房地产行业天生的难兄难弟”、“喜欢晴天借伞拼命放贷、雨天收伞拼命压缩的可恨行业”、“与宏观经济一荣俱荣、一损俱损的周期性行业”等等。特别在次贷危机期间,有那么多的国外银行排队破产。

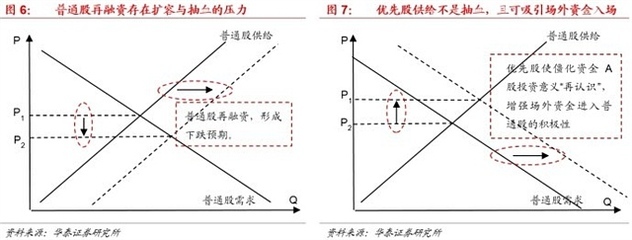

二,从未来前景说,银行业有太多的担忧和太大的潜力。一方面,担心房地产泡沫和地方政府债过多及基本建设项目太大太超前可能形成大量坏帐,担心通胀始终上升政府无计可施,担心政府为了回收货币继续对银行信贷实行紧缩政策,影响将来的利润;一方面,如果上述担心纯属多余,如果经济仍然强劲增长,那么,以现在的市净率、市盈率水平和过往的利润平均增长率,股价上升有巨大的空间!

拿历年成长性最佳的民生银行为例,时下,银行股确实有让人魂牵梦绕的理由。别看现在民生银行只以1.4倍的市净率和6倍的市盈率在市场惨淡交易,然而,回顾历史,谁都会禁不住象鲁迅笔下的阿Q那样吹嘘:“我们当年,阔多了”。

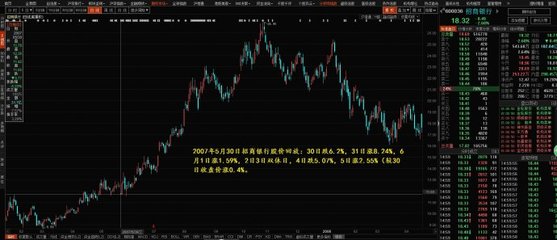

是的,民生银行当年,“阔多了”!2000年12月19日上市时,民生银行生逢其时,发行价就是动态市盈率47倍(11.8元乘以总股本17.3亿,再除以尚未公布的当年净利润4.29亿元)、动态市净率4倍,而且还不仅于此。上市当天开盘价达到20元,收盘价达到18.56元(动态市盈率75倍,动态市净率6.3倍),那真是风光无限。与现在的股价相比,简直是阴阳两世界!

如果泡沫会再来,如果历史会重复,那么民生银行的上涨空间难以想象.如果今后一切担心都不会发生,只要市场处在中等价格水平,并且市场以彼得林齐创造的著名估值方法PEG反映民生银行的利润增长(该公司10年来利润平均递增率46%),那么,以今年上半年的利润乘以二即278亿元再乘以46倍,民生银行的总市值应该是12788亿元(即市盈率46倍,市净率5.5倍),而不是今天的总市值1528亿元(以A股收盘价计算)。股价也将上涨七倍。其他银行股应该是大同小异.

写作《巴菲特的护城河》的多尔西先生曾经在另外一本书上,指出过有一种现象值得注意,那就是当宏观经济不景气时,消费类和医药类的股票可能会涨得过高,使得未来的收益率有所降低。这让我有点忧虑:如果消费类和医药类股票的估值越来越高,后面的资金将投向何处?

另一位招商银行行长马蔚华先生,他在前些年说过一句名言:“不做批发业务现在没饭吃,不做零售业务将来没饭吃。”我一想起这句话语,再联想到中国股市这两年的状况,竟会不假思索冒出这样的想法:“这两年不做消费类股票,这两年不赚钱;现在不做银行股,将来不赚钱”。

我本人并不认为银行业是最好的投资品种,也不喜欢和不擅长投资过山车一样的周期性行业,而且说过“在周期性行业,市盈率是个高明的骗子”这样的话语;我只是在品牌消费类的龙头企业和稳定成长性行业中取得了一点小成绩。但是,现在人们普遍极不看好银行股的行为,激发了我的思考,也激发了我的逆反心理。特别是,银行股可能的上涨空间充满着诱惑。这就好象一个擅长篮球的运动员突然有一天发现,篮球场上已是人满为患,而足球场上却空荡无人,难免会有脚痒的冲动一样。

中国经济的高增长,是不是要告一段落?中国的银行业,将来会有多大的变化?会象西方次贷危机以后的银行业一样遭遇巨大的危机吗?会在将来的若干年内坏帐丛生,利润大幅萎缩吗?还是太阳依然每天从东方升起,中国政府有能力逐步解决各种重大的经济问题,中国的银行业的命运,完全不同于西方……

这些不确定实在消耗人的脑细胞。每个投资者尽可以见仁见智。但不管如何,适当配置总是个稳妥的做法。

爱华网

爱华网