利率,是一定时期内利息额与借贷资金的比率,通常分为年利率、月利率和日利率。以下是爱华网小编为大家整理的关于2017利率政策,给大家作为参考,欢迎阅读!

央行上调政策利率货币市场特点

1 货币市场资金面总体均衡,活跃期限利率月中上行

2017年2月,资金面整体供需均衡,现金持续回流,流动性环境整体符合预期。分阶段看,月初受春节后现金回笼影响,资金面较为宽松,利率走势平稳。月中由于前期投放的TLF临近到期,市场较为谨慎,利率走高。后受大行投放增加影响,利率短暂下行,于月末再次走高。

2月央行公开市场操作净回笼8100亿元。此外,央行通过MLF净投放共计1885亿元,较上月增加730亿元,2月无国库现金定存招标与到期,且无央票到期,本月净回笼总计6215亿元,较上月投放减少10420亿元。

本月,隔夜回购加权利率由月初的2.19%上行37个基点至月末的2.55%,7天回购加权利率由2.55%上行18个基点至2.73%,14天回购加权利率由2.7%上行85个基点至3.55%,1月期回购加权利率由3.6%上行100个基点至4.6%,3月期回购加权利率由4.2%上行20个基点至4.4%。Shibor_O/N从2.22%上行28个基点至2.49%;Shibor_1W从2.65%上行8个基点至2.73%;Shibor_2W从3.07%上行9个基点至3.16%;Shibor_1M从3.88%上行20个基点至4.08%;Shibor_3M由3.92%上行37个基点至4.28%(图1)。

图1 2017年2月货币市场利率走势(%)

资料来源:中国外汇交易中心

2 货币市场交易量环比上升

本月,银行间货币市场总交易量环比上升,成交总量为44.3万亿元,日均成交2.5万亿元(环比增加4.4%)。其中,同业拆借成交7万亿元,日均成交3883亿元(环比增加14.5%);质押式回购成交35.8万亿元,日均成交2万亿元(环比增加2.3%);买断式回购成交1.5万亿元,日均成交826亿元(环比增加12.5%)。

3 净融入资金量回升,待偿付净余额下降

本月,各类机构通过银行间货币市场净融入资金总计17.3万亿元,较上月增加10.2%,其中净融入资金量最多的机构类型依次为城市商业银行、农村商业银行和合作银行、证券公司、农村信用联社,合计净融入资金11.9万亿元,市场占比68.6%。从融资存量看,截至2月末,各类机构在银行间市场上的未到期资金净余额为2.8万亿元,较上月减少12.6%。需净偿付资金量最多的四类机构依次为城市商业银行、其他非法人产品、外资银行、商业银行资管,需净偿付资金量合计2.2万亿元,市场占比为78.6%。

债券市场特点

1 现券日均交易量上升

2017年2月,随着春节假期的结束,银行间市场现券日均交易量环比上升,月成交券面总额为6.4万亿元,日均成交3392亿元,较上月增加19.7%。具体来看,国债、政策性金融债、企业债和中期票据日均交易量分别较上月增加1.03%、增加12.6%、减少11.4%、增加1.15%。

现券净买入量前五的市场成员类型依次为基金、政策性银行、大型商业银行、保险公司和证券公司的证券资产管理业务,合计净买入额为2824亿元,较上月增加1015亿元;现券净卖出量前五的市场成员类型依次为农村信用联社、城市商业银行、股份制商业银行、证券公司、农村商业银行和合作银行,合计净卖出额为4255亿元,较上月增加1759亿元。

2 到期收益率中长期下行,短期上行,曲线小幅平坦化,信用利差走阔

随着节假日的结束,2月债券市场交易量逐渐回升,但市场情绪仍然偏弱,整体交投清淡。分阶段来看,2月上旬,因月初官方制造业及非制造业PMI均较上月有所回落,外汇储备下降,CPI及PPI继续走高,经济继续回暖,且央行上调公开市场操作利率,现券收益率快速上行。中旬,市场紧张情绪缓和,叠加国债期货反弹,收益率下行。下旬,受监管调整的传闻影响,市场交投情绪再度走弱,收益率上行后进入盘整。

分品种来看,本月末,国债1、3、5、7和10年期到期收益率分别为2.71%、2.9%、3%、3.19%和3.29%,分别较上月末上升4、8和下降4、9和5个基点。信用利差走阔,长端上行较为明显。具体来看,截至2月末,1、3、5、7和10年期AAA级中短期票据与相应期限国债到期收益率的信用利差分别为126、128、135、122和121个基点,分别较上月增加15、10、35、25和17个基点。

衍生品市场特点

1 利率互换交易规模增加、参考FR007的品种占比减少

2017年2月,人民币利率互换交易量为7688.67亿元,较上月增加17.56%。从参考利率看,以FR007、Shibor和存贷款利率为参考利率的品种市场占比分别为88.36%、11.62%和0.01%,较上月分别下降2.91和上升2.90、0.01个百分点。从期限品种看,1年及以内、1-5年、5年以上品种的市场占比分别为73.09%、26.91%和0%,较上月分别上升2.82、下降2.82个百分点和持平。从参与机构看,外资银行和股份制商业银行成交量分别为2255.07亿元和2577.16亿元,市场占比分别为29.33%和33.52%,较上月分别下降5.82和上升6.36个百分点。

2 互换利率先降后升,主要交易品种收盘曲线上移

央行上调公开市场逆回购和SLF利率,释放中性偏紧信号。2017年政府工作报告和央行2016年第四季度货币政策执行报告均将防风险去杠杆作为债市当前工作重点,各期限互换利率在月初小幅回调后回复至高位运行。

分阶段看,本月前两周,资金面平稳偏宽松,随债市配置压力反弹,互换利率小幅下行;下旬受缴税、缴准等因素影响,月末资金面紧张,导致各期限互换利率重新上行,互换曲线上移,市场交投清淡。全月看,以FR007为参考利率的1、2和5年期合约当月加权平均利率分别为3.37%、3.53%和3.92%,较上月分别上行1、18和20个基点;以Shibor 3M为参考利率的1和5年期合约当月加权平均利率分别为4.42%和4.64%,较上月分别上行48和22个基点。

房贷利率收紧加码1银行收紧房贷

据媒体报道,已经有16家银行取消了此前首套房贷款9折利率优惠,按照9.5折执行。这16家银行不仅包括中、农、工、建、交五大国有银行,还包括了中信、招商、民生、浦发、兴业、光大、华夏银行、邮储银行以及渤海银行北京分行、北京银行和北京农商行。

在天津,“市场上基本8.5折全部没有了,9折也极少见,基本上都是基准上下,拿9.5折都算好的。”上述天津某国有大行分行副行长对第一财经指出,以前基层行贷款8.5折就可以审批,在今年2月初,低于9折的按揭贷款基层行就没有权限审批了;目前二级行还有9折~9.5折的按揭授权权限,但整体是往上收的态势;分行还有8.5折授权,但需要说明原因。

据该副行长介绍,在天津当地几个国有大行之间会对房贷利率的整体折扣情况进行数据交换。一家银行内部也没有明确的折扣比例,只是以价格授权的形式在基准利率上进行上浮或下调。近期央行公开市场操作等政策利率上行,也逼着各家银行将利率上移。

2信贷宽松是楼市增长主因

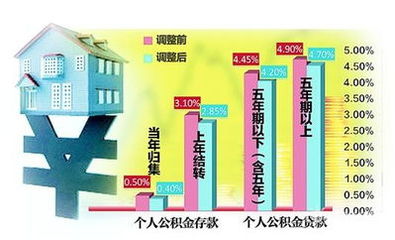

上图是中国自从有房地产市场之后,商业按按揭基准利率的走势图。

财经分析人士刘晓博指出,目前的利率是最低的,这是房价飙升的根本原因(绿框)。红框里,是这轮牛市之前的那个加息周期,2010年启动的加息周期,最终让中国楼市在2013年到2014年进入到滞涨、阴跌的状态。那时候,大家探讨的问题是,哪里的楼市最危险。

2015年开始从深圳启动的这一波大涨,最终在2016年达到顶峰,推动它的基本力量,是央行连续7次的降息,而且是从第三次降息之后才开始起作用的。当然,这个过程还伴随着地方政府的救市(起点在2014年3月)。

3央行加息

其实,央行的意图早已在行动中体现出来。

连日来,国债回购利率、银行间回购利率飙升,银行间债市利率互换走高,同业存单的钱也越来越贵。

而近期央妈3个举动引人注目:

1、央行上调SLF(俗称酸辣粉)利率10-20BP;

2、分别上调公开市场7天、14天、28天期逆回购(俗称奥妙)中标利率10个基点;

3、分别上调6个月和1年MLF(俗称麻辣粉)操作利率10个基点。

央行三个月两次上调货币利率,意图只有一个,那就是提升市场资金成本,着力防控资产泡沫。

业内认为,美联储进入加息通道,可能连续加息,而中国被迫跟进,加息可能只是一个时机问题。

4都市圈加入限购行列

金融系统在行动,地方政府也在跟进。

周二江苏句容市启动限购,河北廊坊市调控加码。自此,包括北京、上海、南京、南昌、福州在内的多个热点都市圈,其周边城市已纷纷祭出楼市新政。

粗略统计显示,近一个月全国推出楼市新政的城市数量已达18座,其中三四线城市就就占据8席,且全部位列热点都市圈之中。

5下一步楼市走势

市调控层层加码,下一步楼市走势会如何?

财经评论人刘晓博认为,随着中国缓慢进入加息周期,楼市将高位横盘,重演2013年到2014年的走势。

中原地产首席分析师张大伟指出,2017年市场的确会平稳,政策市场下,楼市波动看政策,特别是信贷政策。

易居地产研究院副院长杨红旭表示,“从政策显效的时长来看,2017年下半年,才会真正出现一二线、环都市圈大面积的降温!”

将过去十年重要的房地产政策(包括刺激与打压两种类型),与70城房价指数走势,放在一起,如下图所示。

1、政策具有滞后性,在方向性逆转的第一个政策出台后,房价仍沿原来方向运行,不会立即调头,比如08年10月的刺激新政,比如2010年的多次打压新政,比如2013年3月的新国五条,比如 2014年9.30新政。

2、政策持续几个月,尤其是出台第二个、第三个新政之后,房价才会调头。比如2011年1月的新国八条出后,房价就开始盘整并下跌;2015年3.30政策出台后,房价企稳并开始上涨。

爱华网

爱华网